Полная версия:

Динамическое хеджирование: Управление риском простых и экзотических опционов

Это правило очевидно. При дельте пута 30 % получаем P + 0,3F = (C – F) + 0,3F = C – 0,7F[23]. Если 103-й пут имеет форвардную дельту 30 %, то 103-й колл будет иметь форвардную дельту 70 %. В этой формуле используется форвардная дельта (forward delta), а не спотовая дельта (cash delta)[24]. Большинство систем управления рисками используют спотовую, а не форвардную дельту, как это делает каноническая формула Блэка–Шоулза–Мертона.

Предупреждение. Европейские опционы необходимо хеджировать форвардом[25], а не спотом (т. е. базовым активом на рынке спот). Однако большинство коммерческих систем ценообразования используют вместо этого хеджирование спотовым инструментом, и это может вводить в заблуждение. Трейдеры часто прибегают к базовому активу на рынке спот для краткосрочного хеджирования из-за низкой ликвидности форвардов. Эта привычка обычно приводит их к тому, что они не соблюдают точные условия для адекватного паритета пут-колл.

■ Форвардная дельта для европейского опциона – это эквивалентная позиция в форварде с той же датой поставки, что и у базового актива.

Для американских опционов форвардная дельта, как правило, имеет неопределенную длительность. Эта длительность, в принципе, может быть рассчитана, ее называют «омегой» (см. далее в настоящей главе), однако она слишком нестабильна для использования в наших целях с точки зрения эквивалентности.

Таким образом, стрэддл (straddle) будет эквивалентен двум дельта-нейтральным коллам или двум дельта-нейтральным путам (с одним и тем же страйком). Предположим, что форвардная дельта пута составляет 30 %:

Стрэддл = 2P + 0,6F = 2(C – F) + 0,6F = 2C – 2F + 0,6F = 2C — 1,4F.

Следовательно, календарный спред на коллах (call calendar spread) имеет такой же профиль, как и календарный спред на путах (put calendar spread) (при постоянных процентных ставках).

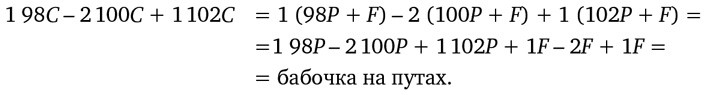

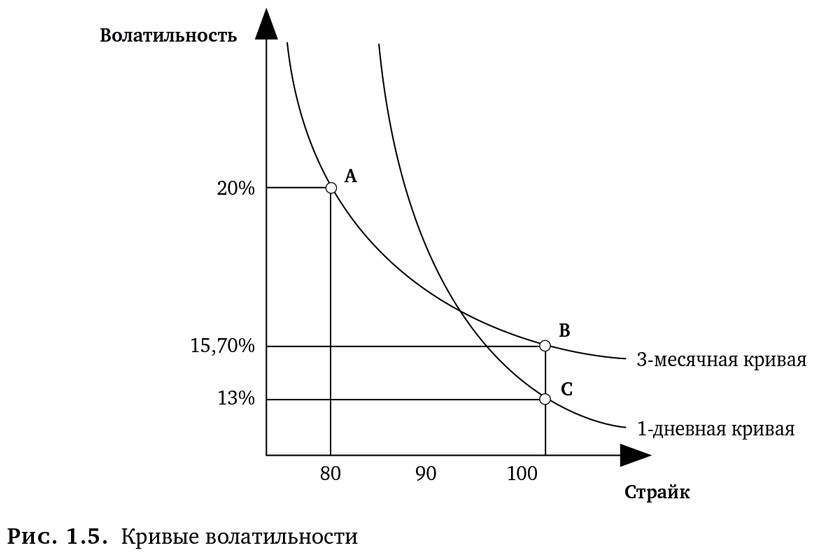

Бабочка (butterfly) на путах будет иметь ту же цену, что и аналогичная конструкция на коллах. Рассмотрим бабочку на страйках 98/100/102 (покупка одного 98 колла, продажа двух 100 коллов, покупка одного 102 колла):

Бабочка на 98/100/102 коллах, бабочка на 98/100/102 путах и 98/100/102 кондор (condor) будут обладать одинаковой экспозицией.

Кондор 98/100/102 состоит из длинного 98 пута, длинного 102 колла и короткого 100 стрэддла:

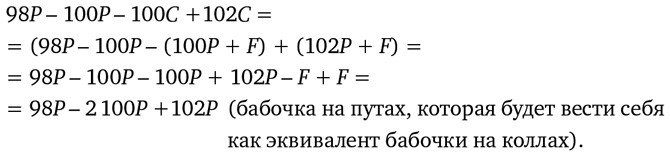

Для того чтобы дать читателю наглядное представление о данной концепции, на рис. 1.4 показан один и тот же профиль прибыли/убытка для следующих позиций:

Длинный 98, длинный 102, короткий (×2) 100, все коллы или все путы.

Длинные 98 путы, длинные 102 коллы, короткий 100 стрэддл.

Длинные 98 коллы, длинные 102 путы, короткий 100 стрэддл.

В результате этих правил волатильность пута вне денег (out-of-the-money) должна точно соответствовать волатильности соответствующего колла в деньгах (in-the-money) на том же страйке.

Правило управления рисками

Трейдеры никогда не должны переносить правило паритета пут-колл за пределы одного и того же страйка. Некоторые из предыдущих правил могут быть использованы с мягкими американскими опционами, за исключением случаев, когда дельта опциона становится слишком высокой.

Американские опционы, досрочное исполнение и другие проблемы (продвинутый уровень)

Американский опцион создает больше проблем, чем европейский, поскольку путь, по которому следует базовый актив, может привести к досрочному исполнению опциона. В случае с европейским опционом ценообразование является достаточно простым – можно просто дисконтировать окончательные выплаты на дату экспирации.

Не погружаясь в детали ценообразования американского опциона, можно сказать, что сложность моделирования возникает из-за неопределенности, связанной с возможностью досрочного исполнения опциона[26]. Правила исполнения непостоянны и зависят от времени и внутренней стоимости, что делает их слишком неопределенными.

Вероятность досрочного исполнения обычно определяется двумя способами – по мягким (или легким) или по жестким правилам.

Мягкие американские опционы■ Мягкий американский опцион (также называемый псевдоевропейским опционом) досрочно исполняется только по соображениям финансирования внутренней стоимости.

В дополнение к этому определению можно сказать, что существует единственная процентная ставка, от которой зависит финансирование опционной премии для трейдера и которая влияет на решение о досрочном исполнении.

Для целей управления рисками и торговли мягкие американские опционы во многом схожи с европейскими опционами, за исключением тех случаев, когда процентные ставки становятся очень высокими по отношению к волатильности. Причина, по которой их часто называют псевдоевропейскими, заключается в том, что они ведут себя в целом как европейские опционы, кроме случаев, когда находятся глубоко в деньгах (deep in the money). Критерий досрочного исполнения состоит в том, является ли общая стоимость опциона меньше временно́й стоимости денег между моментом принятия решения и датой экспирации.

Пример. Предположим, что актив торгуется по $100 при процентной ставке 6 % (в годовом исчислении) и волатильности 15,7 %. Предположим также, что 3-месячные 80 коллы стоят $20 (тип исполнения – американский). Отказ от досрочного исполнения приведет к возможным затратам 20 × 90/360 × 0,06 = $0,30 (финансирование премии в размере $20 на 3 месяца под 6 %). Временна́я стоимость эквивалентного пута близка к нулю (по паритету пут-колл), поэтому вдумчивый биржевой трейдер может обменять колл на базовый актив и купить пут, чтобы воспроизвести ту же исходную структуру с меньшими затратами. Его позиция в этом случае будет состоять из длинного пута и длинной позиции в базовом активе.

Жесткие американские опционы■ Жесткий американский опцион – это опцион, который досрочно исполняется как по соображениям финансирования внутренней стоимости, так и из-за затрат на поддержание позиции в базовом активе до номинальной даты экспирации.

Иначе говоря, на решение о досрочном исполнении опциона влияют две ставки – премия для трейдера и стоимость поддержания позиции в базовом активе.

Таким образом, досрочное исполнение может осуществляться, помимо мягкого условия, еще и в зависимости от того, приносит ли выгоду ранняя позиция в базовом активе. Следующее соображение необходимо учитывать в течение всего срока действия опциона: что для трейдера лучше – владеть активом, приносящим процентный доход, или эквивалентной позицией через опционы?

Пример. Трейдер владеет тем же самым коллом, что и в предыдущем примере. При этом базовый актив – это валюта, по которой выплачивается 20 %, в то время как внутренняя процентная ставка составляет 6 %. Опционный трейдер имеет дополнительную выгоду от исполнения колла, т. к. может получить валюту, по которой платят более высокий процент по сравнению с его домашней валютой. Финансирование позиции стоит ему всего 6 %, позволяя заработать около 14 % годовых на той же стоимости. Польза от досрочного исполнения и владения активом значительно выше, чем в предыдущем случае: 0,14 × 100 (номинальная стоимость) × 90/360 = $3,5. Кроме того, трейдер намного раньше получает денежные средства, которые были вычислены в предыдущем примере ($0,30). Возможно, трейдеру следует воспользоваться правом досрочного исполнения намного раньше, чтобы извлечь выгоду из этого дополнительного удачного стечения обстоятельств.

В аналогичной ситуации опцион пут на высокодоходную валюту не будет досрочно исполняться. Рассмотрим следующие условия: рынок торгуется по цене 100, тогда 120 пут с внутренней стоимостью $20 будет лучше держать до экспирации, поскольку оператору придется заплатить $3,50 за эквивалентную короткую позицию для финансирования этой разницы. Правда, при анализе затрат и выгод из этой величины необходимо вычесть 30 центов финансирования премии. Таким образом, опцион не будет досрочно исполнен трейдером, выбирающим оптимальный способ управления позицией. В таком случае опцион будет торговаться как инструмент европейского стиля[27].

Эти правила жесткого досрочного исполнения распространяются на следующие инструменты:

● Облигации с положительной стоимостью поддержания позиции (positive carry). Американские опционы колл на облигации исполняются досрочно, когда финансирование позиции в облигации обходится дешевле, чем ее доходность. Таким образом, американские опционы пут будут аналогичны европейским опционам пут (но не абсолютно).

● Облигации с отрицательной стоимостью поддержания позиции (negative carry). Обратное утверждение также верно.

● Акции. При отрицательной стоимости поддержания позиции в акциях (и при известных дивидендных выплатах) опционы колл похожи на европейские и наоборот.

Никогда не доверяйте цене американского опциона[28] на наличный инструмент. Изменения параметров могут происходить в течение всего срока действия опциона (по бездивидендным акциям начинают выплачивать дивиденды, изменяются процентные ставки и разница между ними). Все это может повлиять на будущую стоимость опциона. Параметры американских опционов, к сожалению, не замораживаются.

Опционы на фьючерсы будут рассматриваться с учетом мягких правил досрочного исполнения. Для целей анализа мы, как правило, относим их к категории европейских опционов. В любом случае критерием является финансирование премии – различия между европейскими и американскими опционами становятся заметными только для денежных инструментов глубоко в деньгах.

Европейские инструменты, как правило, преобладают там, где есть различия в механизме ценообразования. Рынок обычно ориентируется на наиболее ликвидный инструмент, и трейдеры, отказываясь от сложных опционов, делают их менее привлекательными для торговли. Европейские опционы доминируют на валютном рынке и составляют около 99 % объема опционов[29].

Мастер опционов: правило простоты

Следует учитывать одно из основных правил – рынок всегда стремится к простоте. Сложность, как правило, обходится дороже как для контроля, так и для создания опционов. В результате в долгосрочной перспективе спрос смещается от сложного к простому. Новые (и часто более сложные контракты), безусловно, привлекают людей, но новизна довольно быстро проходит, и трейдеры пытаются удовлетворить свои потребности в хеджировании наиболее дешевыми способами.

Сложные продукты стоят больше с точки зрения репликации. Оптимальный трейдер стремится к разумным затратам и избегает обогащения финансовых учреждений, когда можно удовлетворять свои интересы более экономно. Это видно по тому, какие котируемые финансовые инструменты продолжают существовать, а какие умирают. В итоге это соображение становится основным для выживания биржевых контрактов. Это правило будет еще рассматриваться при изучении экзотических опционов.

Краткое предупреждение относительно тестов на досрочное исполнениеБольшинство биржевых трейдеров имеют систему управления рисками, которая идентифицирует опционы, подверженные досрочному исполнению, и регулярно закрывают позиции в данных инструментах. Зачастую это не очень эффективно (и даже опасно) по следующим причинам:

● Необходимо уточнять тест, используя текущую волатильность для соответствующего опциона вне денег с тем же страйком. Большинство систем риск-менеджмента не применяют настоящие улыбки волатильности правильно. Например, если тест на досрочное исполнение опциона проводится при волатильности 16 %, а при цене страйк она составляет 20 %, то сигнал системы о досрочном исполнении будет ошибочным.

● Как дополнительное уточнение нужно использовать временну́ю структуру волатильности с помощью повторного тестирования при большей или меньшей продолжительности, вводя максимально возможную волатильность в период между текущим моментом и экспирацией опциона.

● При работе с крупными позициями дилеры при исполнении синтетически создают короткие позиции в опционах вне денег. Рекомендуется проверять ликвидность такого страйка на рынке и определять стоимость замены.

● Существует байка: за день до краха фондового рынка (1987 г.)[30] X, маркетмейкер опционов на евродоллар, нашел в своей книге[31] реверсию (reversal) глубоко в деньгах (реверсия означает, что у трейдера есть длинный опцион пут, короткий опцион колл и короткая позиция во фьючерсе). Согласно его системе риск-менеджмента, пут подлежал досрочному исполнению. Он исполнил пут и остался с непокрытыми опционами колл (в данном случае короткая позиция в этом опционе была не защищена длинной позицией во фьючерсе). На следующий день на открытии рынок вырос на 10 стандартных отклонений. В результате он прогорел, а его история стала легендой. По иронии судьбы X принадлежал к числу покупателей крыльев (тех, кто всегда держит позиции в опционах вне денег). Он никогда не продавал крылья и в итоге пострадал от синтетического (и совершенно случайного) шорта.

Последствия: календарные улыбки волатильности (кривые волатильности в разных сроках) (продвинутый уровень). Волатильность опционов с одним и тем же страйком должна быть одинаковой, чтобы обеспечить паритет пут-колл. Хотя это правило применяется безоговорочно для европейских опционов, многие трейдеры ошибочно применяют его к американским опционам. В одних случаях правила можно применить, а в других их необходимо скорректировать.

При сильном перекосе волатильности (skew), влияющем на рынок, паритет пут-колл может быть значительно ослаблен в результате следующего:

● Поднимающаяся кривая волатильности может отличаться для пута и колла друг от друга, поскольку неисполняемая нога (leg) будет существовать до номинального срока исполнения, а исполняемая нога будет иметь значительно более короткий ожидаемый срок существования.

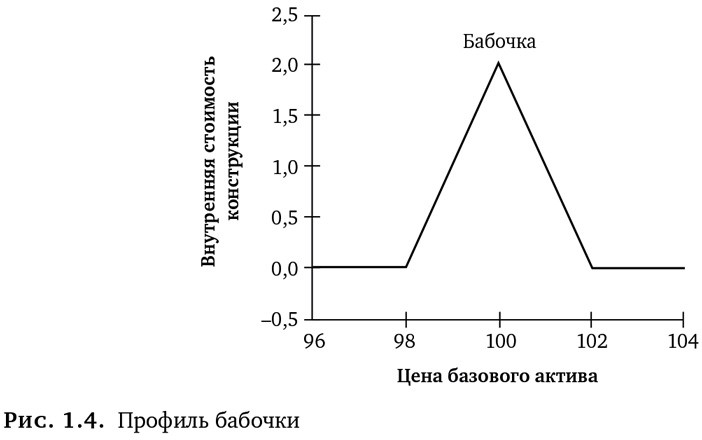

Пример. Предположим, что 3-месячные опционы торгуются с волатильностью 15,7 %, а 1-дневные – с волатильностью 13 %. Исполняемый 80 колл будет оцениваться по 13-й волатильности, а неисполняемый (80 пут) будет торговаться по 20-й волатильности.

● Сильная улыбка (smile) (ожидаемая волатильность как функция цены страйк и времени до экспирации) может дать худшие результаты.

Пример. Как показано на рис. 1.5, предположим, что 3-месячный опцион в 80 страйке торгуется с 20 %-ной волатильностью (точка A), в то время как 3-месячный опцион при деньгах (at-the-money) торгуется с 15,7 %-ной волатильностью (точка B). При этом 1-дневный опцион будет торговаться с 13 %-ной волатильностью (точка C). 3-месячный 80 колл будет торговаться с 13 %-ной волатильностью (точка С), а 80 пут – с 20 %-ной волатильностью.

Правило управления рисками: жесткие американские опционы дороже, чем европейские опционы с тем же сроком экспирации, поскольку они содержат в себе компаунд-опцион на процентную ставку или волатильность. Разница между ними увеличивается либо с волатильностью волатильности[32] (volatility of volatility), либо при изменении уровня и волатильности процентных (или кэрри) ставок.

Это правило легко объяснить трейдерам, которые сталкивались с крайне нестабильными процентными ставками или колебаниями подразумеваемой волатильности (vvol). Американский опцион дает владельцу право оплатить поддержание позиции, чтобы «продлить» опцион еще на 1 день и таким образом сделать ставку на то, что опцион останется неисполненным. Как таковой он становится продлеваемым опционом (компаунд-опционы рассматриваются в главе 21).

Американские опционы, которые никогда досрочно не исполняются. Некоторые контракты на американские опционы неинтересны для досрочного исполнения. Это опционы на фьючерсы[33], где ежедневно происходит переоценка по рынку. Например, на Лондонской международной бирже финансовых фьючерсов (LIFFE)[34] опционные продукты являются маржируемыми как фьючерсы. Прибыль может фиксироваться ежедневно, и, таким образом, на нее можно получать проценты. Покупка опциона глубоко в деньгах требует гораздо меньших затрат денежных средств, чем на других рынках.

Форварды, фьючерсы и форвард-форварды (продвинутый уровень)

■ Форвардный контракт между двумя сторонами обязывает обе стороны купить и продать определенный актив в указанную дату или обменяться платежами по формуле.

■ Фьючерс – это стандартизированный котируемый на бирже форвардный контракт с установленными сроками, контрагентом по которому является биржевой клиринговый центр. Торговля осуществляется путем открытого выкрика (аукциона)[35], а ликвидность повышается за счет стандартизации и взаимозаменяемости контрактов.

Коэффициенты хеджирования форварда и фьючерса неодинаковы. В случае форварда обмен платежами происходит в день исполнения контракта, в то время как у фьючерса существует вариационная маржируемая система динамических выплат. Стороны должны обмениваться платежами, которые соответствуют их дневной прибыли или убытку. Таким образом, победитель может получать и проценты на прибыль. Такое различие может быть существенным для долгосрочных инструментов.

Чтобы хеджировать форвард с помощью фьючерса, трейдеру необходим «хвост»[36] для компенсации разницы между текущей стоимостью контракта и наличными. Хедж (количество единиц фьючерсов на одну единицу форварда) будет составлять:

h = e–rt,

где t – количество лет, а r – начальная ставка до момента поставки форварда[37].

Пример. 3-месячный биржевой фьючерс на Чикагской товарной бирже (CME) в немецкой марке (DEM) против доллара США (USD) торгуется по цене 0,70 цента за $1 (срок исполнения фьючерса наступает через 90 дней). За счет арбитража 90-дневный форвард также торгуется по 0,70 (цена спот – 1,4286).

Какое количество немецкой марки (DEM) эквивалентно 100 фьючерсам (в одном фьючерсе на CME 125 000 DEM)?[38] Предположим, что процентная ставка на 90 дней составляет 6 %.

Общая номинальная стоимость составляет DEM 12 500 000. Коэффициент хеджирования h равен Exp[–0,06 × 0,25] = 0,985 (количество фьючерсов на один форвард). Таким образом, хеджирование в форварде составляет 12 500 000/0,985 × 100 = 126 900.

Если фьючерс DEM сразу поднимется до 0,71, то прибыль по фьючерсной ноге составит $125 000 и будет перечислена немедленно. Прибыль по форварду составит $126 900, но будет реализована только через 90 дней.

КредитКредит – это еще одна разница между фьючерсами и форвардами. В общем случае свопы, кэпы и флоры (с эквивалентными датами во фьючерсах) легко хеджировать стрипами и евроопционами. Переход на внебиржевой рынок (over-the-counter market) создает несоответствие, которое расходует двусторонние кредитные средства. Если Credit Syldavia войдет в своп с Banca Nazionale del Lavoro, обе стороны сократят свои кредитные линии и увеличат условные балансы. Если же обе стороны в разное время займут встречные позиции с дополнительными контрагентами, которые, в свою очередь, будут торговать друг с другом, то число участников вырастет – каждая из четырех сторон сократит объемы своих портфелей, а также кредитные линии с остальным миром. Если бы все сделки проходили на стандартизированной бирже, то подобного бы не произошло – каждый остался бы нейтральным.

Обычно маркетмейкеры используют биржу, когда нужно инициировать сделку (когда они выступают в качестве клиента), и торгуют форвардами, когда они выступают в качестве маркетмейкера для другой стороны, работающей с их ценами.

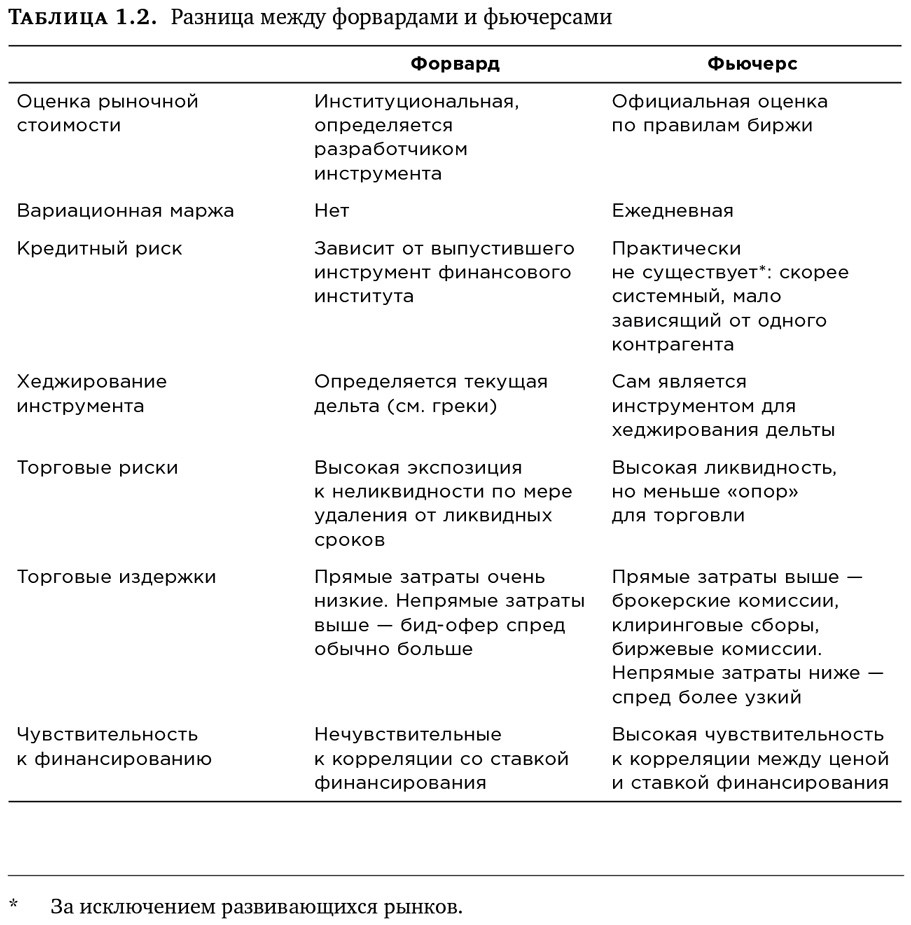

Различия в оценке рыночной стоимостиРыночная переоценка создает заметные различия между форвардами (и аналогичными инструментами) и фьючерсами (см. табл. 1.2). Форварды – это собственный рынок для биржевого оператора, и они оцениваются согласно принятой методике. Что-то изменяют трейдер и бэк-офис, а все промежуточные пункты на кривой вычисляются по алгоритму, используемому системой.

Фьючерс же оценивается биржей по четко определенным правилам. Кривая волатильности на евродоллар, около 40 контрактов, генерируется не с помощью компьютерных алгоритмов, а с учетом последней сделки, или бид-офер (даже если результирующая кривая получается неровной). Оператор, который строит ту же кривую по меньшему числу точек, как правило, получает более сглаженный результат.

Другая проблема связана с выбором момента. Ее называют проблемой несинхронной рыночной переоценки. Многие участники открывают позиции на одной бирже против позиций на другой. Биржи имеют разное расчетное время. Оценка рыночной стоимости фьючерса не точно отражает результирующую прибыль/убыток.

Пример. Арбитражер входит в форвард на пару USD-JPY (японская иена) на внебиржевом рынке против фьючерсов на евроиену в Сингапуре и на евродоллары в США. Банк оценивает позиции в 16:30 по нью-йоркскому времени, в то время как сингапурские фьючерсы оцениваются до начала торгового дня в Нью-Йорке, а евродоллары – в 15:00 по нью-йоркскому времени. Результирующая прибыль/убыток арбитражера никогда не отражает точную ликвидационную стоимость его позиции.

Для перечисленных выше ситуаций характерна независимость между ставкой финансирования прибыли/убытка по фьючерсу и их ожидаемыми изменениями в будущем. Корреляция между ставкой финансирования и фьючерсом может быть переведена в выпуклость или вогнутость фьючерса, в отличие от форвардного контракта.

Правило управления рисками: при наличии положительной корреляции между ставкой финансирования r и фьючерсным контрактом F[39] (по любому возможному базовому активу), переоцениваемым по рынку в соответствии с правилами, фьючерс становится выпуклым и торгуется выше форварда с той же датой поставки.

И наоборот: при наличии отрицательной корреляции между ставкой финансирования r и фьючерсным контрактом F фьючерс становится вогнутым и должен торговаться ниже соответствующего форварда.

Иллюстрация правила приведена в главе 10.

Контракт форвард-форвард■ Форвард-форвард – это контракт на обмен актива в один период против обратной сделки в более поздний период.

Для квазилинейных деривативов, таких как инструменты с фиксированным доходом, соотношение цен двух форвардов будет следующим:

FF(t1, t2) = F(t2)/F(t1).

Форвард-форвардная ставка определяется существующими на рынке ставками, которые интерполируются для получения безубыточной ставки для периода между t1 и t2.

Фьючерсы на евродоллары являются форвард-форвардными контрактами. По иронии судьбы форвард-форварды часто определяют цену спот (хвост виляет собакой, как часто повторяют в кругах фьючерсных трейдеров).

Для опционов форвард-форвард рассчитывается с учетом нелинейности времени. Это подробно рассматривается в главе 9.

Основной риск-менеджмент: Разграничение первичных и вторичных рисков

Рыночные риски могут быть первичными или вторичными. Данное разграничение иногда вызывает внутреннее отторжение, но некоторые инструменты и рынки представляют бо́льшую опасность с точки зрения сопутствующих рисков, чем с точки зрения их первичных рисков[40].

Первичным называют риск, который больше всего влияет на колебания прибыли/убытка. Именно его следует хеджировать в первую очередь. Поскольку рынки быстро изменяются, очевидно, что трейдеру нужно сосредоточиться на первичных рисках, оставив остаточные риски на конец торговой сессии (в большинстве случаев они могут подождать).

Приведенная ниже классификация рисков исключает продукты, основанные на корреляции (например, опционы на один из двух инструментов).

● Для портфеля деривативов на акции рыночные риски являются направленными, и все возможные изменения цены дериватива будут определяться движением базового актива. Вопросы, связанные с процентными ставками, считаются второстепенными, т. к. уровень этих параметров практически не влияет на позицию. Кто-то может пострадать от косвенного влияния изменения процентной ставки на долгосрочную позицию в фондовом активе (через влияние на ценообразование форвардов), но такая разница будет незначительной по сравнению с той, которая может быть вызвана движением цены и изменением волатильности. Такой анализ не отражает возможное влияние изменения процентных ставок на фондовые рынки, он касается лишь их влияния на временну́ю структуру или цены акций. Риск пассивного курения для здоровья человека, у которого уже диагностирован рак, не имеет серьезного значения.