Полная версия

Полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

13.2. Отчет «Анализ портфеля по группам риска» (Курс «Университет») UPD

Возможный круг активов для инвестирования отражен в инвестиционной декларации (ИД). ИД либо задается инвестором (в случае индивидуального управления), либо (в случае инвестирования в фонды) инвестор присоединяется к текущим условиям ИД (в нашей компании структура активов устанавливается Правилами фонда и регламентом управляющего трейдера (РУТ)).

В отчете «Анализ портфеля по группам риска» можно увидеть соответствие текущей структуры активов портфеля и структуры, установленной в ИД.

Напомним, что в нашей компании ИД строится на базе систем Arsagera Asset Certification (AAC) и Arsagera Limit Management (ALM), которые, по сути, являются механизмом, с помощью которого удается сформировать однородные по мере риска группы активов и установить меру риска для портфеля, выбрав лимиты вложений на каждую группу и на эмитента каждой группы.

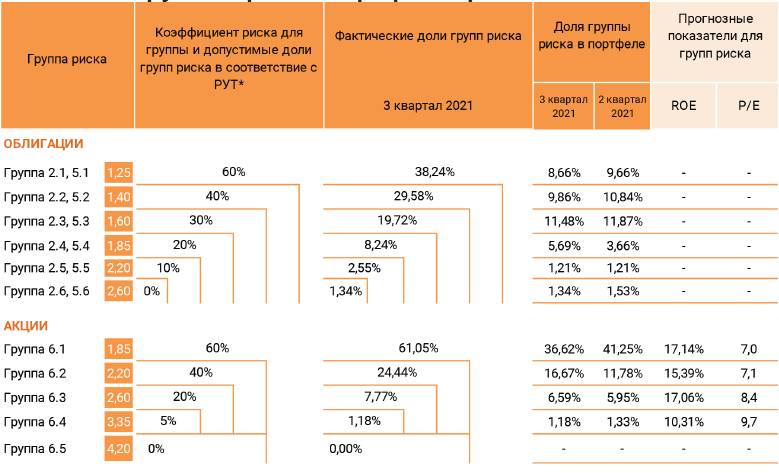

Согласно AAC, акции разделяются на 5 групп (6.1-6.5) в зависимости от риска, сопутствующего инвестициям в них. В результате в группу 6.1 попадают высоколиквидные акции крупнейших по капитализации компаний, в группу 6.5 – акции компаний малой капитализации, сделок с которыми практически не совершается. Облигации разделяются на 6 групп отдельно для муниципальных и корпоративных облигаций (5.1-5.6 – для корпоративных, 2.1-2.6 – для муниципальных). Облигации делятся на группы в зависимости от надежности (кредитоспособности) эмитента, уровня его корпоративного управления и ликвидности самих облигаций (объемов биржевой торговли).

В столбцах «Группа риска» и «Коэффициент риска для группы и допустимые доли групп риска в соответствии с регламентом управляющего трейдера» перечислены все группы и соответствующий каждой из них коэффициент риска (то есть количественная оценка меры риска). Также обозначены ограничения на максимальную долю групп риска в портфеле.

Для обозначения максимальной доли мы используем так называемые «уголки». То есть, например, на группу акций 6.2 с помощью уголка устанавливается суммарное ограничение в 40%. Это означает, что суммарная доля акций всех групп, объединенных «уголком» 6.2 + 6.3 + 6.4, не должна превышать 40% от стоимости портфеля. Данное правило заполнения «уголков» не распространяется на группу 6.5, так как к этой группе риска относятся низколиквидные высокорискованные акции, так называемые спецпроекты. Инвестирование в указанные акции связано не только с высоким потенциалом роста, но и с повышенными рисками инвестирования, поэтому ограничение на спецпроекты рассматривается отдельно в каждой инвестиционной декларации. Ограничение, устанавливаемое внутренним «уголком», должно быть меньше либо равно ограничению, устанавливаемому внешним «уголком».

Использование «уголков» при управлении активами позволяет инвестировать в менее рискованные ценные бумаги (согласно AAC группы с более низким порядковым номером), если отдельные активы из этих групп обладают более высокой потенциальной доходностью по сравнению с более рискованными группами.

Анализ по группам риска портфеля фонда

Столбец «Фактические доли групп риска». Данные о долях групп риска представлены в виде «уголков», что позволяет сравнить фактическую ситуацию, сложившуюся на конец квартала, с ограничениями, установленными регламентом управляющего трейдера (более подробный документ, который, по сути, очень близок к инвестиционной декларации).

Столбцы «Доля группы риска в портфеле». Благодаря распределению по группам риска можно увидеть, что наибольшую долю в портфеле занимают акции группы 6.1. Из облигаций наибольший вес в портфеле имеют группы 2.3/5.3, их доля за квартал незначительно уменьшилась.

В качестве дополнительной информации инвестору даются данные о прогнозных показателях ROE и коэффициента P/E по группам риска.

Также на странице отчета представлены следующие диаграммы:

На диаграмме с фактической структурой портфеля (средняя диаграмма) можно увидеть, какую группу активов управляющий считал наиболее перспективной: «голубые фишки» или акции «второго эшелона», облигации или акции. Сравнив данную диаграмму с двумя другими, можно понять, как фактическая структура портфеля с точки зрения риска отклонена от двух эталонов: максимально рискованной структуры портфеля в соответствии с ограничениями РУТ (левая диаграмма) и структуры рынка в целом (правая диаграмма). В данном случае под «рынком», или «рыночным портфелем», понимается все множество ценных бумаг, которые обращаются на фондовом рынке, и по которым производится расчет потенциальной доходности.

Выводы

• В данном отчете инвестору предоставляется информация о соответствии текущей структуры активов портфеля структуре, заданной в инвестиционной декларации.

• В качестве дополнительной информации могут выступать данные о прогнозных экономических показателях по группам риска, структуре рынка по группам риска и данные о структуре портфеля, соответствующей максимально допустимому риску.

Следующий материал курса «Университет»: 13.3. Отчет «Отраслевой анализ портфеля»

13.3. Отчет «Отраслевой анализ портфеля» (Курс «Университет») UPD

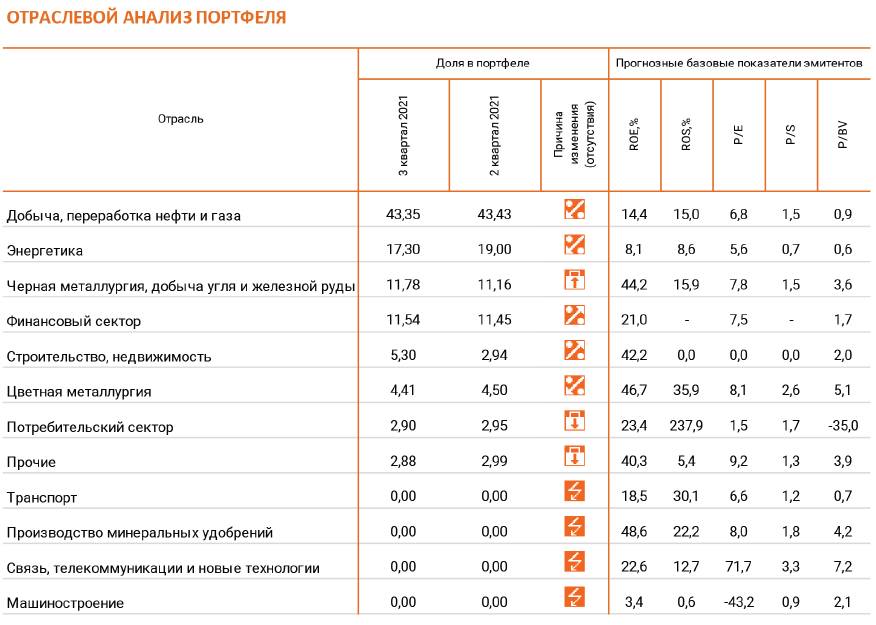

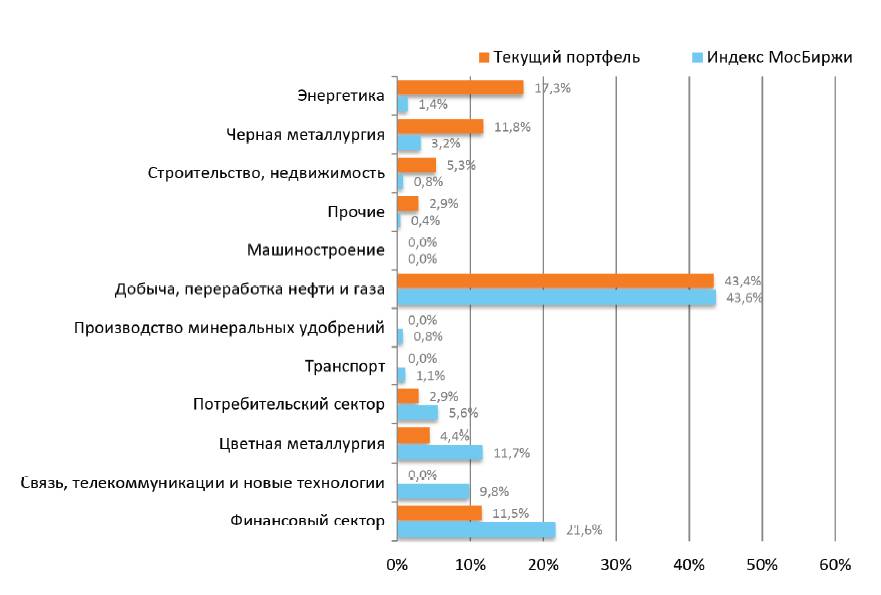

Отраслевой анализ состоит из двух этапов: представление отраслевой структуры портфеля и ее сравнение с отраслевой структурой рынка или соответствующего рыночного индекса.

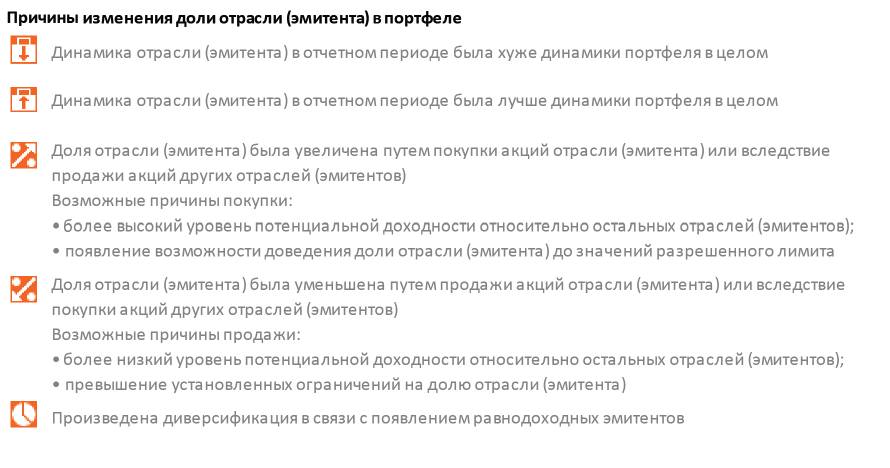

Отраслевая структура позволяет продемонстрировать, какую отрасль управляющий считал наиболее перспективной в отчетном периоде, как изменилась доля той или иной отрасли и по какой причине произошло изменение.

Сравнение отраслевой структуры портфеля со структурой рынка (индекса) позволяет определить, как сильно состав портфеля отклонялся от рыночного портфеля. Зная результат портфеля и результат рынка, можно сделать вывод о том, насколько обоснованным был выбор активов, относящихся к определённым отраслям.

Сравнение отраслевой структуры портфеля со структурой рынка (индекс МосБиржи)

Числовое значение отраслевого отклонения (индекс отраслевого отклонения) может находиться в диапазоне от 0% (при полном совпадении долей отраслей в портфеле и на рынке) до 100% (при полном несовпадении). Отметим, что значение индекса отраслевого отклонения в 100% возможно только при сравнении структуры портфеля со структурой рыночного индекса. Если же сравнивать с рынком в целом, то отклонение в 100% невозможно.

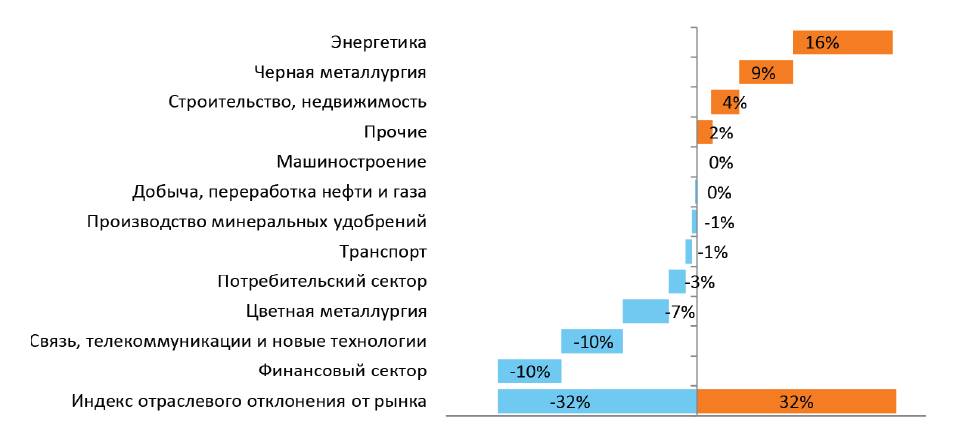

Структура отраслевого отклонения

На диаграмме можно увидеть структуру отраслевого отклонения и понять, какие отрасли внесли наибольший вклад в значение индекса отклонения. Синим цветом обозначаются те отрасли, доля которых в портфеле выше, чем в индексе МосБиржи. Оранжевым цветом – отрасли доля которых в портфеле ниже, чем в индексе.

Выводы

• Отраслевая структура портфеля позволяет продемонстрировать, каким отраслям в портфеле отдается предпочтение.

• Индекс отраслевого отклонения показывает, насколько текущий портфель отличается от индекса МосБиржи в отраслевом разрезе.

Следующий материал курса «Университет»: 13.4. Отчет «Вклад отдельных инструментов в финансовый результат управления портфелем»

13.4. Отчет «Вклад отдельных инструментов в финансовый результат управления портфелем» (Курс «Университет») UPD

Основной первичный документ – это отчет об операциях, который позволяет проверить, совершались ли эти операции как таковые и совершались ли они по рыночным ценам (делается на основе информации, предоставляемой брокером). На основе этого документа можно построить другие отчеты, позволяющие судить как об эффективности процесса управления в целом, так и отдельных операций.

Смотреть отчёт об операциях за большой период времени не очень удобно. Даже у нас в УК Арсагера при достаточно редком совершении «глобальных» перекладок в рамках портфеля набегает за квартал десяток страниц из-за того, что мы практически ежедневно отслеживаем соблюдение лимитов на одного эмитента и периодически проводим балансировку портфеля («срезаем» выросших или докупаем упавших). У активных спекулянтов отчет об операциях за месяц может составлять десятки или даже сотни страниц.

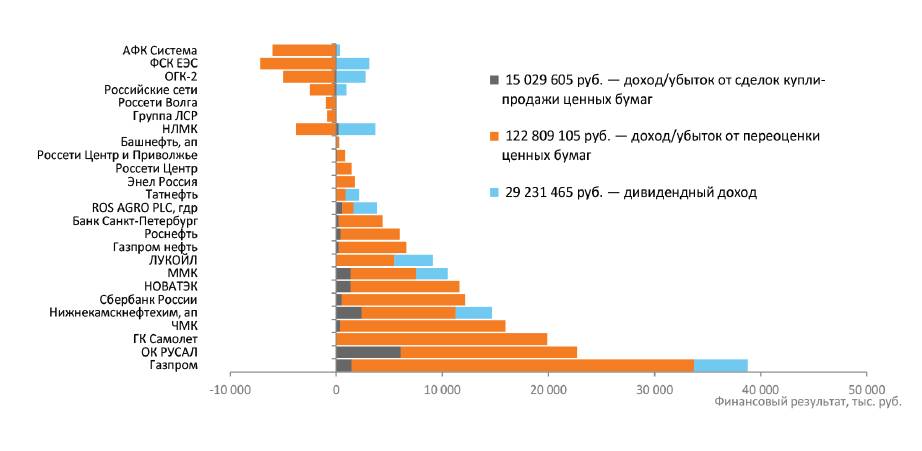

Для повышения наглядности отчёта об операциях можно отсортировать его по отдельной позиции. Следующее действие – посмотреть, какой вклад та или иная позиция (акция, облигация) внесла в итоговый результат. При этом вклад каждого инструмента можно разделить на три составляющие:

• дивиденды по акциям/проценты по облигациям;

• результат по итогам уже завершенных сделок;

• результат переоценки (еще не зафиксированный результат).

Эту информацию можно представить в следующем виде:

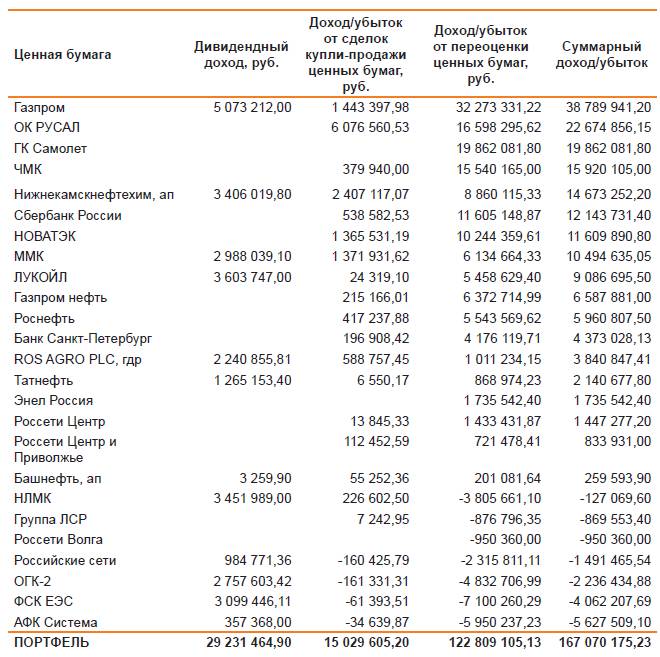

Вклад отдельных инструментов в финансовый результат управления портфелем (3 квартал 2021 года)

Для более детального анализа мы предоставляем ту же информацию в табличном виде:

Цифры в данном отчете носят абсолютный характер и напрямую не характеризуют эффективность управления. Для оценки итогового результата их надо соотносить с размером портфеля, что делается в отчете об эффективности управления портфелем, где приводится информация о доходности управления и сравнении с бенчмарками. Кроме того, для оценки эффективности управления необходимо использовать отчет MARQ (Measuring Arsagera Reallocation Quality) и отчет «Клин Арсагеры».

Более детальную информацию о причинах присутствия конкретных эмитентов в портфеле можно получить в ежеквартальном отчете в разделе «Анализ портфеля по эмитентам акций». В рамках нашего Блогофорума (bf.arsagera.ru) мы также приводим расчет потенциальной доходности по каждому эмитенту, проводим регулярный обзор результатов деятельности компаний и отвечаем на вопросы инвесторов.

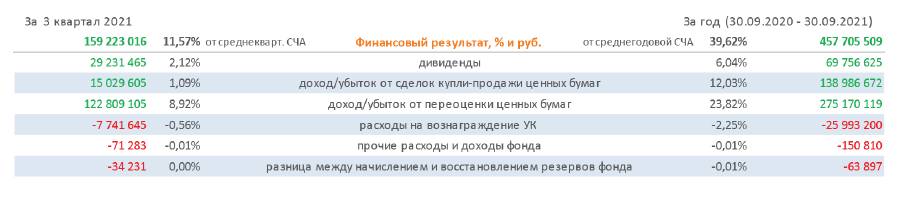

В составе квартальной отчетности по фондам мы выводим на главную страницу сводную информацию об итоговом результате и его составляющих на квартальном и годовом интервале.

Выводы

• Отчет позволяет оценить вклад отдельных инструментов в финансовый результат в разбивке на дивиденды по акциям/проценты по облигациям, результат от переоценки и результат по завершенным сделкам.

• Отчет носит аналитический характер и сам по себе не позволяет оценивать доходность и эффективность управления.

• Отчет дает информацию о результатах операций с конкретным активом, но не дает информации о причинах выбора того или иного инструмента (акции) в портфеле.

На страницах портала Блогофорум содержится полезная информация для тех, кто хочет инвестировать и получать доход на фондовом рынке: регулярные обзоры результатов деятельности компаний, расчет потенциальной доходности по каждому эмитенту и ответы на вопросы инвесторов.

Следующий материал курса «Университет»: 13.5. Отчет «Отраслевой состав портфеля»

13.5. Отчет «Отраслевой состав портфеля» (Курс «Университет») UPD

Данный отчет является элементом отраслевого анализа портфеля и позволяет показать, как менялась отраслевая структура и позиция каждого эмитента, входящего в портфель в рассматриваемом периоде. В ежеквартальной отчетности мы приводим данную информацию для квартального и годового интервала. На изменение доли эмитента и отрасли в портфеле влияет как изменение текущих котировок, так и проведение операций.

Данные об изменении долей активов в портфеле дают информацию об изменении инвестиционных приоритетов.

Следующий материал курса «Университет»: 13.6. Отчет «Сравнение с результатами вложения в депозиты и индексный фонд на разных временных интервалах»

13.6. Отчет «Сравнение с результатами вложения в депозиты и индексный фонд на разных временных интервалах» (Курс «Университет») UPD

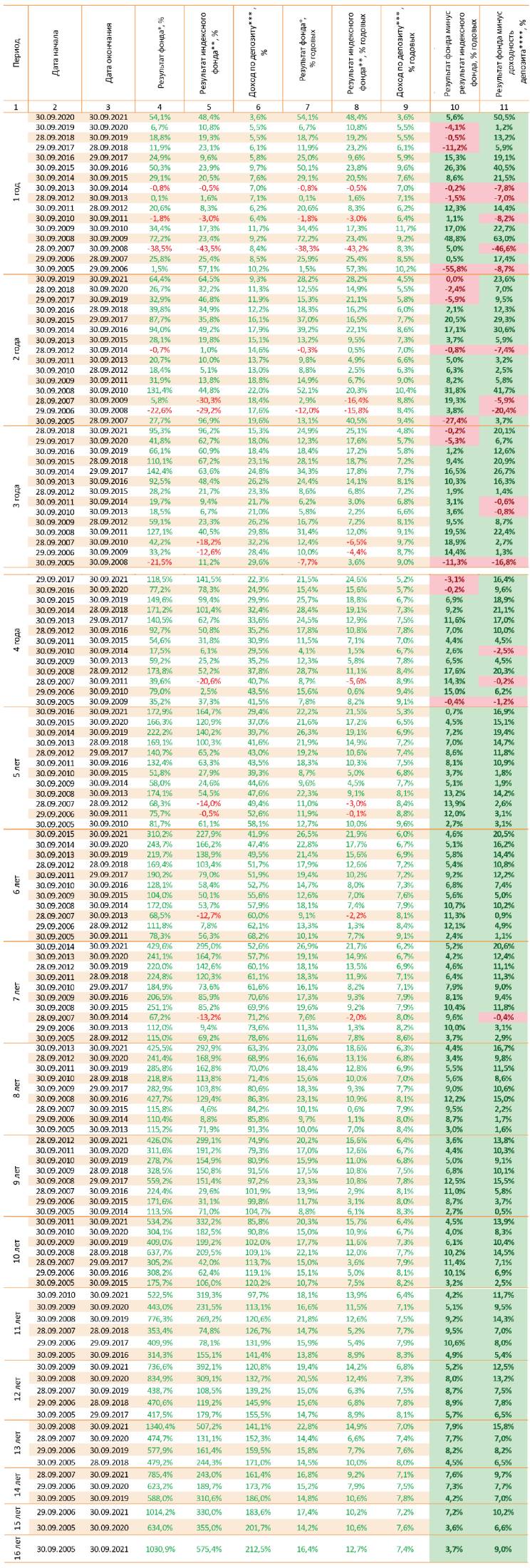

При подготовке материала «Инструменты сбережений» мы разработали форму отчета, показывающую результаты инвестирования на разных временных отрезках.

Данная форма входит в ежеквартальные отчеты по фондам:

• Арсагера – фонд акций;

• Арсагера – фонд смешанных инвестиций;

• Арсагера – акции 6.4;

• Арсагера – фонд облигаций КР 1.55.

Разработанная форма позволяет исключить возможность представления данных только об удачных или, наоборот, только о неудачных периодах инвестирования.

Будет очень хорошо, если данную форму представления результатов управления будут использовать независимые сайты об инвестировании в ПИФы, а также другие управляющие компании. Мы готовы оказать им методологическую помощь.

В качестве инструментов для сравнения результатов наших инвестиционных продуктов выбраны банковский депозит и индексный фонд (индекс МосБиржи).

Сравнение с результатами индексного фонда позволяет оценить ключевое качество управляющего портфелем – способность или неспособность выбирать активы, доходность которых превосходит среднерыночный результат. Подробнее об оценке результатов управления можно прочитать в материалах «Индексный фонд. Выбор и смысл» и «Как оценить качество управления».

Результаты вложения на банковский депозит приводятся для возможности сравнения с ним как с самым популярным инструментом сбережений в России.

Инвестор выбирает акции как альтернативу депозиту для того, чтобы получить более высокую доходность в долгосрочном периоде. На краткосрочных интервалах (от 1 до 3 лет) вложения в акции могут как существенно превосходить результаты депозитов, так и уступать им и даже показывать отрицательную доходность. На более длинных временных интервалах доходность вложений в акции по статистике превосходит результаты депозитов, поэтому для сравнения с депозитом наиболее интересны результаты на длительных временных окнах. Подробнее об этом можно прочитать в материале «Взаимосвязь доходности акций и облигаций».

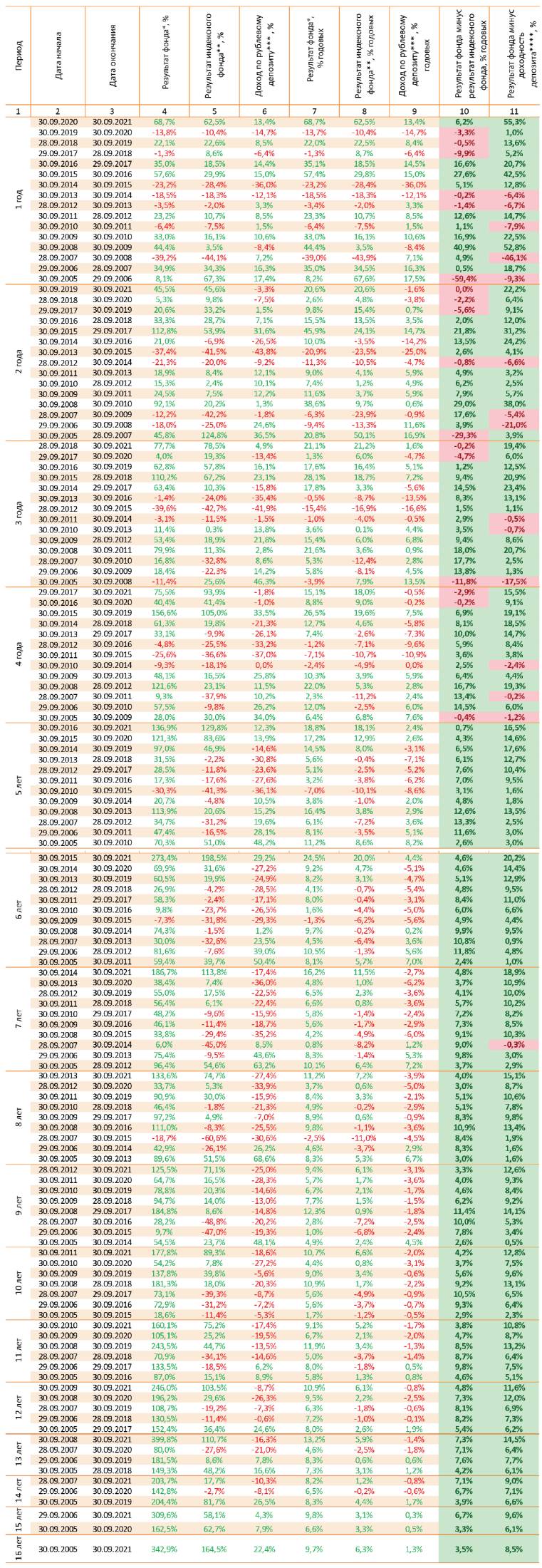

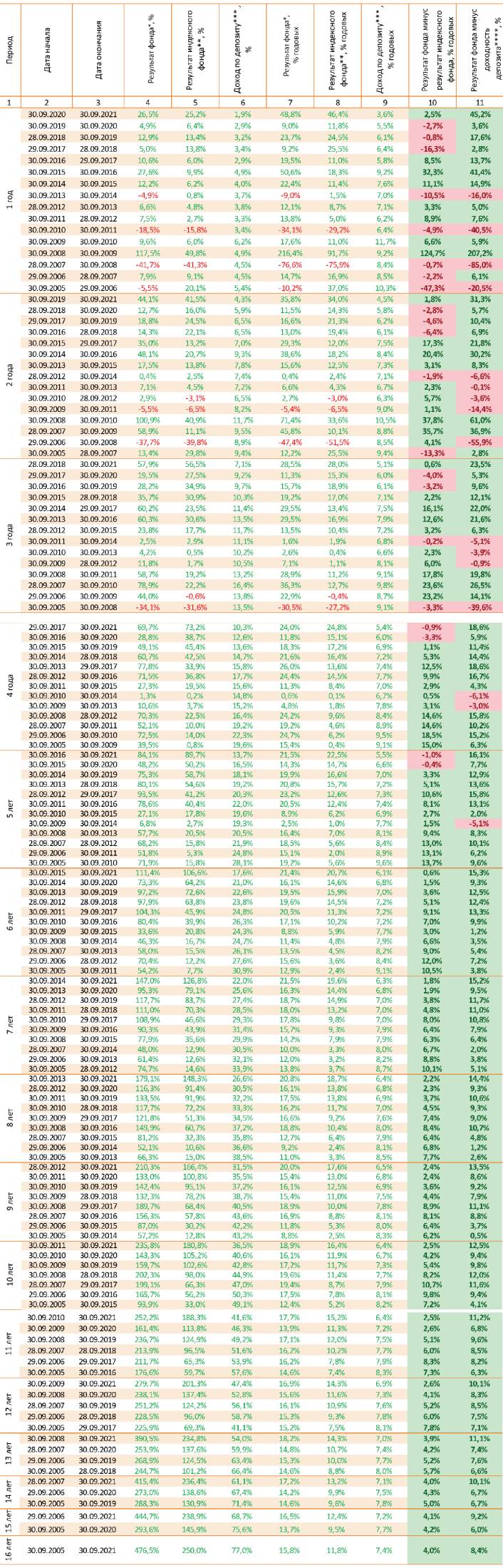

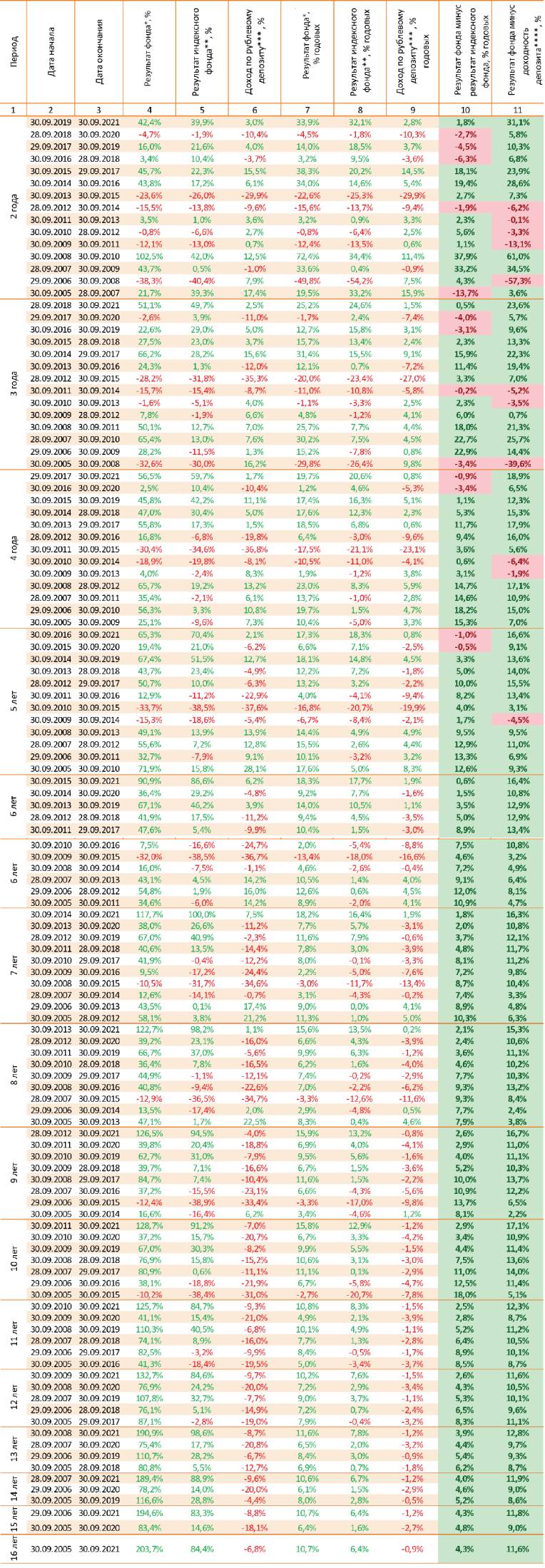

В таблице последовательно рассматриваются результаты инвестирования в перечисленные инструменты на различные сроки.

В столбце 1 указывается период инвестирования. В столбцах 2 и 3 приводятся даты начала и окончания соответствующего периода инвестирования.

В столбцах 4-6 приводится результат инвестирования для указанных инструментов за соответствующий период в процентах.

В столбцах 7-9 результат инвестирования переводится в годовые проценты.

В столбцах 10 и 11 проводится сравнение результатов инвестиционного продукта УК Арсагера с депозитом и индексным фондом. Результат выражен в годовых процентах.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http://pif.investfunds.ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

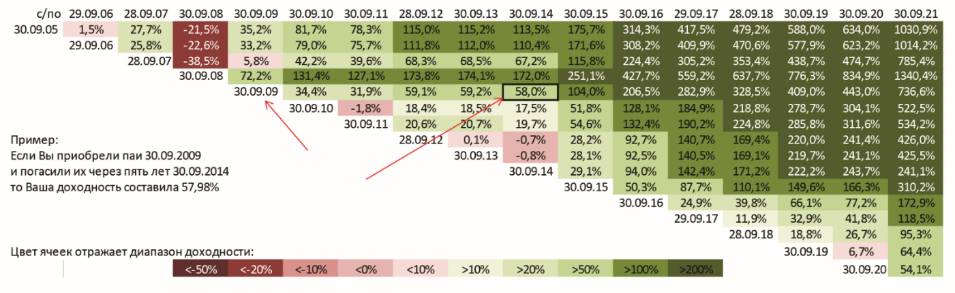

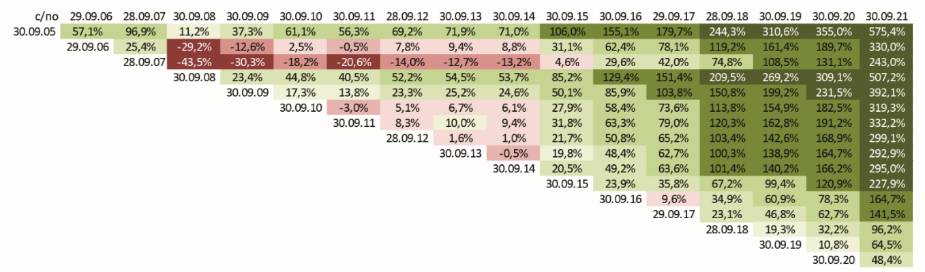

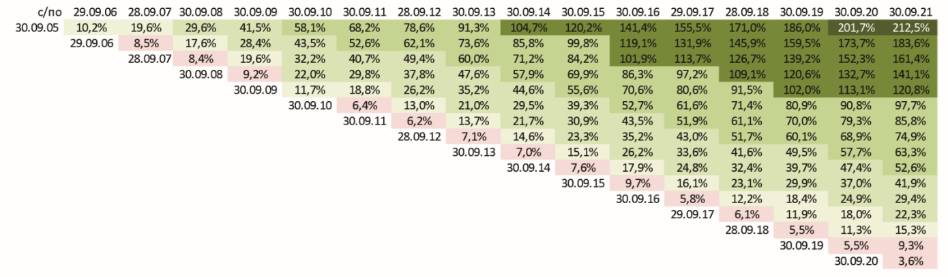

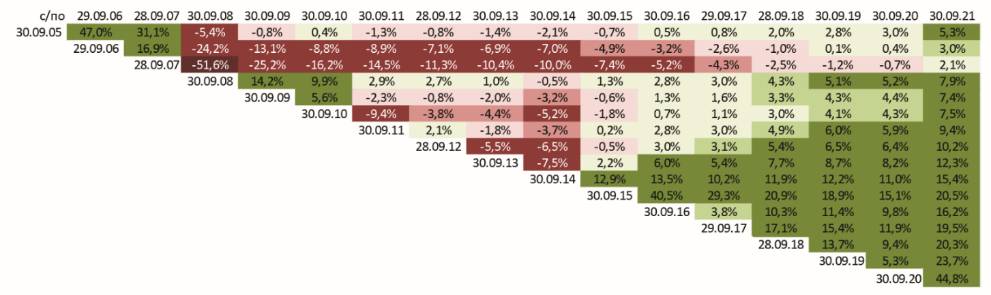

Данные из вышеприведенной таблицы можно представить в следующей форме (цвет ячеек отражает диапазон доходности):

Результаты инвестирования в фонд

Результаты инвестирования в индексный фонд

Результаты инвестирования в годовой банковский депозит с учетом ежегодного реинвестирования

Далее приводится разница между доходностью фонда и банковского депозита, выраженная в % годовых.

Далее приводится разница между доходностью индексного фонда и банковского депозита, выраженная в % годовых.

В следующей таблице приводится пересчет представленных ранее результатов инвестирования в долларах США по курсу Банка России.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http://pif.investfunds.ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

В отчетности мы также приводим данную форму для анализа доходности регулярных инвестиций (ежемесячно инвестируется 1 000 руб.) на рассматриваемых временных интервалах.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http://pif.investfunds.ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

В следующей таблице приводится пересчет представленных ранее результатов инвестирования в долларах США по курсу Банка России.

* В результатах не учитывается взимание скидок и надбавок.

** Используются результаты одного из индексных фондов (индекс МосБиржи) с СЧА более 100 млн руб. (http://pif.investfunds.ru/funds/268).

*** Используются данные Банка России о ставках по депозитным вкладам сроком от 181 дня до 1 года, актуальных на начало соответствующего периода.

**** Не учитывается налогообложение.

Как видно из приведенных таблиц, результаты фонда на коротких интервалах (1-3 года) бывают хуже результатов индексного фонда, но на более длинных промежутках результаты фонда превосходили индекс. При регулярных инвестициях на периоде более пяти лет результат фонда был всегда лучше, чем у индекса.

Итогом нашего кропотливого труда по выбору наиболее перспективных активов стало то, что результаты фонда на большинстве рассматриваемых интервалов превосходят доходность депозитов, в то время как индексный фонд не смог обеспечить такой результат.

Выводы

• Разработанная нами форма отчетности позволяет дать объективную оценку работы управляющего на длительных временных интервалах и исключить возможность манипулирования данными.

• Данное исследование показало, что модель регулярных инвестиций в фонд акций дала более стабильное превосходство результата над доходностью депозитов и индексного фонда по сравнению с нерегулярными.

Данные отчета обновляются в рамках статьи на сайте компании.

Следующий материал курса «Университет»: 13.7. Отчет «Эффективность управления портфелем»

13.7. Отчет «Эффективность управления портфелем» (Курс «Университет») UPD

Для определения эффективности полученного по портфелю результата управления необходимо иметь систему критериев. В качестве критериев можно использовать бенчмарки – результаты альтернативных инвестиций, которые могли бы быть осуществлены инвестором самостоятельно.

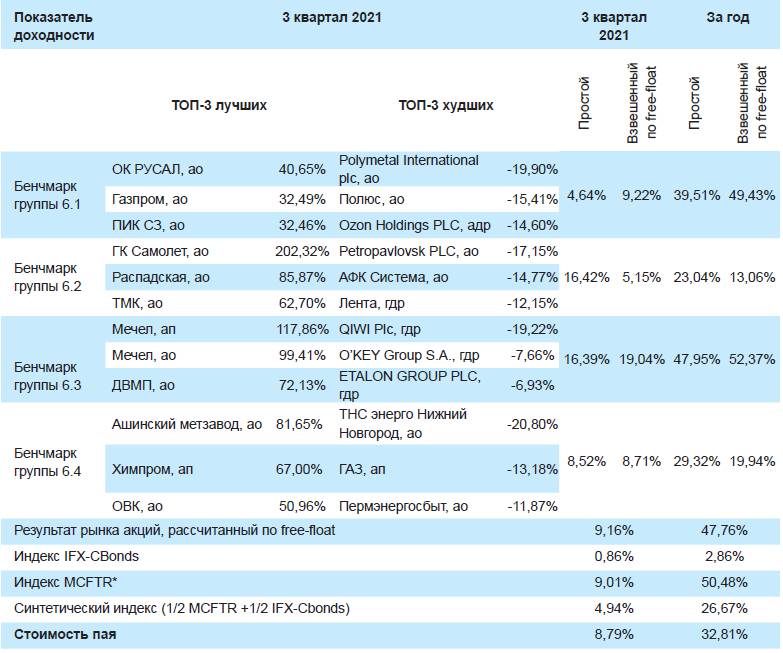

Для оценки качества управления можно использовать как бенчмарк индексы акций (Индекс МосБиржи, MCFTR) и облигаций (Cbonds), демонстрирующие общее изменение рынка, а также составленные на их основе синтетические индексы пропорционально соотношению акций и облигаций в портфеле. Индексы показывают тот результат, который мог быть получен инвестором без необходимости активного управления портфелем и выбора активов.

Одним из бенчмарков также является средний результат рынка, рассчитанный по free-float. Это средний результат, который был получен всеми участниками рынка акций. При этом для простоты расчета в этом бенчмарке не учитываются транзакционные издержки.

Однако у этих методов есть свои недостатки – биржевые индексы отражают поведение только ограниченной выборки обращающихся на рынке активов, а средний результат рынка не учитывает ограничения инвестиционной декларации. Поэтому дополнительно необходимо построить индивидуальный рыночный индекс (индивидуальный бенчмарк), демонстрирующий среднее поведение активов, которые могли быть приобретены в портфель в соответствии с ограничениями инвестиционной декларации.

Также бенчмарком может быть банковский депозит, который подходит для сравнения абсолютного значения результата на длинных временных отрезках в качестве значения альтернативной доходности.

Таким образом, для корректной оценки полученного по портфелю результата инвестор должен получить отчет, в котором результат управления сравнивается с соответствующими рыночными индексами и индивидуальным бенчмарком. Чтобы иметь максимально полное представление об эффективности управления портфелем рекомендуется использовать отчеты MARQ и «Клин Арсагеры».

В качестве дополнительной информации, демонстрирующей общее состояние рынка, на котором был получен результат (например, рынок акций), можно предоставлять данные об акциях, показавших лучший и худший результаты в отчетном периоде, отразить средние значения результатов по группам риска. Также можно рассказать, как конкретные активы в портфеле вели себя относительно средних результатов.

Пример комментария

«В отчетном периоде стоимость пая выросла на 8,79%, изменение синтетического индекса составило +4,94% (1/2 MCFTR* +1/2 IFX-Cbonds).

Среди ликвидных акций лучше рынка** вели себя находившиеся в портфеле фонда обыкновенные акции ПАО Сбербанк (+11,26%), МКПАО “ОК РУСАЛ” (+40,65%), ПАО “Газпром” (+32,49%), ПАО “НОВАТЭК” (+19,34%), ПАО “ММК” (+18,69%), привилегированные акции ПАО “Нижнекамскнефтехим” (+44,26%), депозитарные расписки на акции ROS AGRO PLC (+14,33%). Динамику хуже рынка продемонстрировали обыкновенные акции ПАО “Россети” (-3,77%), ПАО АФК “Система” (-14,77%), ПАО “ФСК ЕЭС” (-8,14%), ПАО “ОГК-2” (-5,07%), ПАО “Группа ЛСР” (-2,09%), ПАО “НЛМК” (-0,20%), ПАО “Татнефть” (+1,52%) и ПАО “ЛУКОЙЛ” (+5,16%), привилегированные акции ПАО АНК “Башнефть” (-2,64%). Внутри квартала были приобретены акции ПАО “ГК “Самолет” (+202,32%).

Среди менее ликвидных акций результат лучше рынка показали обыкновенные акции ПАО “Банк “Санкт-Петербург” (+18,27%) и ПАО “ЧМК” (+53,15%). Слабее рынка выглядели акции ПАО “Россети Волга” (-4,03%), ПАО “Россети Центр и Приволжье” (+2,88%) и ПАО “Россети Центр” (+5,87%).

В облигационной части портфеля в связи с повышением уровня процентных ставок на российском долговом рынке снизились котировки большинства облигационных выпусков в портфеле. Наиболее значительно снизились котировки облигаций выпуска 46020 Федерального займа, биржевых облигаций ПАО “Нижнекамскнефтехим” серии 001Р-01 и ПАО “Газпром” серии БО-22.

Внутри квартала были проданы биржевые облигации ООО “РЕСО-Лизинг” серии БО-П-02, ПАО “ПИК СЗ” серии БО-П02 и АО ХК “Новотранс” серии 001Р-01, приобретены биржевые облигации ПАО “ЧТПЗ” серии БО-001Р-03, ПАО “Русская Аквакультура” серии 001Р-01, АО ХК “Новотранс” серии 001Р-02, ООО “Мираторг Финанс” серии 001Р-01 и ООО “ПИК-Корпорация” серии 001Р-04.