Полная версия

Полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

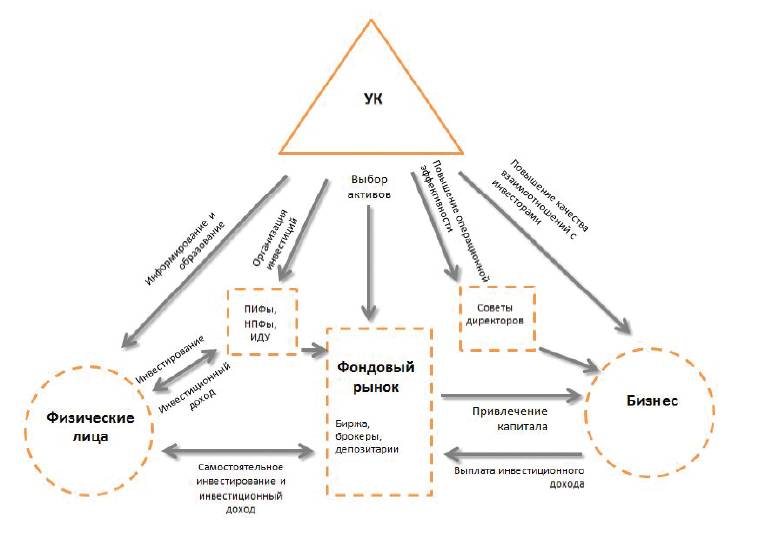

Если доля инвестиций УК в бизнес публичных компаний становится достаточно существенной (как в развитых странах), то появляется возможность участия в органах управления (в советах директоров). В этом случае у УК появляется управленческий рычаг и возможность непосредственно инициировать вышеперечисленные действия, направленные на повышение качества взаимоотношений с инвесторами.

В пределе УК может даже влиять на операционную эффективность и назначение исполнительного менеджмента публичных компаний. Действия, направленные на повышение качества взаимоотношений с инвесторами, ведут к росту инвестиционной привлекательности публичных компаний и, как следствие, к развитию экономики и повышению уровня жизни в стране.

Выводы

• Основные функции УК в части взаимодействия с людьми: предоставление качественного операционного сервиса, управление капиталом, обеспечивающее рост благосостояния, предоставление информации о своей деятельности и повышение финансовой грамотности.

• Основная функция УК как профессионального инвестора и эффективного собственника при взаимодействии с бизнесом – оказание максимально возможного влияния на публичные компании для повышения качества их взаимоотношений с инвесторами.

Следующий материал курса «Аспирантура»: 14.4. Ротация аналитиков – фирменный элемент системы управления капиталом УК Арсагера.

14.3. «А что это вы тут делаете? А?» (Курс «Университет»)

Однажды один из наших клиентов, изучив аналитический отчет, посетовал:

– А чем вы тут вообще занимаетесь? Почему в течение квартала было так мало операций, где же активные спекуляции? Я ведь могу и самостоятельно составить такой портфель на основе информации с вашего сайта…

Когда клиенту перечислили все функции, которые необходимо выполнять, чтобы составить портфель и управлять им, он отказался от самостоятельных «опытов».

Мы решили опубликовать ответ на вопрос нашего клиента, чтобы вы сами могли сделать вывод о том, как работает управляющая компания.

Как мы уже описывали в своих статьях, управление капиталом в компании основано, прежде всего, на работе с потенциальной доходностью акций и облигаций.

Для того чтобы на практике эффективно применять данные методики, аналитическое подразделение и подразделение мониторинга и риск-менеджмента компании регулярно выполняют ряд функций, о которых и пойдет речь.

Анализ отчетностей по РСБУ, МСФО, результатов операционной деятельности компаний и годовых отчетов

После того, как по эмитенту составлена модель, позволяющая прогнозировать уровень его потенциальной доходности, ее необходимо поддерживать в «рабочем» состоянии, то есть постоянно мониторить данные, которые могут повлиять на прогнозную стоимость акций эмитента, и при необходимости корректировать экономические модели.

Для этого аналитическое подразделение компании ежеквартально анализирует свежие данные из финансовых отчетов эмитентов. При этом чем больше информации будет указано в отчетности, тем точнее будет прогноз, поэтому аналитики компании всегда рады эмитентам, которые отчитываются по международным стандартам. Отчетность по МСФО строится на основе здравого смысла, содержит много полезной информации, а также является консолидированной, то есть отражает деятельность всего бизнеса.

Также специалисты аналитического подразделения ежеквартально актуализируют в моделях данные операционной деятельности (объемы производства, себестоимость произведенной продукции в разрезе конкретных трат и т. д.) тех эмитентов, которые публикуют данную информацию в открытом доступе.

Крайне полезным источником информации о деятельности эмитента является годовой отчет, в котором зачастую содержится информация, которая не отражена в отчетности по РСБУ.

О влиянии отчетности эмитента на прогнозы вы можете регулярно узнавать из наших видеоматериалов.

Мониторинг новостного фона с точки зрения влияния новостей на прогнозы

Аналитики ежедневно производят мониторинг новостей и обзоров, которые непосредственно связаны с анализируемыми компаниями.

Аналитические модели, которые базируются на прогнозах финансовых показателей (чистой прибыли, выручки, балансовой стоимости) и ставке дисконтирования, позволяют «фильтровать» новости и оценивать их влияние на модели.

К примеру, новость об аварии на производстве той или иной компании, естественно, ведет к ухудшению показателей деятельности, но необходимо подойти к оценке влияния этого события без лишних эмоций. Наши аналитики оценивают последствия, ориентируясь исключительно на цифры – важно рассчитать, как простой и затраты на восстановление повлияют на выручку, прибыль и собственный капитал.

Пересчет базовых ставок по эмитентам и премий

Помимо изменения в прогнозах финансовых показателей на потенциальную доходность ценных бумаг эмитента может повлиять изменение ставки требуемой доходности (ставки дисконтирования). Согласно действующей в УК Арсагера модели, ставка требуемой доходности зависит от:

• базовой ставки по эмитенту. Это ставка прогнозируемой доходности по корпоративным облигациям данного эмитента (учитывает в себе премию за кредитный риск), пересматривается ежеквартально;

• премии за страновой риск для владельцев долевых инструментов (учитывает риск вложения средств в долевые инструменты, характерный для российского рынка акций по сравнению с облигационным рынком), пересматривается ежеквартально;

• премии за отраслевые риски (учитывает волатильность денежных потоков, обусловленную отраслевой спецификой), пересматривается ежегодно;

• премии, связанной с риском некачественного корпоративного управления (КУ), пересматривается ежегодно;

• премии за риск неликвидности акций эмитента, пересматривается ежеквартально;

• премии за размер кредитного рычага;

• премии за потери альтернатив.

В первую очередь пересмотр данной ставки влияет на потенциальную доходность ценных бумаг эмитента, кроме того, он служит базой для пересчета дисконтов привилегированных акций.

Подготовка рейтинга корпоративного управления

Для того чтобы корректно рассчитать премию, связанную с риском некачественного корпоративного управления, аналитики ежегодно проводят исследование КУ.

Мы уже писали о том, что ни одна компания (рейтинговое агентство) не проводит масштабных и всесторонних исследований уровня корпоративного управления в России. Поэтому для эффективного выполнения нашей работы по управлению капиталом мы были вынуждены разработать собственную методику исследования КУ.

Данная работа проводится после завершения всех годовых собраний акционеров, обычно в начале августа. Исследование охватывает более 200 эмитентов.

Ранжирование акций и облигаций

Аналитическое подразделение компании Арсагера в общем порядке проводит анализ не всех выпусков ценных бумаг, обращающихся на рынке, а в большинстве своем тех, которые относятся к «рыночным» группам (6.1-6.4, 2.1-2.5 и 5.1-5.5, согласно Arsagera Asset Certification).

Для того чтобы определить это «поле деятельности», подразделение мониторинга и риск-менеджмента ежеквартально проводит ранжирование акций и облигаций, разделяя их на однородные по мере риска группы.

В рамках ранжирования по акциям оцениваются масштабы деятельности бизнеса и ликвидность. В рамках ранжирования по облигациям проводится оценка кредитного качества эмитента (поручителя), рисков корпоративного управления и ликвидности облигационных выпусков. По состоянию на начало 2022 года изучается около 900 выпусков акций (депозитарных расписок на акции) и 1 400 выпусков облигаций, из которых в «рыночные» группы попадает примерно 200 акций и 600 облигаций.

Мониторинг цен на сырье, пересмотр прогнозов по ценам на сырье и макропоказателям

Специалистами аналитического подразделения был разработан единый подход к прогнозированию вектора цен на любые биржевые товары.

В модели, помимо соотношения спроса и предложения на тот или иной товар, учитываются инфляционная база и денежная масса, которые в последние несколько лет оказывают значительное влияние на цену биржевых товаров.

При помощи данной модели специалисты компании прогнозируют средние цены в течение года на тот или иной товар. Чтобы соотносить фактические цены с прогнозными, сотрудники проводят ежемесячный мониторинг цен на сырье, а на ежеквартальной основе пересматривают прогноз с учетом влияния внешних факторов.

Для чего необходимы прогнозы цен на товары?

Они выступают в качестве входных параметров в моделях по эмитентам, которые непосредственно связаны с производством или потреблением того или иного товара.

С их помощью прогнозируются российские макропоказатели (ВВП, инфляция, реальные доходы населения), которые также оказывают влияние на уровень потенциальной доходности акций.

Расчет вектора процентных ставок

Для того чтобы на практике осуществлять инвестирование в облигации, необходимо иметь актуальные данные по вектору процентных ставок в экономике. Специалисты аналитического подразделения еженедельно рассчитывают вектор процентных ставок в соответствии с методиками, которые приняты в УК Арсагера.

Построение хит-парадов по акциям и облигациям

Финальным этапом всех перечисленных функций является построение хит-парадов. Хит-парад составляется ежедневно и содержит информацию о потенциальной доходности всех анализируемых ценных бумаг, разделенных на группы в соответствии с ранжированием.

Если ценные бумаги переходят из одной группы в другую, а также в случае появления новых ценных бумаг в «рыночных» группах, происходит изменение хит-парада, а также составление моделей по новым эмитентам и проведение исследования качества КУ.

Исходя из хит-парада управляющие трейдеры совершают операции по формированию портфеля, а в последующем следят за тем, чтобы портфель четко соответствовал хит-параду и выполнялись требования инвестиционной декларации (балансировка портфеля). Это ежедневный кропотливый труд, требующий предельной внимательности, концентрации и аккуратности.

Блогофорум – контроль и ответственность

По каждому эмитенту регулярно готовится и публикуется (bf.arsagera.ru) сводная информация о результатах деятельности и прогнозных показателях, включая данные о потенциальной доходности акций. На этой интерактивной платформе любые заинтересованные лица могут напрямую задавать нашим аналитикам вопросы и обсуждать ситуации, касающиеся отдельных эмитентов, отраслей, товарных рынков и макроэкономики, а также критиковать и подвергать сомнению наши оценки.

Мониторинг соблюдения инвестиционных деклараций и регламента управляющего трейдера

Все операции по покупке/продаже активов осуществляются в рамках инвестиционных деклараций и регламентов, за соблюдением которых ежедневно следит подразделение мониторинга и риск-менеджмента.

Оценка результатов управления

Для корректной оценки результатов управления силами подразделения мониторинга и риск-менеджмента осуществляется расчет бенчмарков (индивидуальных рыночных индексов). Также данным подразделением осуществляется проверка точности прогнозов экономических показателей деятельности эмитентов. Сравнивая фактическую доходность по портфелю с бенчмарком, можно оценить эффективность управления капиталом. На основании полученных оценок проводится анализ ошибок, что неоднократно приводило к модернизации системы управления капиталом, совершенствованию методик и началу новых исследований.

Предоставление данных для обновления информации на сайте и подготовки аналитической отчетности по результатам управления

Результаты работы аналитиков и риск-менеджеров выражаются прежде всего в качестве управления капиталом, однако часть информации, представленной на нашем сайте, также является заслугой данных подразделений.

Мы следуем принципу максимальной открытости в работе, а потому регулярно публикуем на сайте плоды наших трудов, а также ежеквартально предоставляем в открытом доступе аналитическую отчетность по результатам управления. К примеру, в разделе «Практическое применение методик» вы можете ознакомиться с результатами ранжирования и исследованием качества корпоративного управления, в разделе «Аналитика» содержатся аналитические обзоры по фондовому рынку, рынку недвижимости и макроэкономике. Также мы ежеквартально публикуем отраслевые хит-парады и аналитику по наиболее интересным, на наш взгляд, эмитентам на российском фондовом рынке. На этом мы завершаем весьма поверхностное описание функций, которые выполняют сотрудники компании. Каждая из них, по нашему мнению, является необходимой для обеспечения эффективного управления капиталом. Мы очень заинтересованы в том, чтобы клиент знал, как мы управляем его активами, и понимал, за что он платит нам вознаграждение.

Если при управлении своим капиталом вы готовы самостоятельно выполнять все эти функции и делать это с той же эффективностью, тогда вы вполне можете обойтись без нашей помощи и даже организовать свою управляющую компанию.

Следующий материал курса «Университет»: 14.5. Зачем вам эта открытость?

14.4. Ротация аналитиков – фирменный элемент системы управления капиталом УК Арсагера (Курс «Аспирантура»)

Для начала небольшая предыстория: на очередной презентации одна из крупнейших московских брокерских компаний с гордостью представляла свои аналитические материалы. Нас как VIP-клиента персонально знакомили с ведущими отраслевыми аналитиками. Каждый из них делал небольшой доклад по своим исследованиям, и каждому из них под конец мы задавали один и тот же вопрос: «Как Вы думаете, ваша отрасль в ближайшем году будет вести себя лучше, хуже или по рынку, то есть фактически относительно среднего результата?»

Только один из них ответил «по рынку». НИ ОДИН ИЗ НИХ не сказал, что отрасль, в которой он специализируется, будет вести себя хуже рынка. Учитывая, что фондовый рынок – это совокупность всех отраслей, очевидно, что всегда будут отрасли лучше и хуже рынка. Данный эпизод четко продемонстрировал конфликт интересов, возникающий при отраслевой специализации – каждый лоббирует свою отрасль. Это помогло нам совершенно по-новому организовать работу аналитического подразделения.

Мы приняли очень смелое, нестандартное и даже немыслимое, с точки зрения инвестиционного сообщества, решение. Мы полностью отказались от отраслевой специализации наших аналитиков. Вместо этого мы ввели систему ротации отраслей. Отрасль закрепляется за аналитиком на два квартала. Затем он должен передать все материалы по каждому эмитенту из отрасли своему коллеге. Таким образом, все аналитики постепенно имеют возможность поработать со всеми отраслями (и всеми компаниями).

Естественно, самую большую критику это решение вызвало у наших аналитиков. Основным аргументом было то, что специализация позволяет аналитику досконально, до мельчайших деталей изучить компании своей отрасли. Однако мы приняли это решение и …

Результат превзошел наши ожидания!

Во-первых, резко повысился уровень ответственности аналитиков. Раньше они вели свое индивидуальное хозяйство и держали его в «удобном для себя состоянии хаоса». После запуска механизма ротации им пришлось навести порядок, понимая, что через несколько месяцев их материалами будет пользоваться коллега. Это привело к повышению структурированности, а затем к стандартизации хранения информации и обновления данных по каждой компании.

Во-вторых, появился дополнительный уровень контроля. При передаче отрасли от одного аналитика другому естественно происходит проверка данных. Снизилось количество ошибок – никто не хочет выглядеть плохим специалистом в глазах коллег. Кроме того, для минимизации ошибок у каждого аналитика есть дополнительный статус «аналитика № 2» для ряда отраслей. В его функции входит контроль над построением и обновлением моделей основным ответственным аналитиком («аналитиком № 1»). Естественно, что при этом аналитик № 2 выполняет функции аналитика № 1 по своим отраслям.

В-третьих, механизм внутренней конкуренции заработал в нужном направлении. Теперь усилия аналитиков направлены на повышение качества подготовки прогнозов, а не на «лоббирование» своей отрасли.

В-четвертых, заработал новый контур обратной связи, направленный на развитие и модернизацию системы подготовки прогнозов. Каждый аналитик вносит свой вклад и свежий взгляд в развитие системы. Кроме того, это еще и отличный механизм передачи (обмена) опыта и накопления знаний, когда любое улучшение фиксируется и становится интеллектуальным достоянием компании.

В-пятых, появился очень удобный механизм контроля производительности работы аналитиков. Если один аналитик справляется с анализом и ведением 10-15 эмитентов, то это должно получаться и у другого.

В-шестых, упростился процесс подбора новых сотрудников и их интеграция в систему (обучение). Отпала необходимость в поиске отраслевых специалистов. В аналитическом подразделении появились резервные мощности, обеспечивающие стабильность работы и проведение принципиально новых исследований и разработок.

Ну и наконец, резко снизилась зависимость от конкретных аналитиков. Это очень важный фактор для стабильности функционирования аналитического подразделения и процесса управления капиталом в целом. Мы очень ценим своих сотрудников, но компания не должна находиться в критической зависимости от конкретных людей. Наши клиенты должны чувствовать себя спокойно: если тот или иной аналитик покинет компанию, качество работы не пострадает. Просто на какое-то время может вырасти нагрузка на его коллег. С другой стороны, в компании появляются новые талантливые люди, которые привносят свой вклад в развитие.

С 2010 года функционирует Блогофорум – аналитический портал (bf.arsagera.ru), где по итогам анализа эмитентов регулярно публикуется сводная информация о результатах и прогнозных показателях деятельности компаний, включая данные о потенциальной доходности акций. На этой интерактивной платформе любые заинтересованные лица могут напрямую задавать нашим аналитикам вопросы и обсуждать ситуации, касающиеся отдельных эмитентов, отраслей, товарных рынков и макроэкономики, а также критиковать и подвергать сомнению наши оценки. Данный механизм позволяет обеспечить независимую общественную проверку результатов работы нашей команды и, как следствие, повысить ответственность за качество аналитики. Блогофорум позволяет видеть, какой аналитик в данный момент ведет ту или иную отрасль, а также кто отвечал за нее ранее.

Вывод

Смелое и нестандартное решение по реинженирингу сложившегося бизнес-процесса позволило нам резко повысить производительность труда, качество подготовки информации и существенно снизить затраты на подготовку аналитических данных.

Следующий материал курса «Аспирантура»: 14.6. Манифест компании Арсагера.

14.5. Зачем вам эта открытость? (Курс «Университет»)

Один наш клиент на переговорах (тогда он еще не был клиентом УК Арсагера, а только собирался им стать) сказал следующее: «Я внимательно изучил ваш сайт. Вы открываете все свои методики, открываете список акций, которые считаете перспективными. Зачем вам эта открытость? Вы не боитесь, что конкуренты будут дублировать вашу технологию, а потенциальные клиенты просто сами составят портфель на основе этих исследований? Вы же останетесь без комиссии…»

Почему мы не боимся того, что конкуренты будут дублировать нашу технологию?

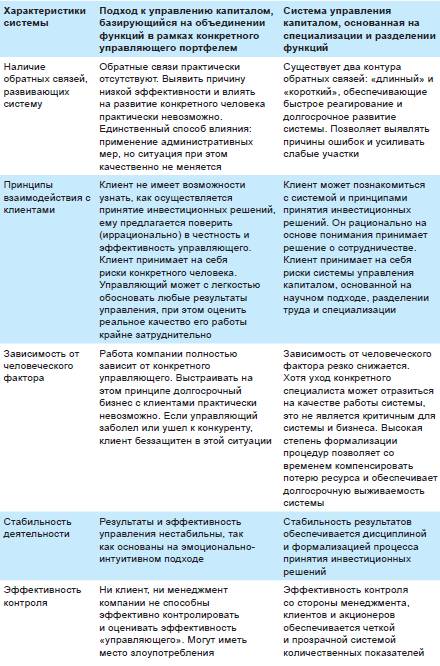

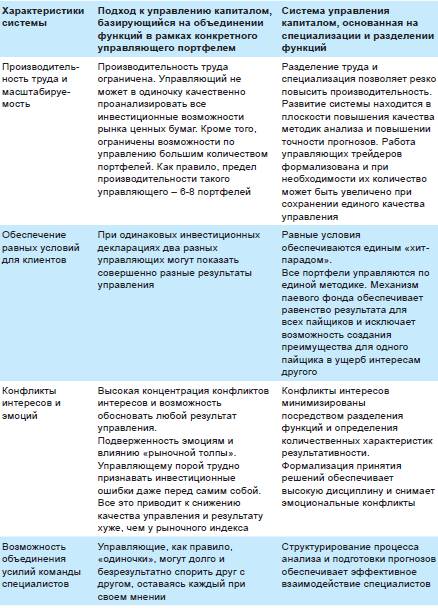

Hero vs TEAM

Во многих компаниях за управление активами отвечает так называемый управляющий портфелем. Портфели распределены между некоторым количеством таких управляющих. Каждый из них самостоятельно принимает инвестиционные решения исходя из своих знаний, опыта, ощущений. При таком подходе им очень трудно скопировать нашу технологию, которая опирается на специализацию и разделение функций.

С одной стороны, человеку просто не под силу выполнять работу целой команды аналитиков: осуществлять макромониторинг, прогнозировать процентные ставки, изучать отраслевую аналитику, товарные рынки и проводить анализ отчетности нескольких сотен эмитентов. С другой стороны, это в принципе неправильно совмещать в одном лице такие разные функции как аналитика, операции на рынке и риск-менеджмент. Мы уже приводили сравнение работы одиночки и команды.

Организовать и структурировать работу команды гораздо труднее, чем отдать этот процесс «на откуп умельцам».

Различия в идеологии

Многие управляющие уверены в том, что их задача – угадывать колебания рынка и спекулировать на этом. Наш подход базируется на выборе лучших активов из всего множества имеющихся. Между этими подходами огромная разница. Нам постоянно приходится слышать утверждения типа: «Было же всем понятно, что все будет падать, почему бы не продать, а потом купить?» Если «всем понятно», то кто же тогда покупает? Цена, которая в каждый отдельный момент складывается на рынке – это равновесие спроса и предложения. Наши действия на падающем и растущем рынке отличаются от действий спекулянтов.

Пока на рынке большинство управляющих пытается спекулировать, наш подход надежно защищен «различиями в идеологии».

Психология

Для некоторых использование наших подходов неприемлемо с психологической точки зрения. Уверенность в себе и чувство собственной значимости не позволяет им это делать. Некоторым просто лень менять устоявшиеся подходы. А бывает, что кто-то просто маскирует свою некомпетентность.

Никому не хочется ставить себя в жесткие условия

Прозрачность ставит управляющего в очень жесткие условия. Если клиент знает, как оценить работу управляющего, он может увидеть ошибки при управлении и уйти. Это было очень трудное решение для нас – дать клиенту такие эффективные инструменты для оценки нашей работы, как бенчмарк и отчет MARQ. Тем не менее, это заставило нас быть в тонусе и запустило контур обратной связи, развивающий и улучшающий систему.

Принимая это решение, мы сказали себе: да, клиент увидит наши ошибки. Однако ошибки при управлении возникают у любого управляющего. Кого он выберет? Управляющего, который скрывает от него свои промахи, или того, который о них рассказывает и исправляет? Даже если вы не видите ошибок, это не значит, что их нет.

Кстати, мы продекларировали готовность предоставить систему MARQ любому заинтересованному лицу, однако до сих пор желающих ее использовать не появилось.

Попробуй, догони!

Допустим, что, несмотря на все приведенные выше аргументы, кто-то захочет повторить наш подход к управлению. Это можно сделать – большинство наших методик и результаты их применения действительно есть на сайте. Мы их не скрываем. Некоторые из них вполне автономны, и мы даже будем приветствовать, если кто-то будет их использовать, распространяя наши стандарты. Например, Arsagera Asset Certification может использоваться как частными, так и институциональными инвесторами.

Однако система управления капиталом – это совокупность подходов, методик и обратных связей. В любом случае, тот, кто копирует ее, будет в роли «догоняющего». Наша главная «военная тайна» не в том, что мы делаем, а в том, как мы это делаем. Как организована и структурирована работа, как реализован механизм обратных связей, развивающих систему, как поддерживается база знаний, как обеспечивается взаимозаменяемость сотрудников, как сохраняется и развивается «школа Арсагеры».

В любом случае, мы за конкуренцию. Это фактор, который держит в тонусе и заставляет развиваться. Все знают, что надо бежать, но побеждает тот, кто бежит быстрее.

Почему мы не боимся того, что потенциальные клиенты сами составят портфель на основе наших исследований?

Индексная стратегия

Звонок в компанию, которая занимается ремонтом компьютеров:

– Мой принтер начал плохо печатать!

– Вероятно, его надо просто почистить. Это стоит 50 долларов. Но если хотите, то прочитайте инструкцию и можете выполнить эту работу сами.

Клиент, удивленный такой откровенностью, спрашивает:

– А ваш босс знает, что вы таким образом препятствуете бизнесу?

– На самом деле это его идея. Мы получаем куда больше прибыли, когда позволяем нашим клиентам сначала самим попытаться что-то отремонтировать.

Анекдот

Мы не скрываем от наших клиентов, что при всех недостатках, один из самых простых и эффективных способов инвестирования на фондовом рынке – это индексный портфель. И для этого наши услуги не нужны. Мы видим свою задачу в том, чтобы работать лучше индекса.