Полная версия

Полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

На плавающем окне в один год стоимость пая выросла на 32,81%, а изменение синтетического индекса составило +26,67%. На указанном периоде опережающую курсовую динамику показали акции ПАО “ЧМК” (+127,49%), МКПАО “ОК РУСАЛ” (+122,06%), ПАО “Газпром” (+119,62%), ПАО “Банк “Санкт-Петербург” (+103,07%), ПАО “ММК” (+99,28%) и ПАО “НОВАТЭК” (+83,85%), значительно хуже рынка были обыкновенные акции ПАО “Россети” (-11,52%), ПАО “Россети Волга” (-16,87%), ПАО “ОГК-2” (-3,00%), ПАО “Энел Россия” (-8,35%), ПАО “Группа ЛСР” (-4,62%), привилегированные акции ПАО “Башнефть” (-12,71%).

Управляющая компания «Арсагера» традиционно придерживается стратегии полного инвестирования. В отчетном периоде доля денежных средств в фонде была близка к нулю и носила технический характер.

*индекс MCFTR – индекс МосБиржи полной доходности, отражающий изменение суммарной стоимости цен российских акций, включенных в расчет индекса МосБиржи, с учетом дивидендных выплат и без учета налогообложения доходов, полученных в виде дивидендов.

** При расчете курсовой динамики учитываются выплаченные дивиденды.»

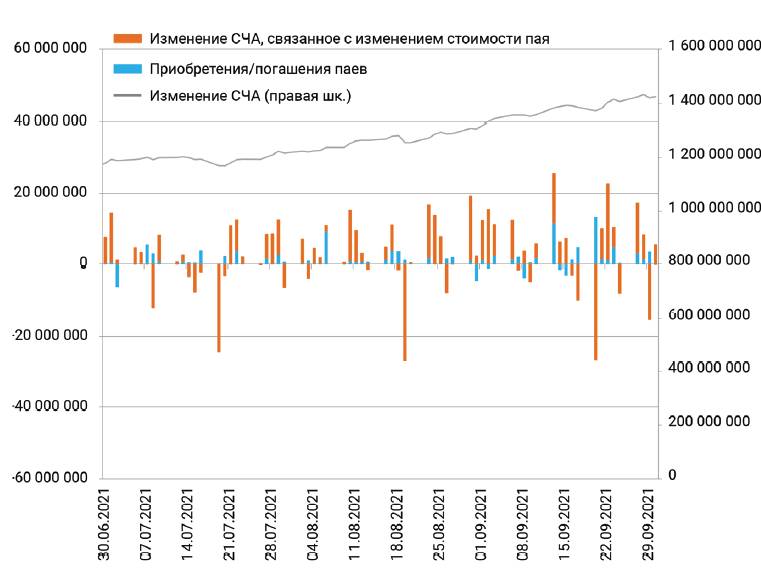

Приведенный далее график более детально отражает, как изменение стоимости пая и приобретения/погашения паев влияли на изменение стоимости чистых активов (правая шкала) в отчетном квартале.

На следующем графике представлена информация об изменении стоимости акций, которые были проданы из портфеля в течение года, в сравнении с динамикой стоимости пая. Вертикальные линии позволяют видеть дату продажи акций.

Выводы

• Чтобы корректно оценить эффективность управления, необходимо использовать бенчмарки: значения индексов, результат всего рынка, доходность банковских депозитов, индивидуальные бенчмарки.

• Не забывайте использовать альтернативные отчеты, позволяющие оценить эффективность управления: MARQ и «Клин Арсагеры».

Следующий материал курса «Университет»: 13.8. Отчет «Анализ портфеля по эмитентам акций и облигаций»

13.8. Отчет «Анализ портфеля по эмитентам акций и облигаций» (Курс «Университет») UPD

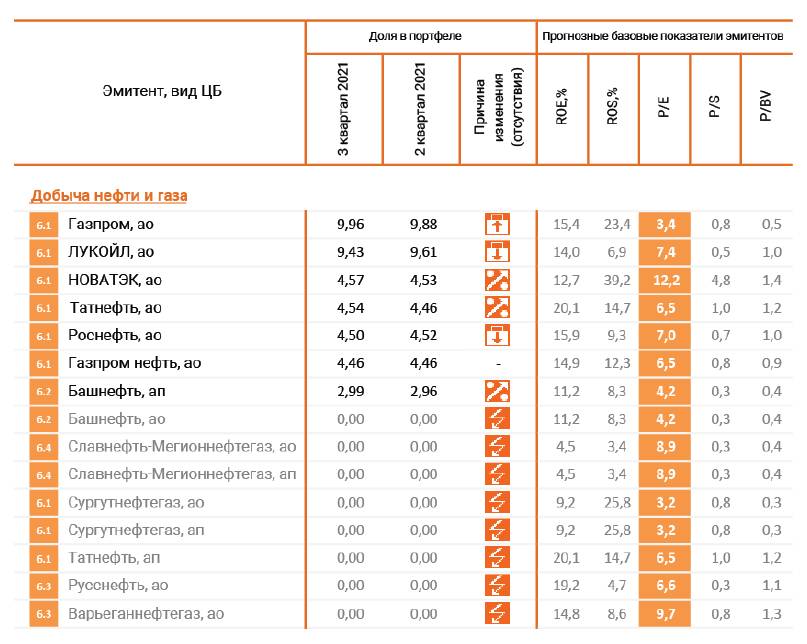

Управляющий должен объяснить инвестору логику и причины выбора тех или иных активов при формировании текущего портфеля.

Система управления капиталом в компании Арсагера предполагает оценку и прогноз различных финансовых показателей деятельности бизнеса. К основным прогнозируемым показателям можно отнести прибыль, выручку, балансовый капитал, ROE, ROS и, соответственно, финансовые коэффициенты на базе этих показателей: P/E, P/S, P/BV.

Все прогнозируемые показатели и коэффициенты подготавливаются более чем по 200 выпускам акций, обращающихся на российском фондовом рынке.

Полученные данные служат базой для расчета потенциальной доходности активов и формирования инвестиционного портфеля, поэтому они в полном объеме фигурируют в отчете для инвесторов.

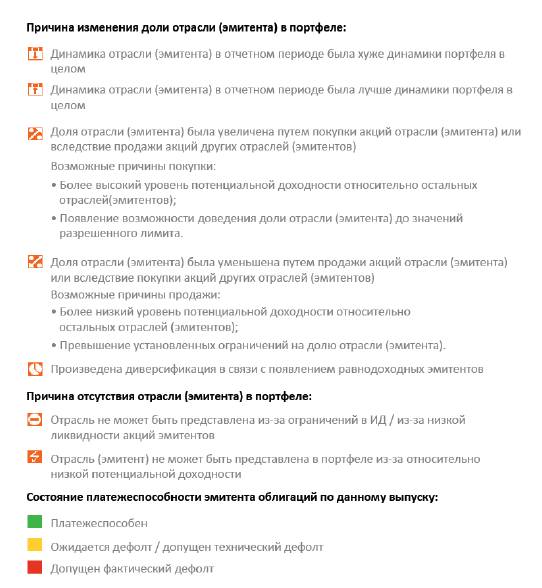

В отчете «Анализ портфеля по эмитентам акций» представлены все акции, попадающие в аналитическое покрытие, и прогнозные данные по ним. Цветом выделены те акции, которые входят в текущий портфель. Также в отчете представлены данные о причине изменения доли той или иной акции в портфеле или причины ее отсутствия в портфеле.

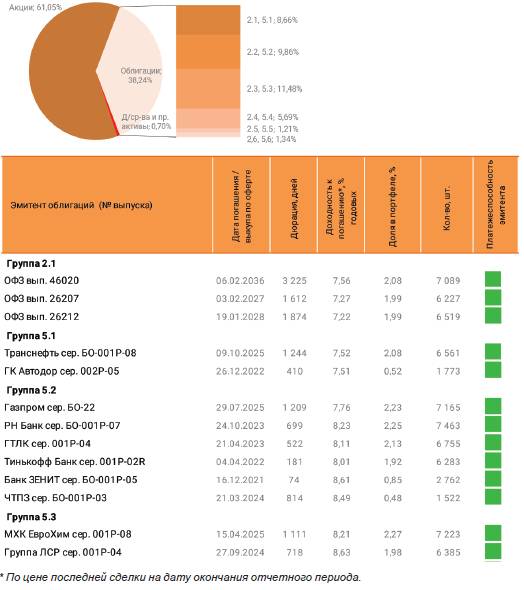

В отчете «Анализ портфеля облигаций» представлены данные об облигациях, входящих в портфель, их группе риска, дате погашения и оценке платежеспособности.

Структура и вес портфеля облигаций в общем портфеле

* По цене последней сделки на дату окончания отчетного периода.

Выводы

• Необходимо объяснять инвестору логику и причины выбора тех или иных активов при формировании инвестиционного портфеля.

• Так как базой для формирования портфеля акций служат прогнозы по финансовым показателям эмитентов, то их необходимо представить в отчете по всем анализируемым акциям.

Следующий материал курса «Университет»: 13.9. Фундаментальные показатели портфеля фонда и индекса МосБиржи

13.9. Фундаментальные показатели портфеля фонда и индекса МосБиржи (Курс «Университет») UPD

Девятый постулат инвестирования УК Арсагера гласит: «Качество результатов управления познается в сравнении с рынком». Общепринятым бенчмарком для оценки результатов управления портфелем акций является индекс МосБиржи.

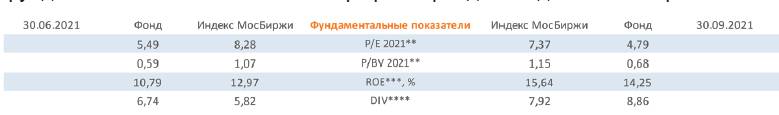

В долгосрочном периоде мы стремимся превосходить результаты портфеля акций, повторяющего структуру индекса МосБиржи. На следующем слайде (регулярно обновляется в рамках видеообзоров по фонду акций на сайте компании) представлены агрегированные фундаментальные показатели портфеля фонда и индекса МосБиржи.

Показатели рассчитываются исходя из текущих цен акций, их доли в портфеле фонда и в индексе МосБиржи, а также прогнозов по прибыли и балансовой стоимости компаний по итогам года.

Приведенные данные могут давать общее представление о перспективности инвестиций в акции. Сравнение данных по портфелю и индексу дает представление о том, за счет каких фундаментальных показателей можно достичь превосходства результатов управления портфелем над результатами индекса.

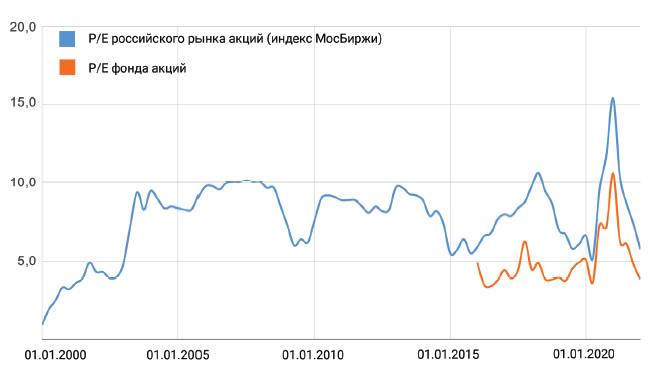

Коэффициент Р/Е характеризует количество лет, за которые прибыль компании (Е) «окупит» цену акции (P). Чем ниже значение Р/Е, тем быстрее это происходит. Обратный коэффициент Е/Р можно рассматривать как годовую процентную ставку, которую ожидает получать инвестор в процентах от вложений (цены приобретения акции) в виде чистой прибыли. Иначе говоря, портфель с более низким Р/Е «окупается» быстрее и, по нашему мнению, является более инвестиционно привлекательным. Более подробно об этом в нашем материале «Такой понятный и загадочный Р/Е».

На следующем графике представлены исторические значения P/E российского рынка акций.

Коэффициент P/E российского рынка акций (индекса МосБиржи)

Прогноз изменения показателя Р/Е для российского рынка и его сравнение с другими странами мы приводим в регулярных обзорах по макроэкономике. Например, на начало 2022 года P/E фондовых рынков развивающихся стран находился на уровне 13,1, стран с развитой экономикой – на уровне 22,7, при этом P/E индекса S&P500 составлял 29,4.

Ключевыми факторами при прогнозировании значения P/E являются размер будущих прибылей компаний и ожидания уровня процентных ставок в экономике. Подробнее об этом в нашем материале «От чего зависит курсовая стоимость акций?»

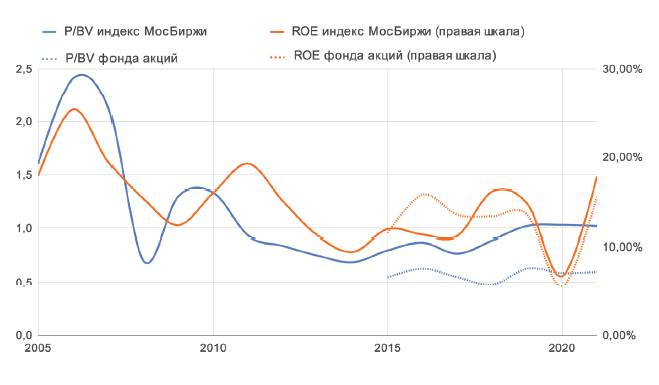

Коэффициент Р/BV (price-to-book value) состоит из двух показателей: в числителе – капитализация компании, в знаменателе – ее балансовая стоимость, и показывает, сколько стоит один рубль чистых активов компании.

Значение Р/BV < 1 говорит о том, что чистые активы компании продаются с дисконтом, и чем ниже значение коэффициента, тем выше дисконт. Значение P/BV < 1 для всего рынка акций (индекса) является аномальным и, по нашему мнению, говорит о серьезной недооценке активов. P/BV > 1 показывает, какую премию должен заплатить инвестор за возможность приобретения чистых активов. Считается, что при одинаковых показателях ROE актив с более низким Р/BV является более инвестиционно привлекательным. Более подробно об этом в нашем материале «Коэффициент P/BV (P/B)».

ROE (Return on Equity) – это показатель рентабельности собственного капитала компании, который демонстрирует отношение чистой прибыли к собственному капиталу компании. То есть ROE в 20% означает, что каждый рубль собственного капитала принес 20 копеек чистой прибыли.

ROE – это ключевой показатель для собственников бизнеса. Он позволяет определить эффективность и целесообразность ведения бизнеса. Чем выше ROE, тем выше эффективность, с которой в компании работают средства акционеров. Более подробно об этом в нашем материале «Показатель ROE – это суть бизнеса».

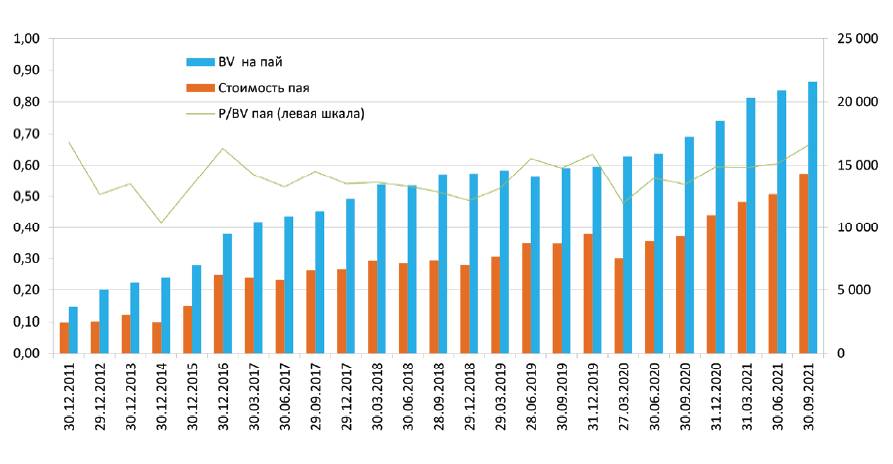

На приведенном графике представлены исторические значения P/BV и ROE для российского рынка акций.

Размер премии, которую инвесторы будут готовы платить за приобретение чистых активов (P/BV > 1), зависит от величины превышения рентабельности капитала (ROE) над уровнем ставок по депозитам и облигациям. Подробнее об этом в нашем материале «Взаимосвязь доходности акций и облигаций».

DIV – это объем прогнозируемых дивидендных поступлений в течение ближайшего года к текущей стоимости портфеля. Данный показатель можно рассматривать как ожидаемую дивидендную доходность портфеля.

Не только дивидендная доходность характеризует инвестиционную привлекательность. Тем не менее, большинство инвесторов очень внимательно относится к дивидендной политике компаний.

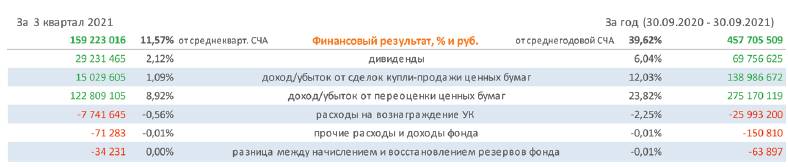

Информация о размере фактически полученных дивидендов приводится на титульной странице в квартальной отчетности фонда.

Также в квартальной отчетности приводится информация об изменении фундаментальных показателей портфеля фонда и индекса МосБиржи.

** рассчитываются исходя из текущих цен акций, а также прогнозов по прибыли и балансовой стоимости компаний по итогам текущего года с учетом выплаты дивидендов в текущем году;

*** соотношение прогнозной прибыли текущего года к собственному капиталу на конец предыдущего года;

**** объем возможных дивидендных поступлений на годовом интервале к стоимости портфеля, %.

Выводы

• Фундаментальные показатели могут давать представление о перспективности вложений в акции.

• Сравнение данных по портфелю и индексу дает представление о том, за счет каких фундаментальных показателей можно достичь превосходства результатов управления портфелем над результатами индекса.

• Изменение фундаментальных показателей портфеля и индекса можно отслеживать в квартальной отчетности и регулярных видеообзорах по итогам работы фонда.

Следующий материал курса «Университет»: 13.10. Отчет об изменении балансовой стоимости акций в составе активов фонда, приходящейся на один пай

13.10. Отчет об изменении балансовой стоимости акций в составе активов фонда, приходящейся на один пай (Курс «Университет») UPD

Балансовая стоимость (book value или BV) – фундаментальный показатель, характеризующий размер собственного капитала компании в расчете на одну акцию. Более подробно о нем читайте в материале «Коэффициент P/BV (P/B)». Насколько важным для инвестора является показатель BV и почему нужно следить за его размером, читайте в нашем материале «Стратегическая инвестиционная идеология».

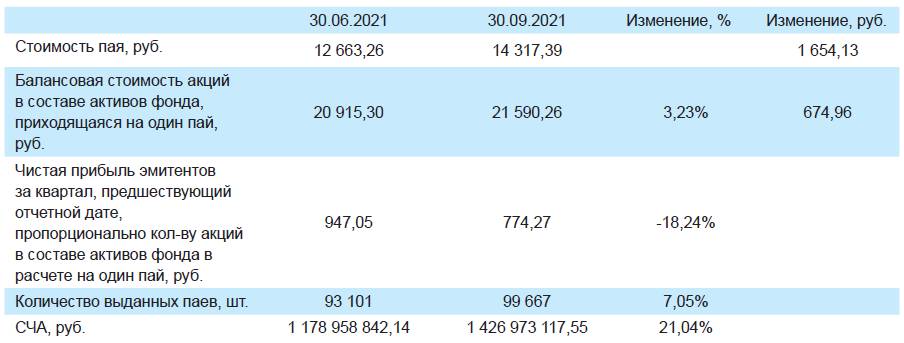

В данном отчете мы приводим информацию об изменении за период балансовой стоимости акций или, иначе говоря, демонстрируем, как в результате действий управляющего и работы самих бизнесов изменился размер ценности компаний, акции которых входят в портфель фонда.

Размер балансовой стоимости акций, приходящейся на пай, и стоимость пая из расчета рыночных котировок можно сравнивать между собой. Также важной характеристикой является изменение данных стоимостей за период.

Со временем можно будет наблюдать степень корреляции между этими значениями и их соотношение между собой.

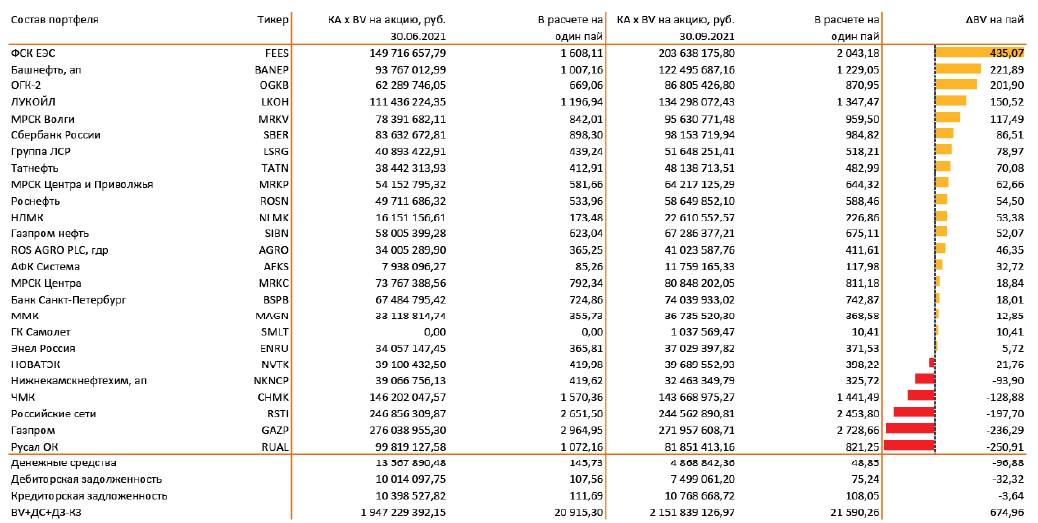

Размер балансовой стоимости вычисляется в расчете на один пай. Информация о балансовой стоимости берется из официальной отчетности компаний на соответствующие даты. Далее мы умножаем балансовую стоимость, приходящуюся на каждую акцию, входящую в состав активов фонда, на соответствующее количество акций в портфеле на выбранные отчетные даты. Затем суммируем полученные значения с учетом денежных средств, дебиторской и кредиторской задолженности. Полученный результат делится на количество выданных паев. Таким образом, мы получаем значение балансовой стоимости акций, входящих в портфель фонда, в расчете на один пай.

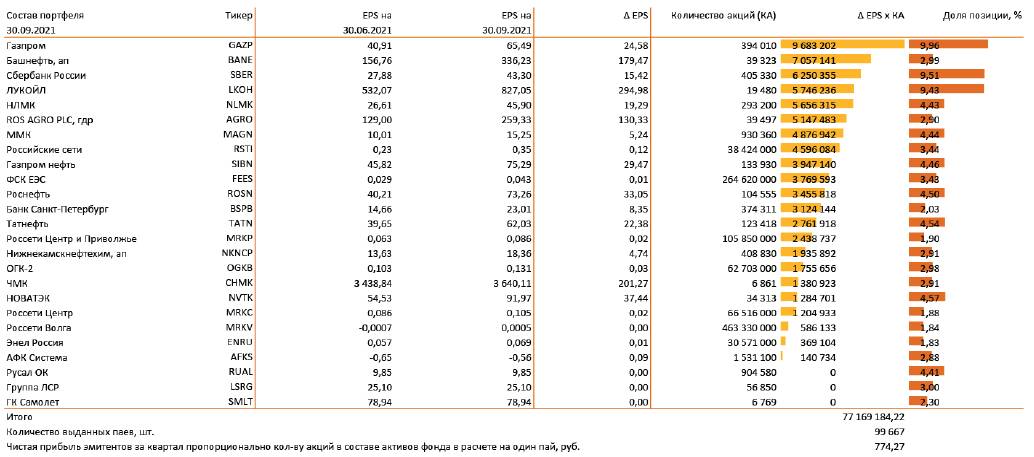

Также мы приводим информацию о размере чистой прибыли, полученной в отчетном периоде эмитентами, акции которых входят в состав фонда. Данные о размере чистой прибыли приводятся из официальной отчетности компаний. Для вычисления этого показателя мы используем разность значений EPS (earnings per share – прибыль на акцию) на конец и начало отчетного периода. Полученные значения приводятся в пересчете на один пай. Данная информация помогает понять, какой вклад в изменение балансовой стоимости, приходящейся на пай, внесла прибыль, заработанная компаниями в отчетном периоде.

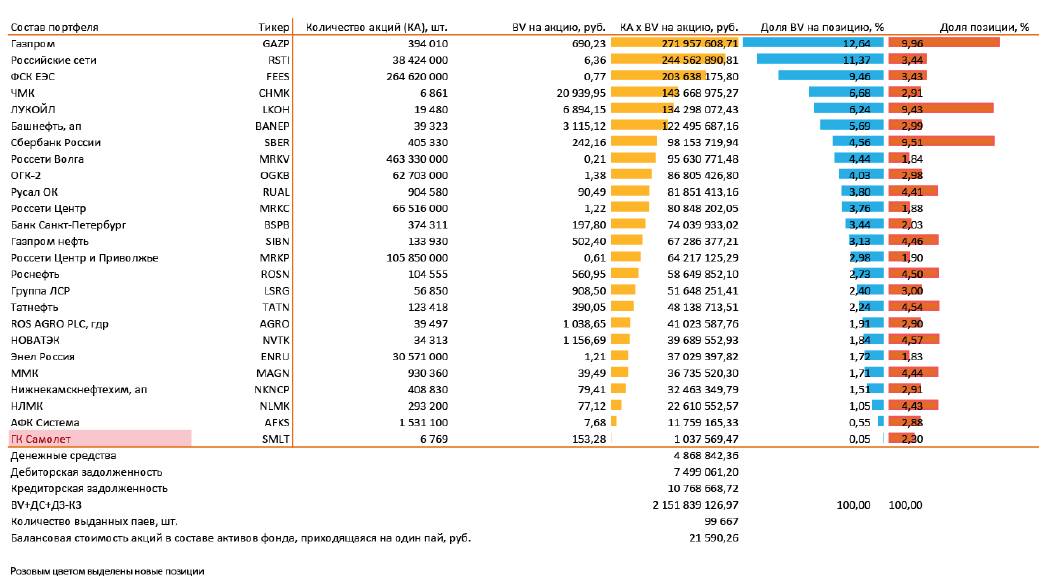

В приведенном ранее отчете представлена информация о количестве акций, входящих в портфель фонда на выбранную отчетную дату, и размере балансовой стоимости, приходящейся на каждую акцию по данным отчетности компаний. Произведение данных показателей по каждому эмитенту дает информацию о том, какой вклад вносит каждая позиция в общий размер балансовой стоимости акций, включенных в портфель фонда. В последнем столбце приведена информация о доле актива в портфеле. Розовым цветом выделены новые позиции.

При отрицательном значении размера балансовой стоимости по какой-либо акции в целях расчета агрегированного показателя значение BV такой компании принимается равным нулю.

В приведенном выше отчете представлена информация о размере чистой прибыли/убытке, приходящейся на одну акцию (EPS), по каждой позиции в составе портфеля на начало и конец периода. Разница между этими показателями характеризует динамику финансового результата по каждой компании в данном отчетном периоде. Умножение полученного значения на количество акций характеризует размер прибыли/убытка, соответствующий данной позиции в портфеле. В последнем столбце приведена информация о доле данной позиции в портфеле.

В приведенном выше отчете представлена информация о том, как изменилась балансовая стоимость в расчете на один пай по каждой позиции в портфеле с учетом сделок по приобретению/продаже акций.

Информация о балансовой стоимости берется из официальной отчетности компаний на соответствующие даты, поэтому отчет выходит только после ее публикации, что обычно происходит в течение нескольких месяцев после окончания отчетного квартала.

Следующий материал курса «Университет»: 14.3. «А что это вы тут делаете?А?»

Глава 14. Управление капиталом в УК Арсагера

14.1. Что означает слово «Арсагера»? (Курс «Факультатив»)

Такой вопрос практически на каждой встрече нам задают люди, впервые услышавшие о компании. Поэтому мы решили рассказать, как возникло название и какой смысл оно несет.

Слово «Арсагера» происходит от латинских слов «Арс» [Ars] – наука, искусство, и «Агере» [Agere] – управлять, созидать. Соединив их и заменив для благозвучия последнюю букву на «а», мы получили название компании «Арсагера» – наука управлять, искусство создавать.

Также нам задают еще один вопрос: «А какой смысл заложен в логотипе?».

В логотипе компании мы хотели обыграть три буквы «А», которые есть в названии. В первоначальном написании у букв «А» была «подошва», и именно в таком виде они и легли в основу логотипа.

Фактически логотип получен соединением трех букв «А» по их ребрам, только без продольной линии у каждой буквы «А». Человек с хорошим пространственным воображением сможет представить логотип в объемном виде.

Также можно заметить, что в логотипе есть контуры трех стрелок: в направлении от центра и к центру.

Триединство стрелок наружу символизирует, что любая компания работает на трех основных рынках: рынок труда, рынок собственного продукта и рынок финансов. А внутренние стрелки символизируют единство клиентов, акционеров и сотрудников.

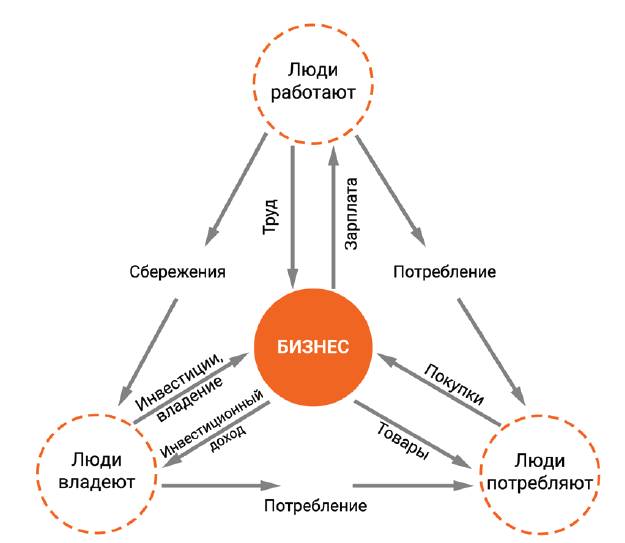

Спустя несколько лет работы компании мы нарисовали схему экономической жизни общества, которая удивительным образом легла на схему нашего логотипа.

В центре находится бизнес, вокруг которого и ведется экономическая жизнь общества – заработок, потребление, сбережение.

Окончание курса «Факультатив».

14.2. Место и роль компаний, управляющих капиталом, в экономике (Курс «Аспирантура»)

В материале «Зачем нам фондовый рынок» мы рассказали о трех основных функциях фондового рынка:

• владение бизнесом с помощью акций;

• привлечение средств на развитие;

• конкуренция и естественный отбор лучших компаний.

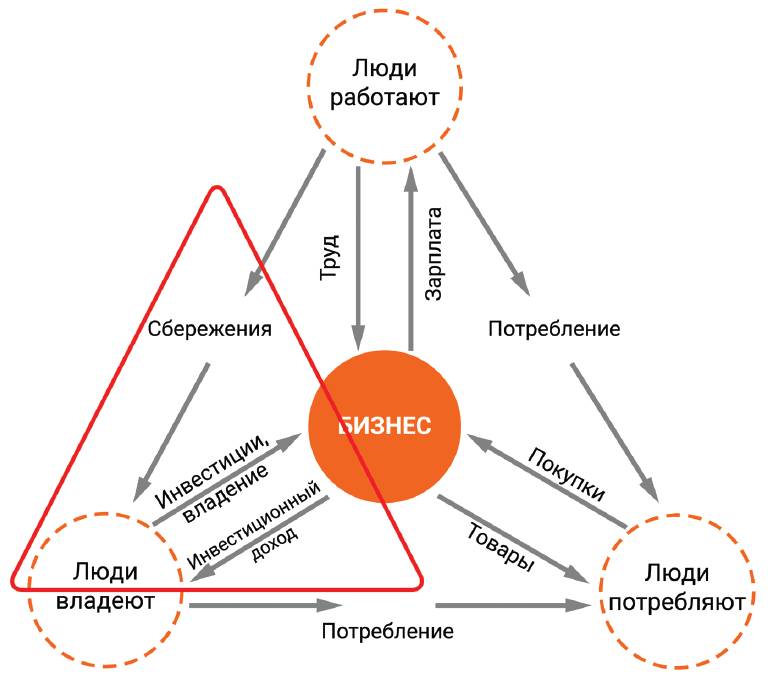

Взаимодействие людей и бизнеса в экономике представлено на схеме ниже. Тут же выделена та часть взаимодействия, где присутствуют компании, управляющие капиталом.

К компаниям, управляющим капиталом (УК), мы будем относить организации, предоставляющие услуги по осуществлению сбережений и инвестиций в бизнес для физических лиц. Сюда можно отнести компании, управляющие ПИФами и индивидуальными портфелями, а также негосударственные пенсионные фонды (НПФ). Следует уточнить, что НПФы непосредственно управлением активами не занимаются. К их функциям относятся:

• операционный сервис по привлечению денег от людей;

• выбор управляющих, непосредственно осуществляющих операции с активами;

• операционный сервис по выплате доходов по аннуитетной схеме при достижении пенсионного возраста.

Основные варианты инвестиций в бизнес:

• приобретение акций (совладение бизнесом);

• приобретение облигаций (прямое кредитование бизнеса).

Основные варианты получения инвестиционного дохода:

• проценты по облигациям и номинал (при погашении);

• рост курсовой стоимости ценных бумаг;

• дивиденды по акциям.

Мы не рассматриваем здесь все варианты сбережений, оставляя за схемой те, что не связаны напрямую с вложением в бизнес: приобретение государственных облигаций, золота, а также банковские депозиты (депозиты можно рассматривать как способ вложения в бизнес в части, пропорциональной кредитованию компаний). Тем более что роль УК при осуществлении таких сбережений обычно сведена к минимуму.

Основные функции УК при взаимодействии с людьми

1. Организационно-операционные.

Предоставление максимально удобных сервисов для осуществления инвестиций и получения дохода от них (широкая дистрибьюторская сеть, дистанционное оформление документов, четкость и скорость обслуживания, надежность инфраструктуры и т. д.).

2.Выбор активов и управление капиталом, направленное на повышение благосостояния клиентов.

В развитых странах очень большой объем услуг УК (и, соответственно, вложений людей) приходится на индексные ПИФы, которые обеспечивают среднерыночный результат. Если же УК предлагает управление, отличное от индексного, то основной критерий оценки такой услуги – сравнение результата с индексом. Стоит выбирать только те УК, которые способны обеспечивать результат, стабильно превышающий среднерыночный в долгосрочной перспективе.

3. Информационные.

В первую очередь это полезная информация об инвестициях и правилах управления личным капиталом. В развитых странах данную функцию выполняет государство посредством системы образования. На текущий момент в России государственные органы делают крайне мало в данном направлении, поэтому основное бремя по повышению финансовой грамотности ложится на УК.

Однако существует проблема понимания финансовой грамотности даже среди УК. Очень часто в качестве финансовой грамотности выдается умение играть на колебаниях финансовых рынков, включая операции на срочном рынке или рынке Форекс, знание технического анализа и мани-менеджмента, использование «шортов», «плечей» и пр. Мы считаем, что основными задачами в части повышения финансовой грамотности являются:

• объяснение значения инвестиций в жизни отдельного человека и общества в целом;

• объяснение разницы между производительными (акции, облигации) и непроизводительными (игровыми) активами – срочный рынок и Форекс;

• объяснение взаимосвязи экономики и фондового рынка;

• объяснение основных правил управления личным капиталом (в зависимости от возраста, стабильности доходов и структуры активов), в том числе самостоятельного управления (например, преимущества индексного инвестирования и диверсификации для частного инвестора);

• предупреждение об опасностях, ошибках и подводных камнях, таких как финансовые пирамиды, игра на рынке Форекс и на колебаниях котировок, использование «шортов», «плечей», «стоп-лоссов» и т. д.

Когда система образования в государстве справляется с этой функцией, информационные функции УК сводятся к следующим двум:

• информация о своих подходах и конкурентных преимуществах;

• обязательная и необязательная (расширенная) отчетность об управлении активами.

Основные функции УК при взаимодействии с бизнесом

В развитых странах публичным компаниям и их советам директоров известно, что основная задача любого бизнеса – это создание стоимости для ВСЕХ акционеров. При этом права и интересы миноритарных акционеров регулирующие органы защищают особенно щепетильно, понимая, что это залог доверия к системе в целом. В противном случае национальный фондовый рынок может просто исчезнуть.

В России многие публичные компании, их крупные акционеры, советы директоров и даже регулирующие органы и суды зачастую этого не понимают.

Основными требованиями к публичной компании при выстраивании отношений с инвесторами (IR) являются:

• максимально добросовестное поведение по отношению ко ВСЕМ акционерам;

• соблюдение высоких стандартов корпоративного управления;

• грамотное управление акционерным капиталом.

Задача УК как профессиональных инвесторов – оказывать влияние на публичные компании для соблюдения этих требований. Для этого УК могут:

• добиваться полноты и качества обязательной отчетности и раскрытия информации (в том числе с помощью регулирующих органов и судов);

• предлагать компаниям дополнительные формы раскрытия информации и информирования о своей деятельности;

• давать оценку качеству корпоративного управления, а также предлагать пути его повышения;

• давать оценку экономической обоснованности проведения корпоративных действий и их параметров, например таких как выплата дивидендов, проведение бай-бэков, дополнительных эмиссий, слияний, поглощений, выделений и пр., а также предлагать пути повышения эффективности таких действий;

• стимулировать вывод на биржу ценных бумаг эмитентов;

• осуществлять защиту прав миноритарных акционеров, в том числе и в суде.

УК могут предоставить публичным компаниям информацию о том, как можно улучшить качество взаимоотношений с инвесторами (для этого даже не обязательно быть владельцем их ценных бумаг). Приобретая ценные бумаги, УК уже могут требовать (в том числе через суд или с помощью регулирующих органов) соблюдения минимальных стандартов, установленных законодательством.