Полная версия

Полная версияКурс лекций для портфельного инвестора

Зная безрисковую ставку процента, управляющий, рассматривающий с учетом всех возможных рисков альтернативные возможности применения капитала, решает, в какой из видов активов целесообразнее разместить финансовые ресурсы. Другими словами, он проводит первую часть фундаментального анализа – определение объекта инвестирования, или составление структуры портфеля, формируемого из нескольких финансовых инструментов (безрисковые и рисковые). В зависимости от рыночной конъюнктуры в портфеле может быть больше или меньше рисковых или безрисковых активов. Рациональный анализ подразумевает сравнение текущей ситуации с историческими показателями доходности по различным видам активов.

Например, безрисковая ставка процента равна 1%. Исходя из классической теории, возможна покупка рисковых активов по более завышенным показателям (относительно средних исторических). В нашем случае Р/Е в размере 30 не является завышенным.

Если говорить о дивидендной доходности, то 1% может считаться вполне приличным результатом. Это утверждение исходит из формулы расчета стоимости курса акций: сумма выплаченного дивиденда, деленная на учетную (безрисковую) ставку процента и умноженная на сто. В нашем случае задача управляющего – спрогнозировать период действия данных ставок и оценить в долгосрочном плане потенциальную возможность компаний выплачивать дивиденды в указанных объемах. Соответственно покупка акций вполне разумна. Используя рациональный анализ, можно сравнить среднеисторические показатели по процентным ставкам, дивидендам и т.д. с текущими показателями. В нашем случае мы сравниваем исторические ставки по безрисковым финансовым инструментам, так как они относятся к показателям, влияющим на справедливую стоимость акций.

Необходимо также сравнение со среднеисторическими дивидендными выплатами. Средняя ставка процента по безрисковым инструментам за последние сто лет составляет не менее 6% годовых. Следовательно, ставка в размере 1% является аномально низкой, и дисконтирование дивидендной доходности в долгосрочном плане по данной величине не является разумным и аргументированным.

Вывод. Инвестирование финансовых ресурсов в акции компании с показателями Р/Е в размере 30 является рисковым мероприятием. Если идти дальше, то можно определить, при каком значении Р/Е акцию можно считать дешевой. Аналогичны рассуждения и при текущей ставке процента, равной 12%. В нашем случае при прочих равных рисках рациональны следующие действия управляющего: покупка безрисковых финансовых инструментов с наименьшим сроком погашения. Естественно, более разумным действием управляющего является открытие короткой позиции по долгосрочным облигациям (мировая практика – долгосрочные облигации являются дисконтными).

Приведенные рассуждения подводят читателя к основной изюминке рационального анализа. Чтобы не занимать много времени у читателей, сразу перейду к сути вопроса, на который дает ответ именно этот вид анализа.

Рассмотрим ситуацию в России 2006-2007 гг. Доходность безрисковых финансовых инструментов в долларах составляет для физических лиц 7-13% и 5-12% для юридических. Это максимальное значение доходности с учетом укрепления рубля. Доходность фондового рынка (индекса) в зависимости от периода и начальной точки отчета составляет 15-70% в год. Процент в обоих случаях сложный. Управляющий стоит перед выбором: экономика растет (наблюдается бум на фондовом рынке), акции, исходя из классической формулы по инвестированию, существенно переоценены.

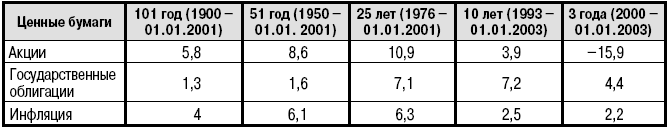

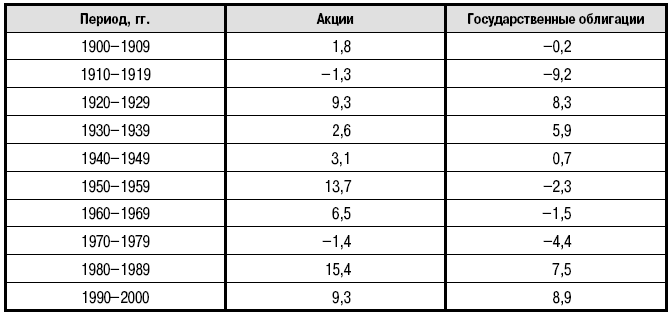

Обращаемся к среднеисторической доходности акций и облигаций, которая дает следующие показатели:

акции: не более 6% за 101 год; не более 11% за 25 лет и 15,4% за лучший период – 10 лет;

облигации: не более 1,5% за 101 год, не более 7% за 25 лет и до 9% за лучший период – 10 лет.

Во всех случаях приводится расчет реальной доходности с учетом сложного процента.

Вывод. Рисковые вложения в долгосрочном плане позволяют получить премию за риск в размере 4-5%. Доходность акций в размере 11% выше среднего исторического показателя и в долгосрочном плане является удовлетворительным показателем.

В долгосрочном плане историческая доходность акций – 6%. Доходность облигаций в размере 7% (реальная доходность) является удовлетворительным показателем, поскольку в долгосрочном периоде (101 год) ее значение не превышает 1,5%. Соответственно периоды времени, когда инструменты торговли выходят за рамки данных показателей в ту или иную сторону, можно считать либо неудачными, либо сверхприбыльными. Если идти дальше в наших рассуждениях, то можно выявить среднюю доходность по инструментам торговли, относительно которой можно делать выводы об удачном или неудачном периоде времени.

Сравнив исторические показатели с российскими, можно констатировать, что годовая доходность по безрисковым инструментам в размере 11% (10% с учетом инфляции – в США) является наилучшим периодом времени для консервативного инвестора.

Аналогичный расчет можно сделать для рынка акций (табл. 7.4). Приведенные показатели вынуждают констатировать, что цикл благополучного периода роста стоимости российских акций является аномальным. В среднесрочном плане разница между доходностью по безрисковым и рисковым инструментам будет снижаться до среднерыночных показателей. Кроме того, с начала существования индекса РТС до настоящего времени (с учетом сложного процента) среднегодовая доходность составляет 34%; а за худший десятилетний период – 20%. Эти показатели необходимо скорректировать на индекс инфляции – 2,5% в год. Естественно, необходимо учитывать все особенности данного периода, начиная от изменения экономической системы и заканчивая существенной разницей в стоимости доллара по ППС (паритеу покупательной способности) и по его рыночному курсу.

Внимательный читатель скажет: «Ну и что из этого?» По моему мнению, из приведенных рассуждений вытекает вывод, который указывает на то, что при получении аномальных прибылей количество позиций сокращается. В нашем примере полученная доходность за десять последних лет (1997-2006 гг.) в размере 876% (25% в год с учетом сложного процента) позволяет закрыть до 80% ранее открытых позиций с последующим размещением финансовых средств в безрисковых финансовых инструментах, дающих также аномально высокую доходность. При этом риск минимален. Аналогичная ситуация наблюдается во многих странах.

В общем виде итоговое инвестиционное решение можно представить в виде следующего алгоритма.

Этап 1. Фундаментальный анализ.

Этап 2. Технический анализ.

Этап 3. Рациональный анализ.

Этап 4. Сравнение полученных величин.

Оптимальный момент – совпадение всех перечисленных видов анализа. Если технический анализ можно считать в большей степени искусственным процессом, то фундаментальный и рациональный анализ – это реальность, на которую практически сложно влиять (манипулировать). Если фундаментальный анализ указывает на возможность покупки корпоративных акций, а рациональный анализ не благоприятствует этому, то в худшем случае количество открытых позиций сокращается (не открывается больше возможного лимита).

Поясню эти рассуждения, сравнив рациональный анализ с календарем. Все прекрасно знают, что после осени наступает зима. Она наступит даже в том случае, если теплая погода продлится дольше обычного среднего значения (в днях). Исходя из статистических наблюдений, можно смело делать вывод: если длительный период наблюдается положительная тенденция, то в ближайшее время она будет не такой благоприятной. Данное утверждение усиливается существенным расхождением классического курсообразования стоимости корпоративных акций. Это позволит в период роста/падения ВВП, при несовпадении курса акций с указанной динамикой, занимать «разумную» рыночную позицию. Кроме того, рациональный анализ будет отличным соперником человеческим эмоциям, которые, как правило, либо слишком оптимистичны в неблагоприятные моменты, либо чересчур пессимистичны в ситуациях, когда жизнь налаживается.

Данный подход несколько отличается от общепринятого, но математика упрямая вещь. Цифры говорят сами за себя.

Так как рациональный анализ находится на начальной стадии своего развития, то мне необходимо некоторое время для более детального изучения. Но уже сейчас можно констатировать, что момент времени, при котором совпадают три вида анализа, является наилучшем моментом для открытия/закрытия позиции.

Таблица 7.1

Реальные прибыли по британским ценным бумагам (годовой процент)

Таблица 7.2

Реальные уровни доходности (% в год)

Таблица 7.3

Реальная доходность акций и государственных облигаций: сравнение разных стран, 1900-2001 (%в год)

* С 1911 г.; ** Исключая 1922-23 гг.

Таблица 7.4

Доходность индекса РТС (% за период)

* Ставка процента (простая).

Финансовый

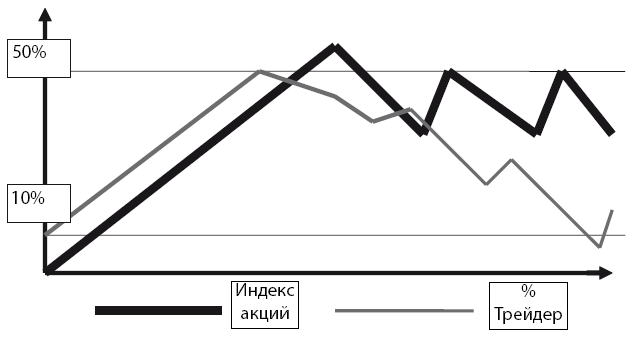

Финансовый этап – вторая часть рационального анализа. Исходя из личного опыта и определенной статистики, можно констатировать следующие показатели профессиональной деятельности трейдеров. Оговорюсь сразу, что речь идет о специалистах, не обладающих инсайдерской информацией. Данные следующие: из 100% трейдеров наилучших результатов (от 100 000 долларов в год) добиваются в долгосрочном плане не более 10%. В среднесрочной и краткосрочной перспективе этот показатель может подниматься до 50%. Соответственно практически каждый второй в определенный промежуток времени может добиться оптимальных результатов. Вероятность достаточно высокая. По истечении определенного времени основная часть трейдеров все же проигрывают, а в лучшем случае остаются «при своих» или при минимальном доходе. Далее приведен авторский график, на котором показана зависимость количества трейдеров, достигших положительных результатов относительно динамики фондового индекса.

Рис. 7.1. Изменение индекса акций и процента успешности трейдеров

С течением времени я начал задумываться над этими цифрами. Обладая критическим отношением к собственной персоне, я задавался вопросом, почему трейдеры, зная статистику, понимая, что достижение оптимальных результатов в этой области зависит от большого числа случайных факторов и с высокой вероятностью будет не самым отличным бизнесом, все равно приходят в эту профессию. Со временем к результатам торговли я начал относиться как к везению. Я рассуждал так: «Если никто не знает, какой в настоящий момент времени период на рынке (период, при котором зарабатывают 50% или 10%), лучше всего считать, что ты находишься в группе участников торговли, которым просто везет. С другой стороны, может так сложиться, что ты являешься и одним из тех, кто попал в 10%». Ответ на этот вопрос можно получить со временем, интервал которого не установлен. Когда ты в начале пути, все достаточно просто. Нужно идти вперед.

Но как быть в том случае, когда сумма активов доходит до величины, при которой ты вдруг окажешься одним из временно добившихся успехов, и со временем будет «проиграна». Приятного в этом мало. В таких случаях трейдеры находят десятки причин, под влиянием которых они остались у разбитого корыта, но себя не обманешь. Я долго думал, как поступать в таком случае. Пришел к следующему выводу. Если специалист по финансовым рынкам добился определенного результата, то лучше всего существенно сократить объемы торговых операций. В зависимости от результата сокращение позиций может составлять до 80%. Дальнейшие рассуждения следующие. Если вдруг трейдер окажется одним из тех, кто входит в 10%, то он заработает еще. Но когда он окажется среди временно добившихся положительных результатов и проиграет оставленные на торговом счету деньги, у него останутся ранее выведенные средства. Естественно, неприятно сознавать, что ты в долгосрочном плане не подходишь под данный вид бизнеса, но хорошая квартира или активы, размещенные в безрисковые инструменты, позволят тебе заниматься любой другой профессией, не особо нуждаясь в средствах существования. В этом случае со временем можно еще раз испытать себя на данном поприще. Может быть, тебе просто не повезло. Соответственно у трейдера есть шанс повторить свой предыдущий результат.

Сокращение объема торговых операций я рекомендую осуществлять не менее чем через каждые три года либо после получения сверх дохода. Естественно, я не претендую в данной части на уникальность и осознаю упущенные возможности трейдера, который может добиться ошеломляющих результатов, если не будет сокращать позиции. Возможно, я излишне консервативен, но считаю, что нельзя рисковать необходимым ради получения излишнего. В принципе, можно, но разумного в этом мало. Вероятно, такая точка зрения сформировалась под влиянием книг о финансовых рынках, личностях, которые действительно были талантливыми в данной области, но часто оставались ни с чем. Я убежден, что лучший трейдер, даже если он будет «выводить» из рынка 70% капитала, сможет добиться многого (с точки зрения финансового результата). В зависимости от рыночной тенденции можно предположить, что лучший из трейдеров тот, кто с суммы первоначального капитала в размере от 10 000 долл, сможет через несколько лет получать чистую прибыль не менее 100 000 долл, в год.

Самоуверенным трейдерам я бы рекомендовал следующий алгоритм действия.

На первом этапе определить максимальный годовой расход. Сразу скажу, это достаточно сложная процедура. Со многими допущениями сумма денежных средств может составлять от 100 000 до 200 000 долл, в год. Такие суммы денежных средств позволяют жить без особого шика, но и не особо отказывая в необходимом.

На втором этапе следует добавить не менее 50 000 долл, на новое вхождение в бизнес. Имеются в виду различные обстоятельства (форс-мажор, глупость и т.д.), приведшие к нулевому балансу по торговому счету.

Исходя из 6% безрисковой ставки дохода, можно определить сумму средств, необходимую для поддержания жизненного уровня и возможности заниматься данным видом бизнеса. При годовом расходе в размере 200 000 долл, общая сумма денежных средств, размещенная на безрисковом счете, составляет не менее, 3 млн долл. Именно до достижения данного показателя периодическое сокращение торговых позиций считаю целесообразным занятием.

Литература

1. Глен Арнольд. Инвестирование. Путеводитель от Financial Times. Самый полный справочник по инвестированию и финансовым рынкам / пер. с англ. – М: Дело и Сервис, 2007.

ИЗ ИСТОРИИ РОССИЙСКОГО ФОНДОВОГО РЫНКА («Время сохранять». 2007. № 6)

В России нет грамотных инвесторов, а есть мечтатели и спекулянты?!

Отчасти это относится как к институциональным инвесторам, так и к частным. В большей степени к частным. Что послужило поводом для столь резкого утверждения? Их несколько: от размещения акций государственных компаний до опубликования итогов 2006 г. компании ТД «ГУМ» и реакции рынка (инвесторов).

При инвестировании денежных средств любой инвестор обязан провести фундаментальный анализ, технический и рациональный анализ. Я исхожу из того, что основные покупатели акций – это здравомыслящие люди, которые из всех возможных рисков выбирают наименьший. Речь идет об инвесторах, которые не занимаются скупкой акций для решения стратегических задач. В связи с этим меня по-человечески заинтересовали некоторые моменты.

Вопрос № 1. На что рассчитывают инвесторы, купившие акции компаний «Роснефть», «Сбербанк», «Внешторгбанк»?

Вопрос № 2. Почему они это сделали? На основании каких фундаментальных факторов?

Вопрос № 3. Почему они не покупают акции с наименьшим риском и наибольшей потенциальной доходностью?

Вопрос № 4. Почему они не читают специальную литературу?

Например, по итогам 2006 г. имеется ряд компаний со следующими финансовыми показателями (табл. 7.5).

Таблица 7.5

Частные инвесторы (тысячи) выбрали первые две компании и вложили миллиарды долларов. Потенциал роста стоимости практически исчерпан, дивидендная доходность в долгосрочном плане – «кошкины слезы». Где логика инвесторов?

Для чистоты идеи следовало бы добавить динамику показателей, дивиденды и ряд показателей, присущих конкретному сегменту экономики. Но даже без учета дополнительных данных наблюдается существенный дисбаланс между первыми двумя компаниями и остальными.

Вывод, который можно сделать, заключается в том, что на российском фондовом рынке практически нет инвесторов, которые самостоятельно принимают решения. Весь анализ заключается в прочтение рекламных объявлений. Хорошо это или плохо? Для людей, которые привыкли думать и принимать решения самостоятельно, это отличная возможность для зарабатывания денежных средств.

Р. S. По моему субъективному мнению, в народных IPO государство допустило тактическую ошибку.

Лекция 8

Инвестиционные рынки

Для инвестирования свободных денежных средств и проведения спекулятивных операций можно выделить следующие рынки (денежные и товарные): рынок акций; рынок долговых облигаций; валютный рынок и товарный рынок. В финансовой литературе несколько отдельно стоит относительно «молодой» рынок производных (фьючерсов и опционов), но так как мы рассматриваем инвестиционные рынки с целью открытия на них инвестиционных и спекулятивных позиций, то рынок производных будет рассмотрен в каждом сегменте инвестиционного рынка.

Рынок акций

История рынка акций насчитывает несколько сотен лет. В последнее время в связи с долгосрочным устойчивым ростом экономики (до недавнего времени), в большей степени в США, популярность данного рынка значительно возросла, причем настолько, что многие инвесторы потеряли чувство самосохранения относительно собственных сбережений.

На рынке акций можно выделить три основных компонента: акции; депозитарные расписки на иностранные акции; фондовые индексы. Большая часть мировой торговли акциями сосредоточена на двух площадках:

– NYSE (New York Stock Exchange – Нью-Йорская фондовая биржа, основана 17 мая 1792 г.) – в конце апреля 1999 г. в листинге NYSE находилось 3086 компаний, торговалось более 259 млрд акций с суммарной рыночной капитализацией более 12 трлн долл.

– NASDAK-AMEX – представляет собой объединение внебиржевой площадки NASDAK и фондовой биржи AMEX (American Stock Exchange).

Вторым эшелоном следуют азиатские и европейские биржи:

– LSE (London Stock Exchange);

– TSE( Tokyo Stock Exchange);

– SEHK (Stock Exchange Hong Kong)]

- OSE ( Osaka Stock Exchange).

Ведущими биржами по торговле срочными контрактами на акции и фондовые индексы являются:

– СМЕ& CLOBEX (Chicago Vercantile Exchange и внебиржевой электронный рынок CLOBEX)]

– СВОТ & Project A (Chicago Board of Trade и внебиржевой электронный рынок Project А).

Наиболее ликвидными являются фьючерсные и опционные контракты со сроками поставки 3 и 6 месяцев.

Основная цель рынка срочных контрактов – страхование (хеджирование) рисков, связанных с владением отдельными акциями, портфелями акций или какими-либо другими активами, связанными с фондовым рынком. В настоящий момент сложно определить, какие финансовые сделки на срочном рынке являются спекулятивными, а какие – «хеджевыми» операциями.

По мнению специалистов, самыми интересными объектами торговли являются контракты на следующие активы:

– фондовый индекс S&P 500 – отражает изменение стоимости наиболее распространенного среди крупных институциональных инвесторов портфеля из 500 акций и используется для оценки фондового рынка США;

– фондовый индекс S&P MidCap 400 (Middle Capitalization) – отражает изменение стоимости средних по размерам 400 компаний, не входящих в расчет индекса S&P 500;

– фондовый индекс NASDAQ Composite – отражает изменение стоимости акций, торгуемых во внебиржевой торговой системе NASDAQ;

– фондовый индекс NASDAQ 100 – в основном отражает изменение стоимости акций высокотехнологического сектора. Более узкий индекс, нежели NASDAQ Composite, менее презентативный;

– фондовый индекс DJI (Dow Jones Industrial) – старейший и наиболее известный фондовый индекс США, отражает изменение стоимости 30 крупнейших американских компаний.

На внебиржевой электронной торговой сессии CLOBEX торгуется фьючерс на контракт E-mini S&P 500, представляющий собой 1/5 часть «большого» S&P 500.

Рынок долговых обязательств

Долговыми обязательствами являются ценные бумаги, приносящие своим владельцам фиксированный доход и имеющие, как правило, фиксированный срок обращения. Можно выделить следующие распространенные долговые обязательства: государственные ценные бумаги; муниципальные облигации; корпоративные облигации; депозитные и сберегательные сертификаты.

Основные покупатели долговых ценных бумаг – институциональные инвесторы (пенсионные фонды, страховые компании и др.).

Рынок государственных ценных бумаг включает долговые инструменты, выпуск которых организуют Казначейство США и другие федеральные учреждения (агентства), производные от них продукты и поддерживаемые правительством ценные бумаги, обеспеченные пулом ипотек.

Казначейские ценные бумаги

Казначейские ценные бумаги эмитируются непосредственно Казначейством США. Основная их отличительная черта – отсутствие кредитного риска; эти ценные бумаги обеспечиваются репутацией правительства США и его кредитоспособностью. Если правительство США не обанкротится, казначейство будет полностью выплачивать держателям облигаций основную сумму и причитающиеся проценты. Изредка эти выплаты задерживаются. Например, если конгресс не успеет принять новый бюджет до истечения срока действия старого, он не может увеличить государственный долг. Но такая задержка обычно никого не беспокоит, и если уж правительство США не выполнит своих обязательств, то тогда безопасных инвестиций не будет существовать вовсе. Следует напомнить, что именно правительственные ценные бумаги являются самыми надежными и их в большой степени можно считать ориентиром для оценки не только других ценных бумаг с фиксированным доходом, но и для альтернативных инвестиций с точки зрения соотношения возможного риска и доходности. Уместно вспомнить неразумные действия некоторых российских чиновников, объявивших дефолт по внутренним государственным облигациям. К глубокому сожалению, эти чиновники так и не осознали, какую, мягко говоря, глупость с экономической точки зрения они сделали, и никакие благие намерения не могут оправдать этих действий.

Казначейские векселя – это дисконтные ценные бумаги, которые погашаются через год или раньше. Векселя приносят процентный доход за счет повышения их цены во времени. Поэтому котировка векселя всегда дается в виде ставки дисконта к номиналу.

Дисконтная ставка векселя представляет собой ценовую скидку в расчете на 360 дней. Вексель, погашаемый через 360 дней и продаваемый с дисконтной ставкой 9%, например, оценивается в 91 у.е.

Казначейские ноты и облигации – это купонные ценные бумаги. Облигации – купонные ценные бумаги со сроком обращения свыше 10 лет. Ноты имеют меньший срок обращения. Является ли ценная бумага нотой или облигацией, определяется ее первоначальным сроком до погашения. Облигация не превращается в ноту, когда до ее погашения остается меньше 10 лет. Во всех остальных отношениях ноты и облигации одинаковы.