Полная версия

Полная версияКурс лекций для портфельного инвестора

Для иммигрантов из стран СНГ, а это подавляющее большинство въезжающих в Россию на постоянное место жительства, используются нормативы предыдущего квартала, скорректированные на средневзвешенное изменение цен в странах СНГ и обменных курсов национальных валют за доллар США. Кроме того, принимаются во внимание экспертные оценки специалистов из стран СНГ – составителей платежных балансов по этим странам.

Методические принципы оценки объемов инвестиций домашних хозяйств в недвижимость за рубежом

В соответствии с методологическими требованиями СНС и платежного баланса недвижимые активы, такие, как земля и сооружения, принадлежат резидентам страны, на территории которой они расположены. Поэтому покупка домашними хозяйствами – резидентами России домов и квартир за рубежом и затраты на содержание ранее приобретенного жилья рассматриваются как прямые инвестиции в экономику остального мира.

Оценка таких активов осуществляется на основе допущения об устойчивости соотношения долей расходов на приобретение жилья внутри страны и за рубежом в объеме текущих денежных доходов домашних хозяйств в условиях достаточно стабильной экономической ситуации. Впервые эта пропорция была определена на базе единовременной «зеркальной» информации о количестве единиц зарубежного жилья в собственности граждан России и данных Росстата о годовых объемах инвестиций в жилищное строительство России за счет средств населения по состоянию на начало 2001 года.

Квартальная величина инвестиций домашних хозяйств в зарубежную недвижимость рассчитывается как разность между общей величиной расходов на приобретение жилья и размером такого рода вложений во внутреннюю экономику.

Данные об объемах денежных доходов домохозяйств, инвестициях в жилищное строительство России и доле средств населения в них регулярно публикуются Росстатом.

Методические принципы оценки баланса движения наличной иностранной валюты и баланса наличной национальной валюты

Изменение объема наличной иностранной валюты в России определяется как разность между суммами ввезенной в Россию и вывезенной за рубеж валюты за отчетный период.

Для расчета этого показателя определяется круг экономических агентов, вовлеченных во внешнеэкономическую деятельность, связанную с операциями в наличной иностранной валюте.

Ввоз-вывоз наличной иностранной валюты осуществляется:

– коммерческими банками. Информация по их операциям является

отчетной (форма № 601 «Отчет о движении наличной иностранной валюты и платежных документов в иностранной валюте»);

– юридическими лицами (кроме коммерческих банков);

– физическими лицами, к которым относятся мигранты, путешественники, лица, занятые в сфере нерегистрируемого ввоза-вывоза товаров, российские граждане, работающие за рубежом, и нерезиденты, работающие в России.

Для каждой из указанных категорий экономических агентов (за исключением коммерческих банков) определяется доля их расчетов в наличной форме в общем объеме соответствующих операций.

Все расчеты ведутся отдельно по операциям с дальним зарубежьем и странами СНГ.

Полученные результаты сопоставляются с данными формы № 601 о продаже, покупке и снятии со счетов средств в наличной иностранной валюте, а также сведениями о переводах физических лиц из России и в пользу физических лиц в Россию (форма № 407), информацией о сделках с использованием банковских карт (форма № 250 «Сведения о деятельности кредитных организаций в части расчетов с использованием банковских и платежных карт») и размерами обязательств коммерческих банков перед физическими лицами в иностранной валюте.

Операции по вывозу-ввозу национальной валюты осуществляются Банком России, уполномоченными коммерческими банками и физическими лицами в страны/из стран СНГ. К последним относятся мигранты, путешественники, лица, занятые в сфере нерегистрируемого ввоза-вывоза товаров. Оценка размера их операций с наличными рублями производится аналогично расчетам движения наличной иностранной валюты.

Запасы наличной иностранной валюты у резидентов сектора нефинансовых предприятий и сектора домашних хозяйств, а также стоимость накопленных наличных рублевых средств у нерезидентов по состоянию на отчетную дату, исчисленные как нарастающий итог операций платежного баланса с учетом курсовых поправок, отражаются в таблице «Международная инвестиционная позиция Российской Федерации».

Методические пояснения к сезонной корректировке показателей счета текущих операций платежного баланса Российской Федерации

Стандартные компоненты платежного баланса Российской Федерации в значительной мере подвержены сезонным колебаниям. Таблица 1.9 раздела 1 представляет показатели счета текущих операций, очищенные от подобных влияний. Кроме того, в этот же раздел включены графики, в которых, помимо устранения сезонной составляющей, показана общая тенденция развития явления с исключением нерегулярного компонента (тренд). Ввиду аналитической ценности и наличия высокой сезонной зависимости дополнительно приводится динамика физических объемов экспорта трех энергетических товаров.

Мультипликативная сезонная декомпозиция была осуществлена методом Х-12. Баланс счета текущих операций с сезонной корректировкой сформирован в результате суммирования очищенных от сезонности основных составляющих. При этом дробление последних на более детализированные компоненты в некоторых случаях не давало удовлетворительного результата из-за изменения методологии и информационной базы.

Сезонно скорректированные данные пересматриваются на регулярной основе в связи с появлением нового наблюдения в динамическом ряду, а также из-за уточнения фактических данных за прошлые периоды.

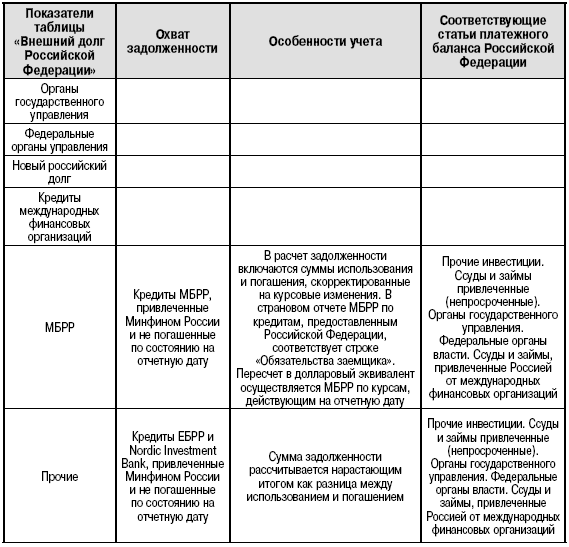

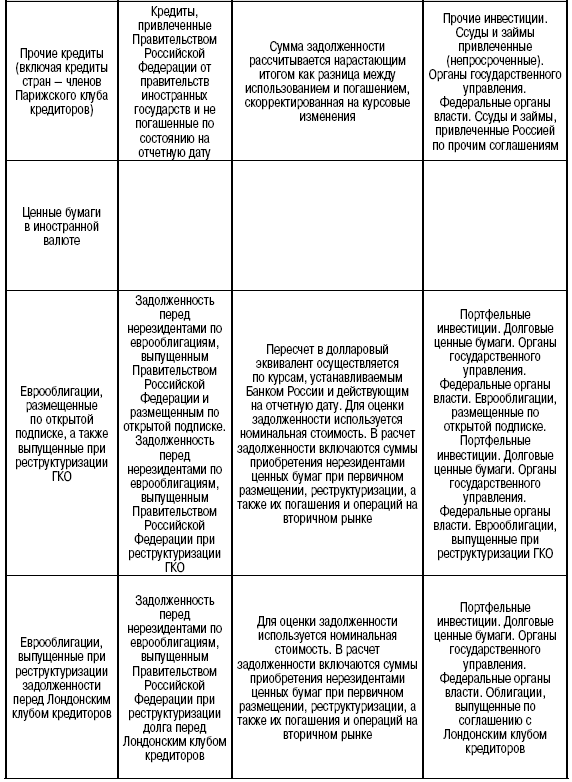

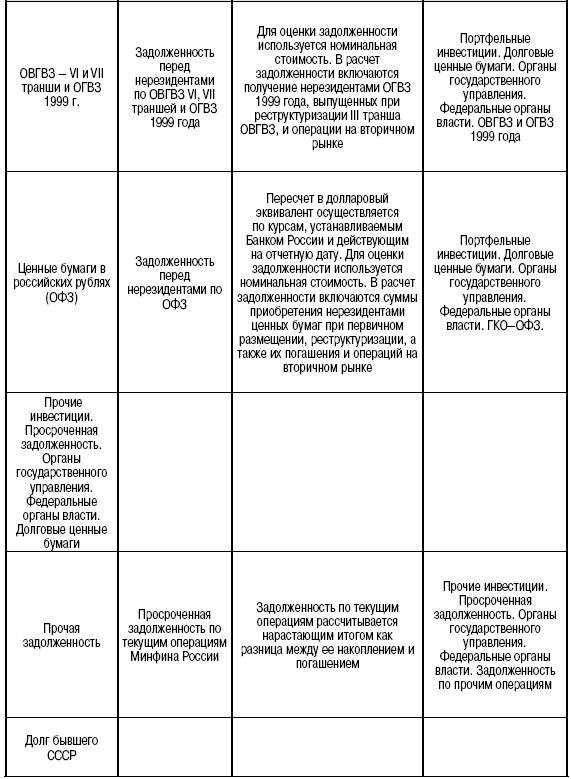

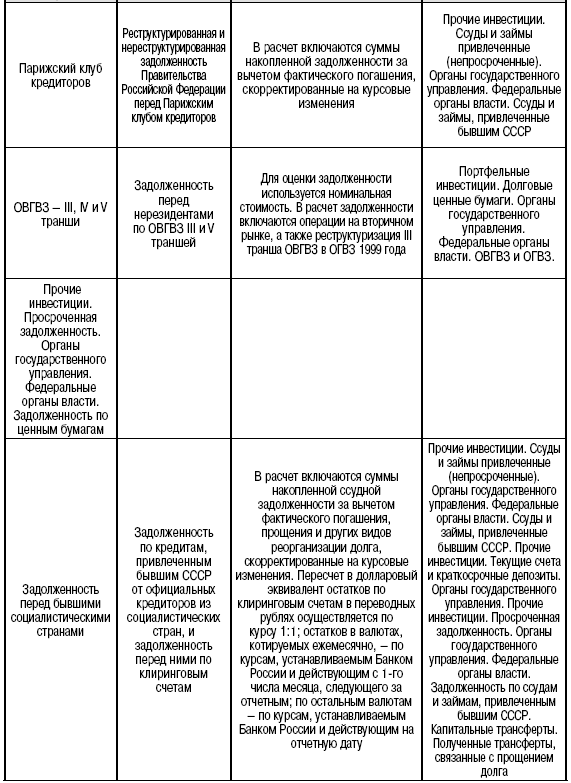

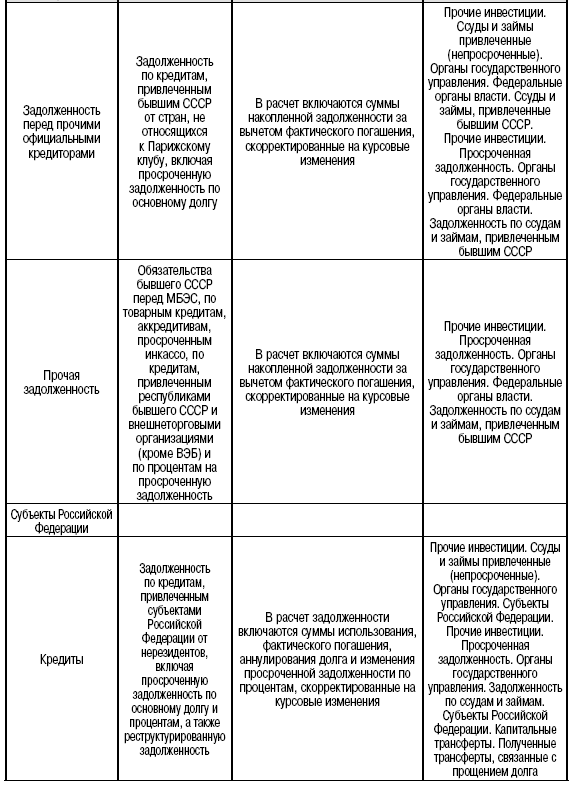

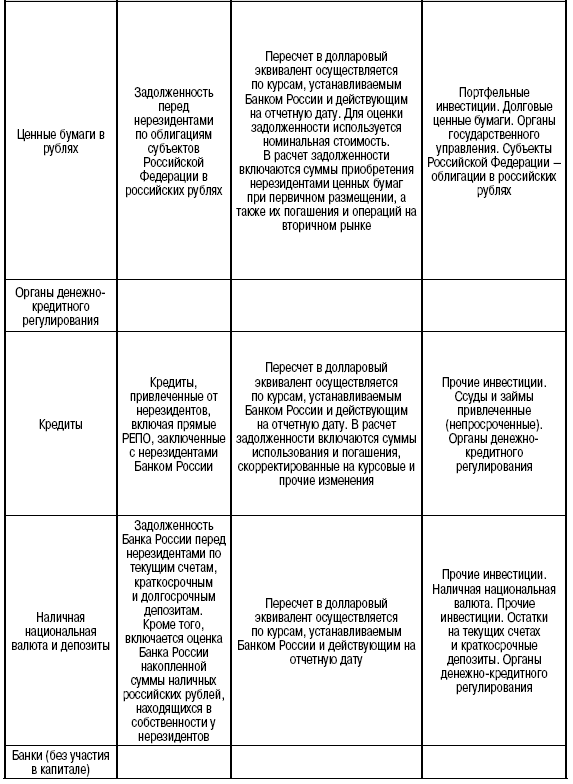

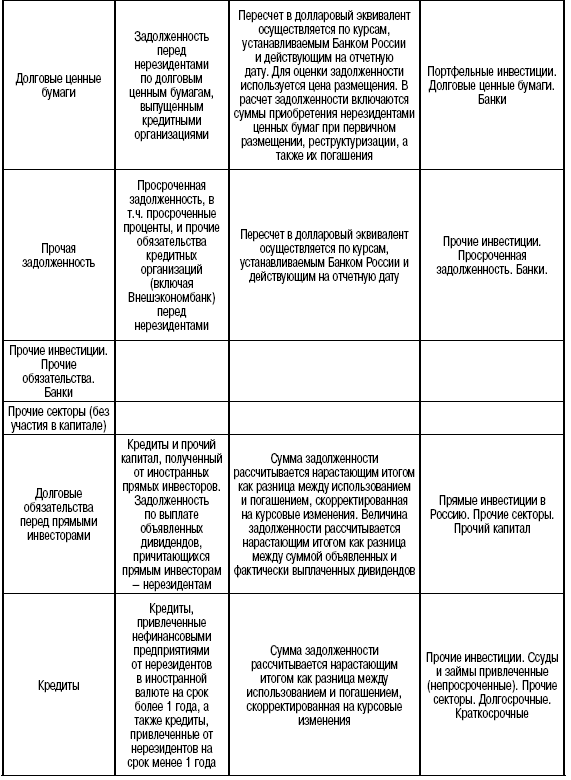

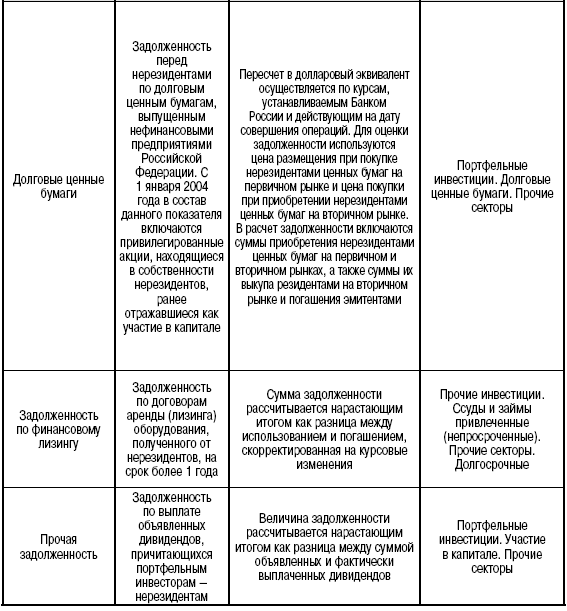

Методологический комментарий к расчету внешнего долга Российской Федерации перед нерезидентами в 2006 году

Методические принципы оценки реинвестированных доходов от прямых инвестиций в нефинансовые предприятия

Расчет реинвестированных доходов осуществляется на основании данных о динамике нераспределенной прибыли предприятий. Для этого используется отчетность, составленная в соответствии с Международными стандартами финансовой отчетности (МСФО) или с Общепринятыми принципами бухгалтерского учета США (US GAAP), так как методология ее составления наиболее близка к методологии платежного баланса.

Для расчета показателей отчетного периода используется оценка финансовых результатов предприятий на основании данных за предыдущие периоды, поскольку отчеты noMCOOnUS GAAP публикуются предприятиями с временным лагом от 3 до 6 месяцев после окончания периода, за который они составлены.

Оценка проводится на основании данных о финансовых результатах по российским правилам бухгалтерского учета (РПБУ), если установлена идентичная динамика показателей за последние два года по РПБУ и по МСФО или US GAAP. При отсутствии возможностей сопоставления соответствующих данных из указанных источников проводится анализ информации СМИ о результатах деятельности предприятия в рассматриваемом периоде.

В случае отсутствия данных по предприятию оценка проводится исходя из факторов, оказывающих влияние на деятельность предприятия. Для этого предприятия делятся на группы по отраслевому признаку:

Указанные факторы используются, если их динамика взаимосвязана с динамикой финансовых результатов предприятий за предыдущие периоды. Если такая связь отсутствует, показатель рассчитывается другими статистическими методами (например, по тренду).

После опубликования предприятиями отчетности проводится корректировка показателей на разницу между данными оценки и фактическими данными.

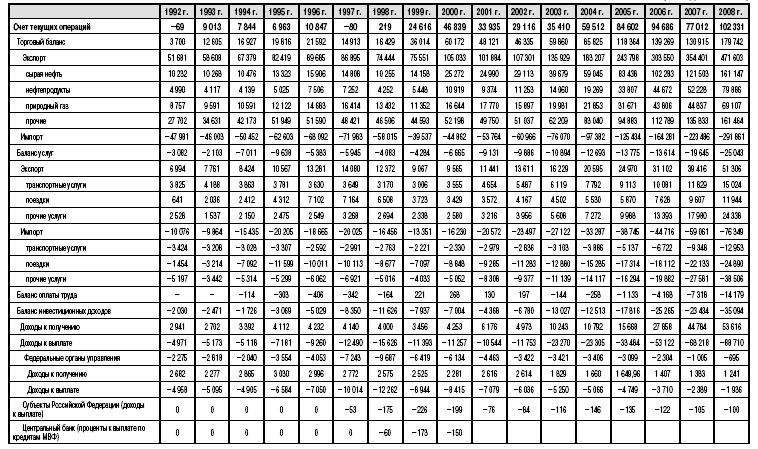

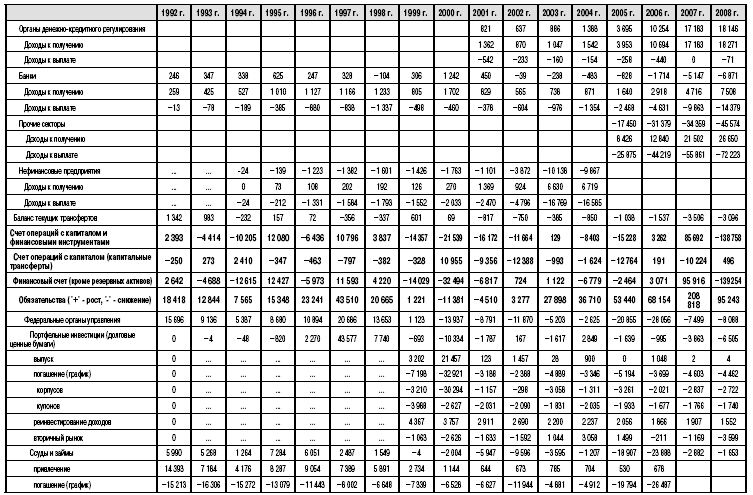

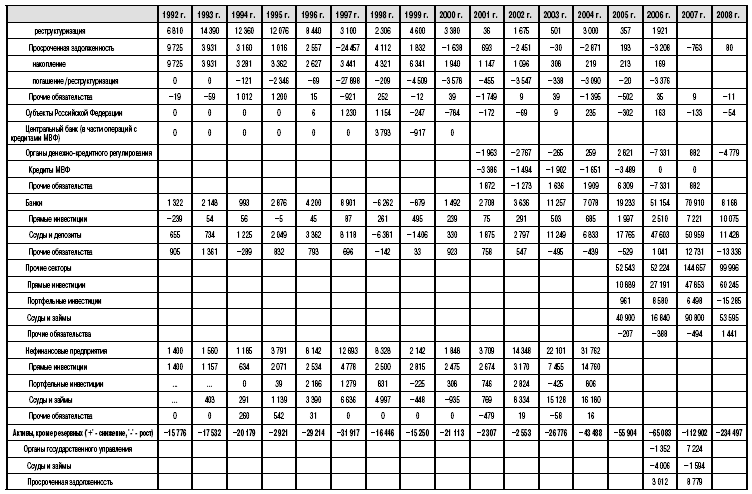

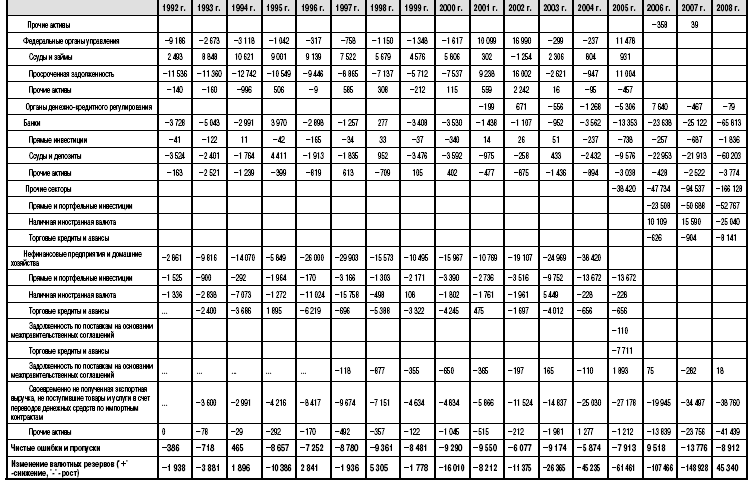

Платежный баланс Российской Федерации за 1992-2008 годы (аналитическое представление)

(млн долл. США)

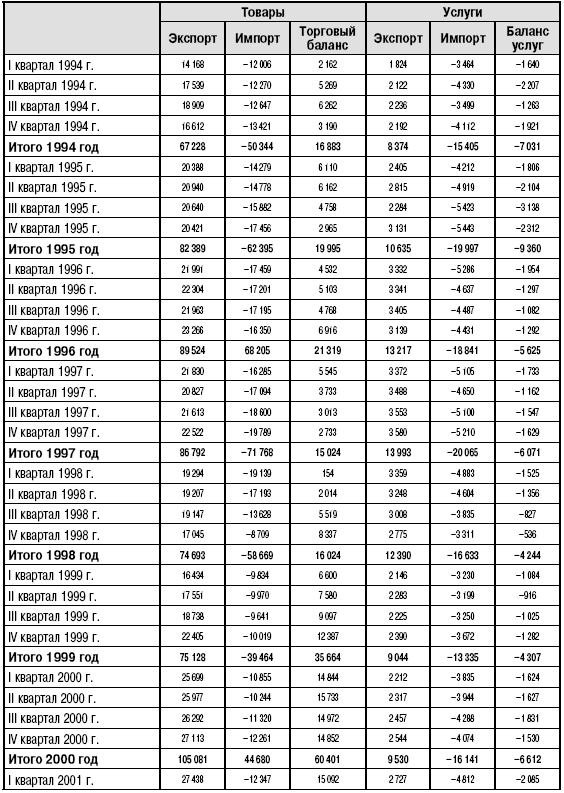

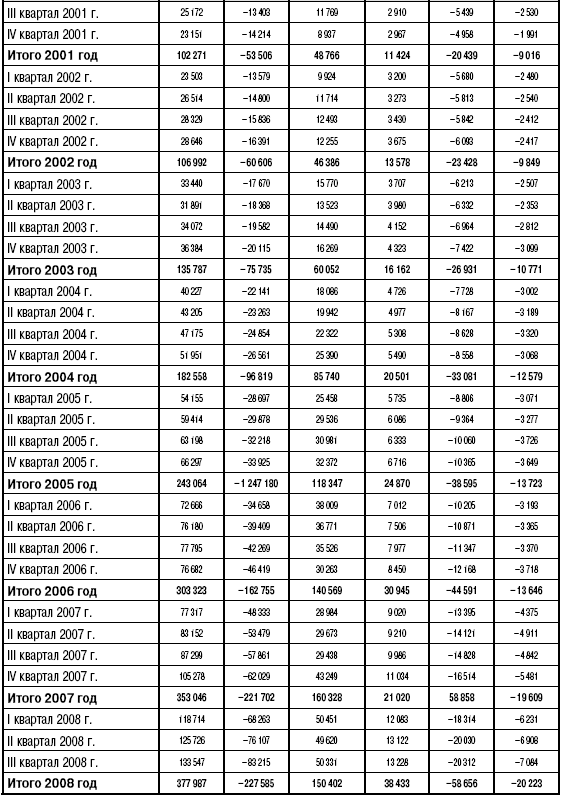

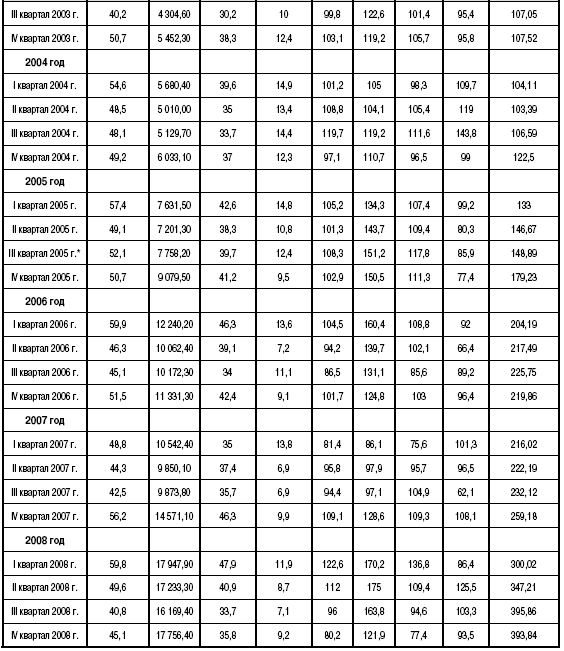

Торговый баланс и баланс услуг платежного баланса Российской Федерации с сезонной корректировкой с I квартала 1994 года по III квартал 2008 года

(млн долл. США)

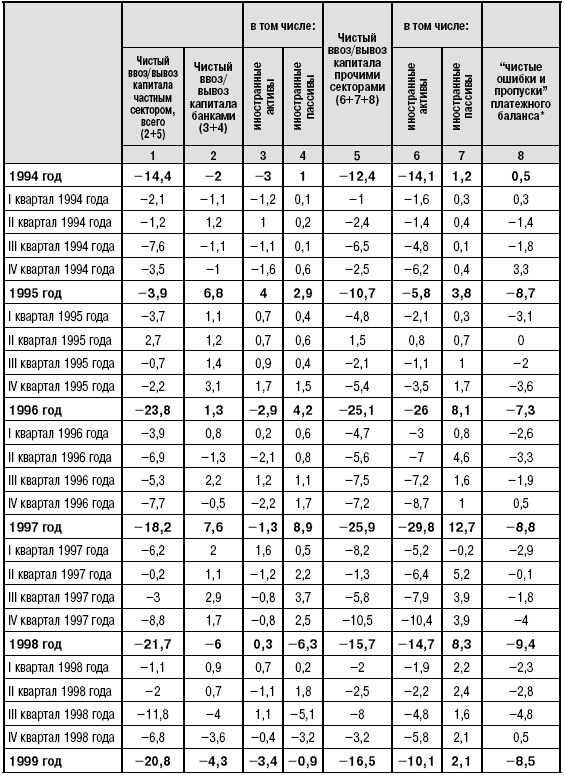

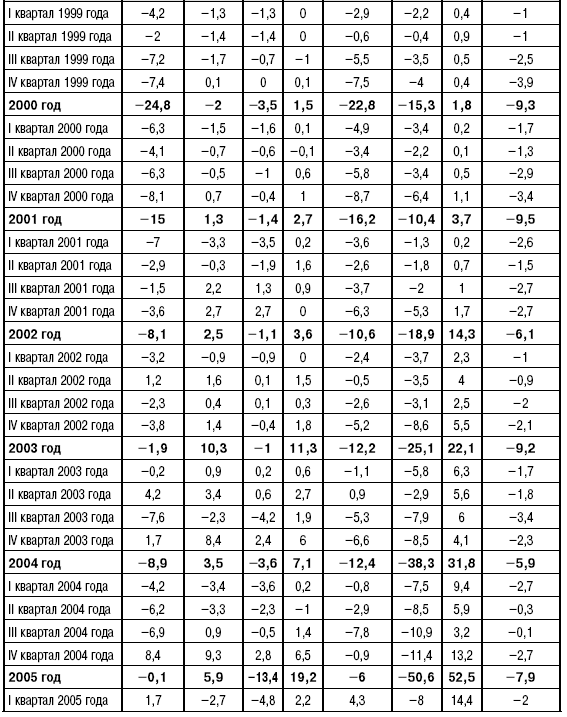

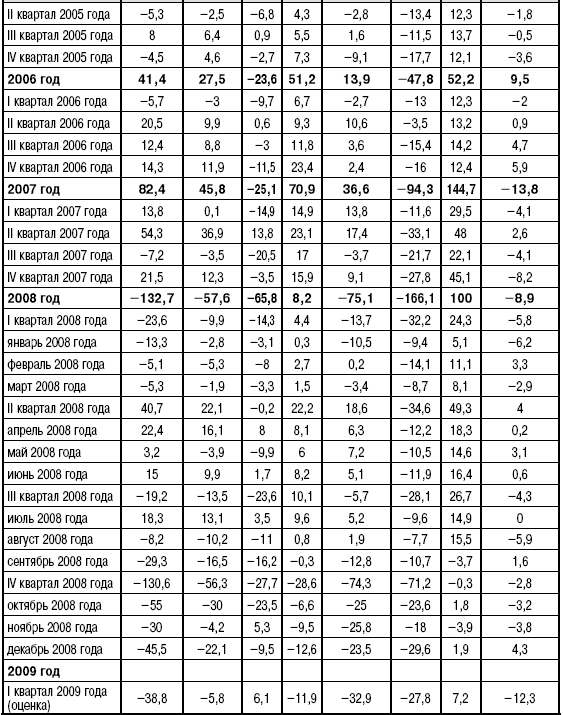

Чистый ввоз/вывоз капитала частным сектором в 1994-2008 годах и I квартале 2009 года

(по данным платежного баланса)

(млрд долл. США)

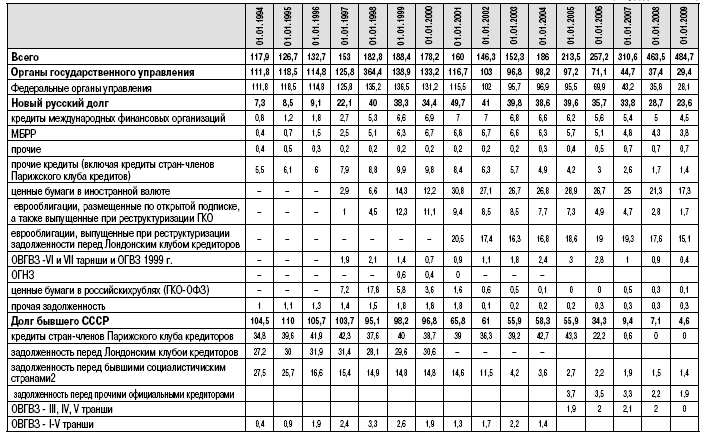

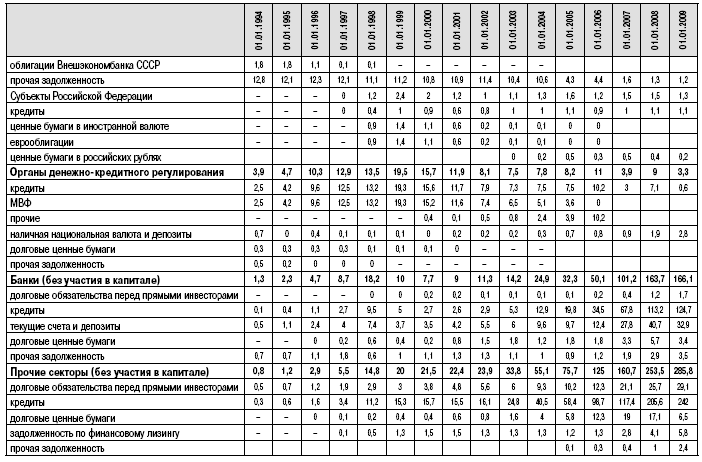

Внешний долг Российской Федерации в 1994-2008 годах

(млрд долл. США)

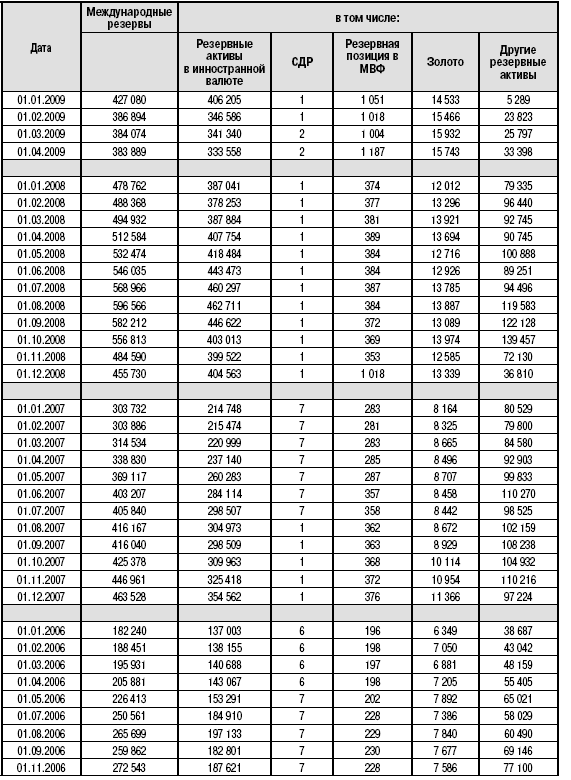

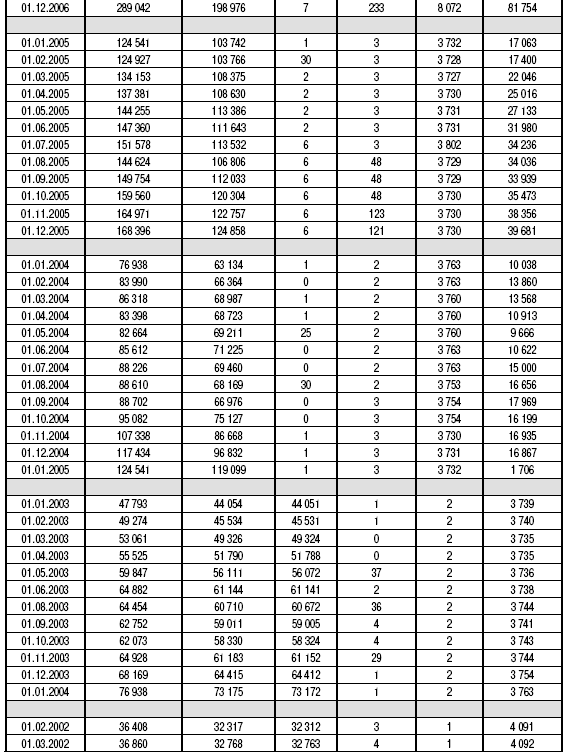

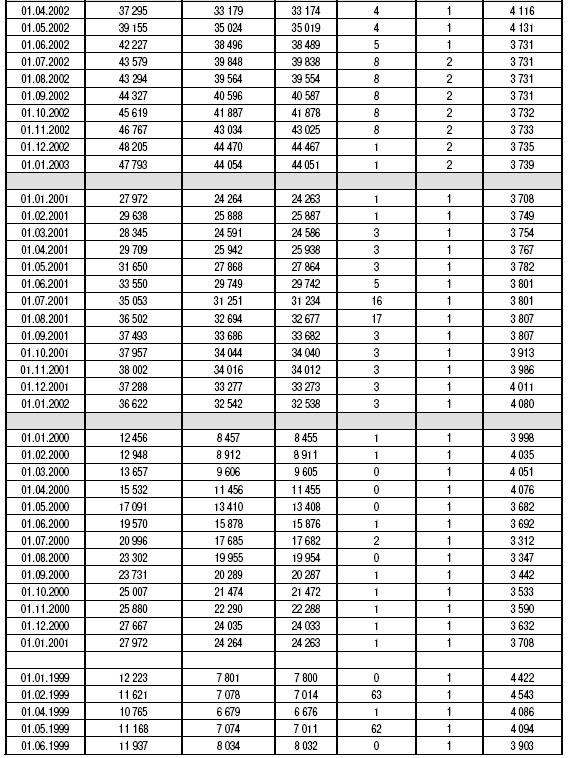

Международные резервы* Российской Федерации в 2009 году (по данным платежного баланса)

(млн долл. США)

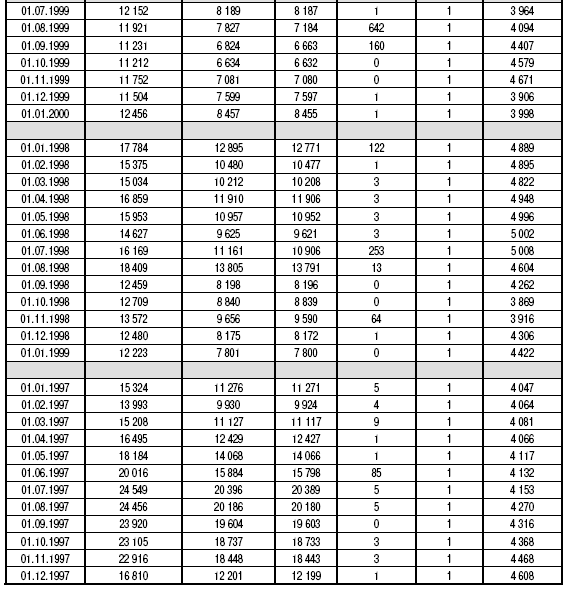

Ежемесячные значения на начало отчетной даты

1 Международные резервы – величина резервных активов Банка России и Минфина России по состоянию на отчетную дату. Резервные активы Банка России и Минфина России включают монетарное золото, специальные права заимствования, резервную позицию в МВФ и прочие ликвидные валютные активы. В состав последних включаются: остатки на текущих счетах, краткосрочные депозиты в банках – нерезидентах и банках-резидентах, ценные бумаги иностранных правительств, соглашения РЕПО с указанными ценными бумагами, осуществленные с нерезидентами, и другие ликвидные активы. Наращенные проценты по указанным активам не включаются. Монетарное золото оценивается, исходя из 300 долларов США за тройскую унцию. Валютные активы пересчитываются в доллары США, исходя из кросс-курсов иностранных валют к доллару США, рассчитанных на основе официальных курсов рубля к иностранным валютам, устанавливаемых Банком России и действующих по состоянию на отчетную дату.

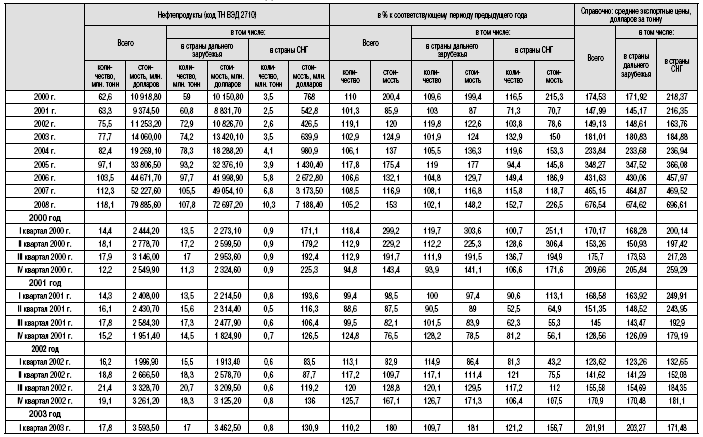

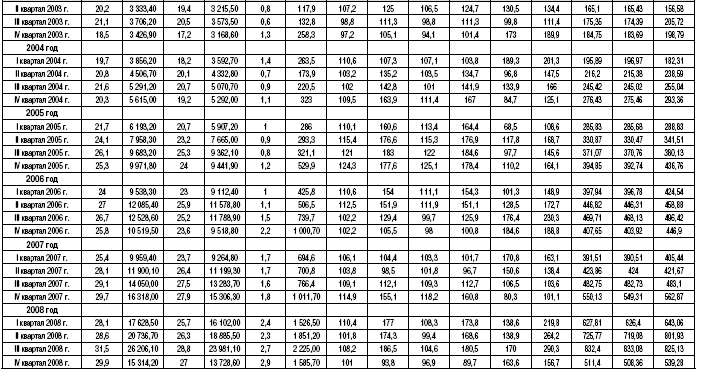

Экспорт Российской Федерации нефтепродуктов за 2000-2008 годы (по данным ФТС России и Росстата)

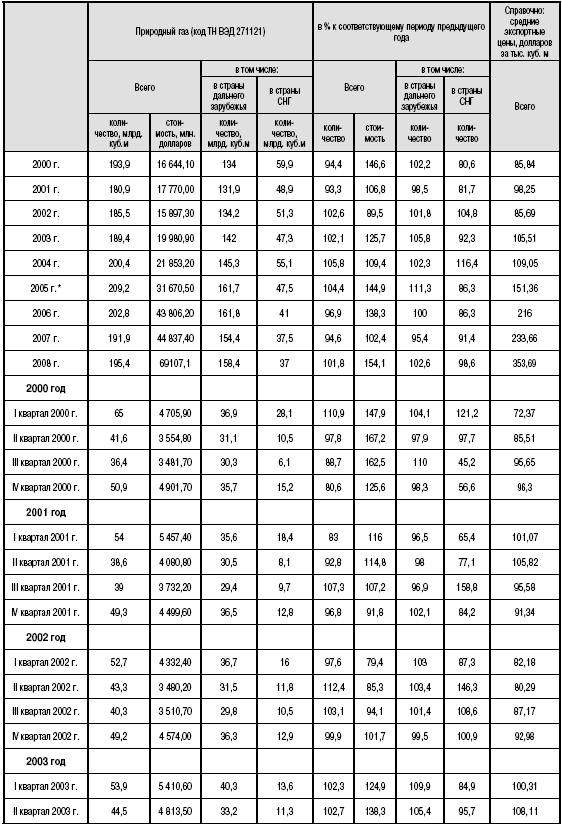

Экспорт Российской Федерации природного газа за 2000–2008 годы (по данным ФТС России и Росстата)

* Включая природный газ, экспортированный из ПХГ Украины.

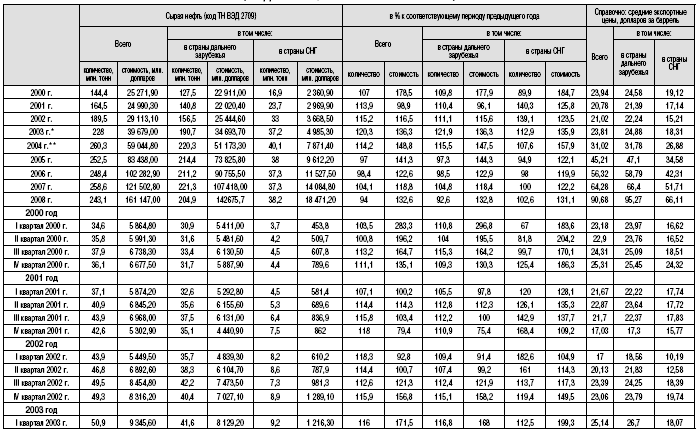

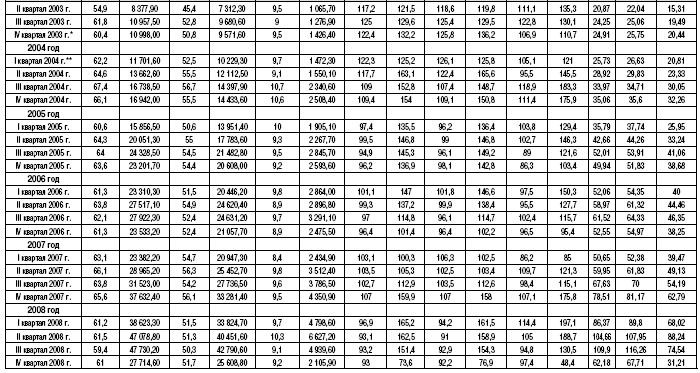

Экспорт Российской Федерации сырой нефти за 2000-2008 годы (по данным ФТС России и Росстата)