Полная версия

Полная версияЗакон стартапа

Самые явные гарантии касаются увольнения. Если в американских фильмах босс может просто сказать: «Ты уволен» – и работник пойдет собирать вещи в коробку, то в России сделать это против воли работника практически невозможно. Даже если он прямо нарушает договор (плохо работает, опаздывает), придется собрать целую комиссию, для того чтобы доказать это, а затем еще предоставить такому работнику второй шанс. Есть и другие парадоксы.

Обычно увольнение происходит по одному из трех сценариев:

1. За нарушения (по статье). Если работник пришел пьяный или прогулял, нужно составить соответствующий акт с несколькими подписями. Если он просто плохо работает, придется провести аттестацию. В целом, любые нарушения приходится детально аргументировать, поэтому за них увольняют редко. Чаще работнику предлагают уволиться по собственному желанию. В этом случае работодатель приложит меньше усилий, а работник получит трудовую книжку без неприятных подробностей.

2. По собственному желанию. Это самый бесконфликтный вариант. В этом случае работник должен отработать две недели (по соглашению с работодателем можно и меньше). Затем он получит окончательный расчет (в том числе оплату неиспользованного отпуска) и документы на руки – если, конечно, не передумает уходить.

3. По соглашению сторон. Если работник упрямится, работодатель может попробовать договориться с ним о дополнительных компенсациях при условии увольнения. Это называется увольнением по соглашению сторон: по сути, речь идет о сделке «ты увольняешься – я плачу компенсацию».

Помимо трудового договора в трудовых отношениях фигурирует еще несколько документов, и прежде всего – трудовая книжка. В этот пережиток советского строя записывают всех работодателей – так книжка подтверждает стаж и компетентность работы. Сейчас смысла в ней немного: трудовая история все равно фиксируется в Пенсионном фонде, а трудовых книжек каждый может завести хоть миллион. Многие имеют их по несколько штук для одновременной работы в разных фирмах.

Однако организации до сих пор обязаны хранить трудовые книжки. Причем документы, регламентирующие их хранение, отчетливо отдают нафталином:

«Приходно-расходная книга по учету бланков трудовой книжки и вкладыша в нее и книга учета движения трудовых книжек и вкладышей в них должны быть пронумерованы, прошнурованы, заверены подписью руководителя организации, а также скреплены сургучной печатью…»

(из Постановления Правительства «О трудовых книжках»).Помимо трудовых книжек организации должны вести массу документов по личному составу (кадровых документов). Причем не только вести, но и хранить от 50 до 75 лет! Такими документами, например, являются:

– штатное расписание — таблица, где указаны все ставки (должности) компании. Чтобы принять работника, работодатель должен открыть у себя ставку с такой зарплатой;

– личная карточка работника — что-то наподобие личного дела с информацией о сотруднике: где служил, какой вуз окончил, какой язык знает. До 1997 года там были графы «партийность» и национальность»;

– табель учета рабочего времени — таблица, в которой отмечается, кто из работников пришел на работу и когда. Подавляющее большинство этих документов давно ведется на компьютере (в «Экселе» или бухгалтерском софте). Однако по закону огромное количество бумаг нужно дублировать в бумажном виде. За соблюдением этих требований следит специальная служба – Роструд. Раньше она проверяла организации по своему желанию, сейчас делает это в основном по жалобам сотрудников.

К счастью, постепенно мы отходим от архаичных требований. Уже нет обязательных форм трудовых документов, а с 2017 года микропредприятия (с численностью до 15 сотрудников) вообще могут ограничиться типовыми трудовыми договорами – лишь бы платили отчисления во внебюджетные фонды. Хочется верить, что когда-нибудь и трудовые книжки канут в Лету.

Опционы

После американских сериалов многие российские старта-перы стали предлагать работникам опционы — поощрения в виде долей или акций стартапа. Наделяя сотрудников долями (или правом купить долю по номиналу после определенного срока работы), работодатель экономит на зарплате и повышает мотивацию сотрудников. Чем быстрее развивается компания, тем дороже становится вместе с ней опцион. Однако не все так просто.

1. Грамотно организовать опцион сложно. Грамотная организация означает, что сотрудник уверен, что получит опцион, а работодатель уверен, что сотрудник не будет вмешиваться в управление фирмой. Неквалифицированные юристы организовывают опционы двумя способами (оба неправильные):

– сотрудники получают от работодателя обещание передать им долю – в этом случае по российскому праву работодатель ничем им не обязан и всегда может забрать свое обещание назад;

– сотрудники сразу получают долю в компании – это делает их полноценными участниками фирмы, включая право на часть ее прибыли, а также возможность участвовать в управлении и блокировать невыгодные решения. Это создает проблемы крупным участникам компании, в первую очередь инвесторам.

2. Опционы передают сотрудникам без системы и без установленных показателей эффективности (KPI). В результате, в лучшем случае ничего не меняется, а в худшем – сотрудники излишне проникаются новым статусом и просто перестают работать.

3. Опцион сам по себе не дает сотруднику дополнительной прибыли. Чтобы конвертировать долю участия в компании в прибыль, ее надо продать, а кому нужна миноритарная доля в убыточном предприятии? Без условия о присоединении к инвестиционной сделке (tag-along) или о выкупе опциона компанией сотрудник может ждать реализации опциона годами.

С учетом этих факторов я не советую увлекаться раздачей сотрудникам опционов на ранних стадиях, не заручившись поддержкой инвесторов. Если же по каким-то причинам использование опциона неизбежно, лучше использовать «фантомный опцион» – по сути, договор о дополнительной премии работнику за выполнение установленных KPI. Единожды переданную долю в стартапе очень сложно вернуть, а большое количество собственников – всегда хуже, чем один.

06. Налоги

Видео к разделу:

Налогообложение: упрощенка и НДС

https://youtu.be/wjmVj_yeNOg

Налогообложение: НДФЛ и взносы

https://youtu.be/b4D6pxNuNQ8

Статьи по теме:

Почему мы не хотим платить налоги?

http://hbr-russia.ru/biznes-i-obshchestvo/ekonomika/a15228/

Налоговые проверки

https://vc.ru/p/black-mask

Особенности национального бюджета

Государство существует в первую очередь за счет налогов (а во вторую – за счет пошлин, акцизов и приватизации государственных предприятий). Соответственно, оно устанавливает налоги и следит за тем, чтобы граждане и организации платили их.

Контролировать наличные расчеты непросто: купюры легко спрятать и невозможно отследить. Поэтому государство заинтересовано в том, чтобы перевести всех на безналичный расчет (я писал об этом в предыдущей главе). До появления безналичных расчетов и защищенных касс приходилось выкручиваться – так, чтобы обложить налогом неграмотное население, в Российской Империи взимались акцизы на сахар, спички, дрожжи, керосин и другие товары первой необходимости.

Акциз — это косвенный налог, стоимость которого закладывается в пересчете на единицу продукции и подтверждается специальной акцизной маркой, – словом, налог на определенный товар. Акцизы существуют и сейчас (в первую очередь на алкоголь, табак и бензин) и приносят государству около 5 % доходов бюджета (далеко не основную его часть).

Главный источник доходов федерального бюджета составляют налоги на полезные ископаемые. Это налог на добычу полезных ископаемых (НДПИ) и пошлина на экспорт ряда природных ресурсов, в первую очередь нефти (вывозная пошлина). Вот почему российский бюджет зависит от цен на нефть: ведь почти половину доходов (от 40 до 50 % в зависимости от цен на мировом рынке) он получает за счет изъятия нефтегазовых сверхдоходов добывающих компаний.

Доходы федерального бюджета в 2016 году

Помимо дохода от продажи сырья существенная часть денег в государственный бюджет поступает от налога на добавленную стоимость (НДС), а в бюджет субъектов – от налога на прибыль организаций (НПО). Оба эти налога платят предприниматели, использующие общую систему налогообложения (ОСН, иногда сокращается как ОСНО).

Предприниматели могут выбрать и другие системы налогообложения. Помимо ОСН им доступны:

– упрощенная система налогообложения (УСН, «упрощенка»);

– патентная система налогообложения (ПСН);

– единый налог на вмененный доход (ЕНВД).

В силу разных причин эти три «необщие» системы налогообложения использует в основном малый бизнес, и они не приносят больших доходов в бюджеты.

Обычные физические лица не могут выбрать между несколькими системами налогообложения и платят только налог на доходы физических лиц (НДФЛ), основная ставка по которому —13 %.

В среднем ставка по «предпринимательским» налогам ниже, чем по НДФЛ, но платить их нужно обязательно, в отличие от «условно-добровольных» налогов, которые граждане платят по декларациям. Почему? Потому что предприниматели создают специальные счета в банках (расчетные счета). Такой счет контролируется налоговой, и вы не сможете открыть его, не показывая государству движение средств на нем.

Упрощенная система налогообложения

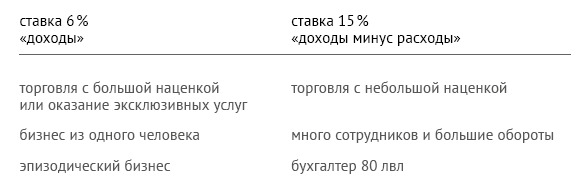

Называется так, поскольку она действительно проще общей системы. Мы разбирали УСН в позапрошлой главе; вы, конечно, помните, что в ней, в отличие от целого спектра налогов ОСН, выплачивается лишь налог на доход либо налог на прибыль (по выбору).

В таблице показано, какой вариант примерно будет выгоднее.

Выбираем вариант УСН

Для того, чтобы УСН не применял крупный бизнес, установлено несколько порогов. Во-первых, ограничения по обороту (с 2017 года эта сумма выросла до 150 млнР в год) и по количеству сотрудников (не более 100 человек). Предусмотрено ограничение для дочерних компаний: если больше 25 % участников компании – юридические лица, применять УСН уже нельзя. Есть и другие ограничения, связанные в основном с определенными видами деятельности (банки, страховщики и т. п.)

Общая система налогообложения

Общая система применяется ко всем по умолчанию, но фактически ее использует бизнес, не подпадающий под УСН (прежде всего средний и крупный). ОСН включает не один, а несколько налогов. Основные из них – это:

– Налог на прибыль организации — это налог, который считается по тому же принципу, что и УСН «Доходы минус расходы». Обычная ставка налога на прибыль составляет 20 %, что больше, чем УСН по ставке 15 %. Однако налог на прибыль предполагает ряд дифференцированных ставок для разных видов предприятий. Соответственно, если вы занимаетесь правильным, с точки зрения государства, делом, то можете рассчитывать на пониженную ставку.

Обратите внимание: ИП, который работает по ОСН, вместо налога на прибыль организаций платит налог на доход (НДФЛ) в размере 13 %. Однако, в отличие от «обычного» НДФЛ (о нем позже) здесь применяется целый ряд профессиональных налоговых вычетов, что позволяет ИП на ОСН фактически платить 13 % не с доходов, а с прибыли.

– Налог на имущество по ставке до 2,2 %.

– Налог на добавленную стоимость (НДС) – 18 % с каждой продажи товара, работы или услуги. Не путайте НДС и налог с продаж (который, например, действует в США): налог на добавленную стоимость выплачивается не со всей стоимости продажи товара, а лишь с его добавленной стоимости, то есть с наценки поставщика. Зачем это нужно, и как считается такой налог?

Представим, что мы платим 18 % с каждой продажи товара (налог с продаж). Применим этот гипотетический налог к цепочке сделок.

Лесоруб взял в аренду участок, вырастил на нем сосну и срубил ее. Бревно он продал лесопилке за 100Р, при этом 18 Р отдал государству в качестве налога.

⇒ Владелец лесопилки сделал из бревна доски и продал их мебельной фабрике за 400 Р. С этой суммы он заплатил государству 72 Р налога.

⇒ Мебельщик сделал из досок стулья и продал их магазину за 1000Р, уплатив государству 180 Р налога.

В результате дерево прошло цепочку из четырех участников: лесоруб ⇒ лесопилка ⇒ мебельщик ⇒ магазин. Общая сумма уплаченного налога составила: 18 + 72 + 180 = 270Р (27 % от итоговой стоимости товара).

Как видите, чем длиннее цепочка продаж товара, тем больший процент взимается с итоговой цены. В результате, получается, чем сложнее и технологичнее товар, тем больше (в процентах) государство взимает налога. Разумеется, это неправильно, ведь таким образом государство дестимулирует производителей технологичных товаров и, в конечном счете, тормозит технический прогресс.

Теперь представим, что налогоплательщики платят налог не со всей стоимости своих товаров, а лишь с добавленной (со своей наценки):

Лесоруб продал бревно лесопилке за 100 Р, при этом 18 Р отдал государству в качестве налога (его наценка равна цене товара).

⇒ Владелец лесопилки сделал из бревна доски и продал их мебельной фабрике за 400 Р. С этой суммы он уплатил государству (400 – 100) × 18 = 54Р налога, поскольку его наценка составила 300 Р (а 100Р он отдал лесорубу).

⇒ Мебельщик сделал из досок стулья и продал их магазину за 1000Р, заплатив государству (1000-400) × 18 = 108 Р налога (наценка 600 Р).

В результате дерево прошло цепочку из четырех участников: лесоруб ⇒ лесопилка О мебельщик ⇒ магазин. Общая сумма уплаченного налога составила: 18 + 54+108 = 180Р (18 % от итоговой стоимости товара).

Как мы видим, общий процент от стоимости товара стабилен и не зависит от количества посредников. Важно понимать, что НДС работает только тогда, когда его платят все звенья цепочки. Например, если лесопилка будет работать по УСН «Доходы» (в общем случае не предполагающей НДС), то цепочка прервется:

Лесоруб продал бревно лесопилке за 100 Р, при этом 18 Р отдал государству в качестве НДС.

⇒ Владелец лесопилки сделал из бревна доски и продал их мебельной фабрике за 400 Р. С этой суммы он заплатил государству 6 % по УСН «доходы», то есть 24 Р налога.

⇒ Мебельщик сделал из досок стулья и продал их магазину за 1000Р, заплатив государству 1000 × 18 % = 180Р налога. Цепочка прервалась и наценку определить нельзя: с точки зрения государства, она равна 1000Р. В результате:

– общая сумма уплаченного НДС составила:

18 +180= 198Р (19,8 % от итоговой стоимости товара);

– лесоруб ничего не потерял, продав товар предпринимателю, работающему по УСН;

– лесопилка сэкономила за счет УСН – заплатила 24 Р налогов вместо 54 Р;

– мебельщик потерял 72 Р, заплатив дополнительный НДС (на 67 % больше, чем должен был).

Именно поэтому покупатель, действующий по УСН, может без опасения приобретать товар с НДС для собственных нужд – продавец ничего не теряет. Но если он покупает для перепродажи, то желающих купить его товар найдется немного, потому что для них такая покупка обернется лишними налоговыми тратами. Значит, для фирмы, занимающейся торговлей или услугами Ь2Ь, основная система налогообложения с НДС предпочтительнее, чем УСН.

С помощью НДС можно также стимулировать экспортеров, установив НДС на экспорт равным 0 % (наше государство делает именно так):

Мебельщик смастерил из досок стулья и продал их магазину за 1000 Р, заплатив государству (1000 – 400) × 18 = 108 руб. налога (наценка 600 Р).

Магазин продал стулья за границу за 2000 Р. НДС на экспорт – нулевой. Значит, магазин переплатил 108 Р налога, которые были включены в цену стульев предыдущими участниками цепочки. Он вправе забрать их из казны и таким образом, помимо 1000 Р прибыли, заработать еще 108Р.

Возможно, вы бывали в Европе и, возвращаясь оттуда, получали выплаты по системе «Tax free». Это и есть возврат НДС (ЖГ, Value Added Tax) экспортерам, только там таким образом стимулируют не только предпринимателей, но и отдельных потребителей.

Получается, что НДС лучше, чем простой налог на продажу: он всегда составляет фиксированный процент от итоговой цены товара и помогает стимулировать экспорт.

Дисклеймер для профессионалов

Уверен, у бухгалтеров уже чешутся руки написать гневное сообщение в мой адрес. Да, господа, признаю – я очень упростил схему уплаты НДС. На самом деле, более реалистичная цепочка выглядит так:

Лесоруб продал бревно лесопилке за 118 Р (100 Р добавленная стоимость +18 Р НДС). При этом 18 Р он перечислил государству и отдал лесопилке счет-фактуру.

⇒ Владелец лесопилки сделал из бревна доски и продал их мебельной фабрике за 472 Р. Он должен заплатить государству 72 Р, однако применил к вычету уплаченные при покупке 18 Р (на основании счета-фактуры от лесоруба). В итоге НДС, уплаченный владельцем лесопилки, составил 54Р(72Р- 18Р).

⇒ Мебельная фабрика отправила стулья на экспорт за 2000Р. НДС составил 0 %. Фабрика заявила возврат НДС в размере 72 Р (472 Р × 18 %). Для этого ей необходимо было пройти камеральную проверку по кварталу, в котором заявлен возврат…

В общем, вы поняли: на самом деле операции с НДС – сложная штука, доверяйте их только квалифицированному бухгалтеру, потому что в расчете процентов, деклараций, возмещений очень легко «заблудиться». Именно из-за этого ОСН позволяет вообще не платить НДС при доходах менее 2 млнР в квартал – чтобы малый бизнес, по каким-то причинам не подпадающий под УСН, не разорился на бухгалтерии.

Налог на доходы физических лиц

Какие налоги платят не-предприниматели? Как ни странно, этот вопрос и для предпринимателя имеет значение. Поскольку граждане редко бывают вынуждены заполнять декларацию о доходах и весьма неохотно делают это, государство помогает им, обязывая работодателей выплачивать НДФЛ за своих сотрудников.

Основной налог, который в России платят со своих доходов физические лица-непредприниматели – налог на доходы физических лиц, сокращенно – НДФЛ.

В отличие от того же налога на прибыль организации, НДФЛ платят не с прибыли, а с дохода. Это значит, что если гражданин заработал за год 500 000 Р, то, независимо от объема расходов, он заплатит налоги со всего дохода по стандартной ставке 13 %, то есть 65 000 Р.

Довольно жестокий расклад: вдруг вы потратили большую часть суммы доходов, например, на учебу? В связи с этим государство компенсирует некоторые расходы (на лечение, учебу, первую покупку недвижимости) путем вычетов. С доходов, потраченных на эти нужды, государство возвращает уплаченный НДФЛ.

Маша заработала за год 500 000 Р, работая бухгалтером в фирме «Эдельвейс», и заплатила, соответственно, 65 000 Р налога. В течение года она потратила 120 000 Р на золотые коронки для зубов. Маша собрала чеки и оформила себе налоговый вычет, который составил 120000Р × 13 % = 15 600Р.

Эти деньги поступили ей на карту.

Студент Костя заработал за год 10 000 Р, подработав летом курьером в небольшой фирме. При этом в течение года он заплатил 80 000 Р за учебу на факультете государственного управления. Костя подал документы на вычет, однако смог получить лишь 1300Р – это весь НДФЛ, который он заплатил государству (10 0000Рх 13 %).

Вывод: вычет не может быть больше, чем уплаченный налог (иначе это будет уже не вычет, а какой-то грант!)

Обязанности работодателя

Итак, налоги за граждан, как правило, платят их работодатели. Если с физическим лицом заключен трудовой договор (аналогично – гражданско-правовой договор подряда, договор оказания услуг и т. п.), организация обязана удержать из его зарплаты, указанной в договоре, 13 % НДФЛ и перечислить эту сумму в бюджет.

У Марины в трудовом договоре указана заработная пата 100 000 Р, однако на руки она получает 87 000 Р в месяц. Предполагается, что 13 000 Р Марина, получая зарплату, сразу же через работодателя «отдает» государству. Тем не менее, это ее деньги, даже несмотря на то, что она не успевает завладеть ими.

Если человек работает сам (например, репетитором) или сдает квартиру, то работодателя у него нет. В этом случае налог исчисляется на основании декларации — письменного заявления налогоплательщика о своих доходах. Налогоплательщик декларирует, то есть заявляет, сколько он заработал и, соответственно, какой налог с этой суммы должен уплатить.

Что будет, если гражданин представит в декларации ложную информацию? Конечно, проверить достоверность данных сведений очень непросто, но в некоторых случаях можно. Например, гражданин продал квартиру за одну сумму, а в декларации указал другую, заниженную, но покупатель, решив получить вычет, указал в заявлении истинную (полную) стоимость квартиры…

Взносы

Учтите, что 13 % НДФЛ – это еще не все из того, что работодатель платит за своего работника. На самом деле за работника, получающего «чистыми» 87 000 Р, он отдает еще 43 000 Р.

Из чего складывается эта сумма?

Наша пенсия, а также часть медицинской страховки и пособий выплачиваются не из государственного бюджета, а из денег, которые граждане «сами откладывают». Точнее, за них это делают работодатели в добровольно-принудительном порядке.

Существуют государственные фонды, «страхующие» нас (граждан) от старости, болезни или несчастного случая. За то, что с каждой зарплаты в страховой фонд отправляется некая сумма, при наступлении страхового случая пострадавший получает компенсацию. Если вы разобьете свой автомобиль, застрахованный по ОСАГО, страховая служба частично возместит вам ущерб. Точно так же, когда вы состаритесь (наступит страховой случай), пенсионный фонд будет выплачивать вам пенсию (конечно, пенсия будет меньше вашей зарплаты, но, как и в случае с ОСАГО, это лучше, чем ничего).

На практике такие фонды убыточны, поэтому денег на пенсии гражданам хронически не хватает. Пенсионеров становится все больше (из-за увеличения продолжительности жизни), а работников – все меньше (из-за демографической ямы 1990-х годов). Нагрузка на работающих граждан увеличивается, и они все чаще уходят в тень, утаивая свою зарплату и не уплачивая взносы.

В идеальном социальном государстве можно выстроить такую пенсионную систему, при которой денег, выплачиваемых нынешними работниками, с учетом процентов будет хватать на то, чтобы покрыть пенсии, но для этого население должно молодеть, а не стареть. В любом случае, такая система не будет на все сто процентов справедливой, ведь в ней минимальные гарантированные пенсии получают даже те, кто не проработал ни дня. Если же вы заработали миллионы и выплатили проценты в пенсионный фонд, ваша пенсия все равно будет ограничена верхним порогом.

Впрочем, лучшей системы в России все равно еще не придумали. Пенсионному фонду хронически не хватает денег, но любое повышение взносов ударит по бизнесу. При этом граждане склонны соглашаться на «зарплаты в конвертах» (без выплаты взносов), поскольку после девальвации пенсий в 90-х доверие к государственной пенсионной системе сильно упало.

Примеры из практики

Таня – дизайнер. Юридическим лицам невыгодно с ней работать, потому что она – физическое лицо, а значит, перечисляя ей гонорар на карту, придется удерживать НДФЛ и взносы. Так, на каждые выплаченные Тане «чистыми» 100P заказчик заплатит «грязными» 114,95 Р (100Р/0,87).

Также придется заплатить взносы за Таню: 31,15P. с каждых 114,95. (114,95P × 27,1 %). Ставка взносов в ПФР – 22 %, в ФОМС – 5,1 %, а взносы в ФСС (2,9 %) по гражданско-правовым договорам обычно не платятся.

Таня хочет привлечь как можно больше крупных клиентов. Для этого она регистрирует ИП.

Не планируя совершать «официальные» расходы, Таня выбирает ставку 6 %. Также в качестве ИП она будет платить фиксированные взносы (подробнее об этом во второй главе): 27 990 P в год + 1 % с оборота, превышающего 300 тыс. P

Представим, что Таня получила «чистыми» за год 1 млн P. Без ИП работодателю это будет стоить: 1 460 919,54 P (1 000 000 P: 0,87 × 1,271).

С ИП Таней это будет стоить заказчику:

Основная сумма: (1 000 000 P + 27 990 P): 0,94) = 1 093 606 P + взносы с оборота сверх 300 000 P ≈ ≈ 1 100 000 P, то есть на 25 % меньше, чем в предыдущем варианте. Эту выгоду Таня и работодатель смогут разделить между собой.