Полная версия

Полная версияЗаметки в инвестировании. Книга об инвестициях и управлении капиталом. 5-е издание, переработанное и дополненное

Важно осознавать, что индексное инвестирование с определенного момента не гарантирует должную отдачу от конкретного бизнеса, и, как следствие, от природы долевого инструмента – получение реальной доходности в 3-5% годовых, так как совершенно не учитывает цену приобретения акций этого бизнеса. Это значит, что такие инвестиции даже на большом сроке могут запросто проиграть доходности иных инструментов сбережения. Согласитесь, вы не станете покупать пятилетнюю облигацию с ежегодным купоном в размере 5% за 130% от номинала. В рамках индексного инвестирования такое может запросто произойти даже в отношении большинства акций, входящих в портфель, особенно с учетом нарастающего влияния данного механистического подхода. У индексного инвестирования нет фундаментальной основы, данный способ не подразумевает расчет потенциальной доходности вложений (подробнее в материале «Как инвестировать в акции, используя потенциальную доходность?»). Реализуется полный аутсорсинг принятия решений, качество которых непонятно, а со временем может только ухудшаться из-за роста влияния индексных фондов. Ярким примером игнорирования фундаментального подхода является фондовый рынок Японии, где индексное инвестирование не позволило инвесторам решить свои финансовые цели (подробнее в материале «Фондовый рынок Японии – исключение, подтверждающее правило»).

Если вы решили воспользоваться индексным инвестированием, на что стоит обратить внимание.

1. Размер (стоимость чистых активов – СЧА) индексного фонда. Размер индексного фонда должен быть достаточно большим для того, чтобы иметь возможность обеспечить достаточно низкие тарифы за обслуживание, при этом оставаясь рентабельным для управляющей компании. В больших индексных фондах относительный размер расходов для клиента может быть минимальным в процентах от СЧА.

2. Размер комиссии УК и размер расходов. Среди индексных фондов с большим СЧА лучше выбрать тот фонд, где эти показатели меньше.

3. Максимально точное соблюдение структуры индекса. Структура активов фонда должна в точности повторять структуру индекса. Если вы не поленитесь, то можете сверить структуру активов фонда, раскрываемую в соответствии с законодательством, со структурой индекса МосБиржи. Также рекомендуем оценить ошибку слежения (отклонение результата фонда от индекса) на различных временных интервалах. В «небольших» индексных фондах значительные вводы и выводы денег могут оказать существенное влияние на результаты управления. В крупных индексных фондах существует другая проблема – при изменении расчетной структуры индекса (например, включение новой бумаги) им сложнее совершить данную операцию на реальном рынке из-за абсолютного объема сделки, и это также может ухудшать результат по сравнению с индексом.

4. Удобство приобретения: в первую очередь это возможность дистанционного совершения операций.

Почему у нас нет индексного фонда

Если индекс – это система управления капиталом, то работать лучше может только система, учитывающая недостатки индекса. Результат индекса, например индекса МосБиржи, – это средневзвешенный результат набора акций, входящих в него. Внутри этого результата есть лучшие, а есть худшие. Для того чтобы сработать лучше среднего, нужно выбрать из всего множества множество лучших. Тем более, что для решения этой задачи мы не ограничены только акциями, уже входящими в индекс. Для сравнения акций между собой и выбора наиболее интересных мы используем такой показатель, как потенциальная доходность. Ее расчет опирается на прогноз экономических показателей деятельности компаний.

Для нас конкуренция с индексом является принципиальным моментом. Мы не являемся компанией, имеющей такое преимущество, как бренд государственного банка, поэтому понимаем, что наши инвестиционные продукты будут востребованы только в том случае, если мы сможем своим управлением на длинных временных интервалах обеспечивать результат лучше индекса. Как в основе поступательного роста стоимости бизнеса, например строительного, лежит человеческий труд, так и преимущество над индексом должно стать следствием труда команды профессионалов. Этот труд – не деятельность по черчению и трактовке фигур на графике, а проведение экономического анализа, изучение огромного количества данных, содержащихся в отчетности, прогнозирование потребностей человечества в будущем, и, как итог, расчет потенциальной доходности вложения средств в тот или иной бизнес. Если мы этого не будем уметь делать, то мы вам не нужны! Но это лишь значит, что можно воспользоваться простой и эффективной системой управления под названием индекс!

И еще, обязательно вкладывайте деньги в фондовый рынок, будьте хозяевами своей страны!

Выводы

• Индекс – это простая и эффективная система управления капиталом.

• У индекса есть не только преимущества, но и недостатки.

• Критерии выбора индексного фонда достаточно просты.

• Продукты УК Арсагера будут востребованы, если мы сможем на длинных временных окнах работать лучше индекса.

• Мы не используем индексное инвестирование, потому что хотим избежать наличия в наших портфелях акций, владение которыми не обосновано с фундаментальной точки зрения.

Следующий материал курса «Школа»: 10.6. ПИФ + банковский вклад = любовь

10.6. ПИФ + банковский вклад = любовь (Курс «Школа») UPD

Преимущества депозитов всем хорошо известны. Но, к сожалению, у них есть и недостатки, основной из которых заключается в том, что, как правило, доходность по депозитам не превышает инфляцию. Поэтому для того чтобы защитить свои средства от инфляции, разумно сочетать депозит с другими вариантами вложения денег, например инвестициями в акции (в том числе через ПИФы). Но почему же в России у депозитов такая огромная популярность?

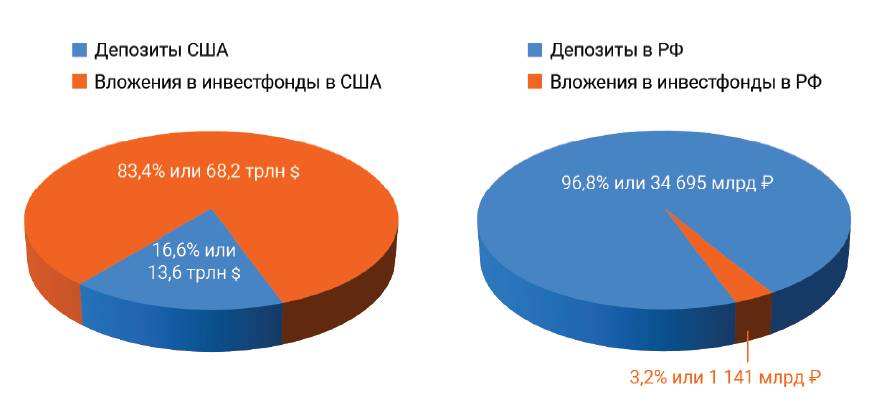

Соотношение вложений в инвестиционные фонды и депозиты в России и США, 2021 г.

Источники: ЦБ РФ, НЛУ, Investment Company Institute, federalreserve.gov

На наш взгляд, популярность депозитов обусловлена, с одной стороны, простотой и комфортом получения дохода, а с другой стороны, нежеланием людей разбираться в возможностях и специфике других инструментов сбережений. В школе не учат, как еще можно эффективно распоряжаться результатами своего труда. Большинство людей все сбережения хранят в банке, где их время от времени «подъедает» инфляция. Когда человек решает отнести деньги в банк, он держит в голове следующее:

• «Банк в любом случае вернет мне вклад»;

• «В банке деньги начнут работать, принося стабильный доход»;

• «Деньги, скорее всего, мне не понадобятся во время срока действия вклада, поэтому процентами я сильно не рискую».

Банковский вклад на 100% безопасен?

Банк может разориться и не вернуть ваш вклад. В случае отзыва лицензии у банка или его ликвидации деньги вам возвращает Агентство по страхованию вкладов (АСВ), и только в объеме, не превышающем 1,4 млн ₽ в одном банке.

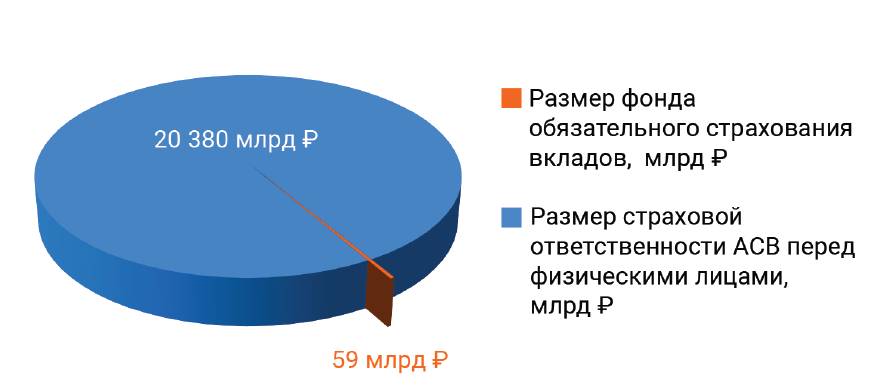

Объем страховой ответственности АСВ перед физическими лицами (по состоянию на начало 2021 года) составляет 20 380 млрд ₽ (если все банки объявят о банкротстве), а в фонде обязательного страхования вкладов – 59 млрд ₽. При этом размер обязательств по уже наступившим страховым случаям и повышению капитализации банков достигает 1 754 млрд ₽ и финансируется за счет взносов Российской Федерации.

Соотношение страховой ответственности АСВ к фонду обязательного страхования вкладов

Источник: Агентство по страхованию вкладов (http://www.asv.org.ru/)

Можно сказать, что система страхования вкладов сработает, если в спокойное время «упадут» несколько банков «средней руки».

Иная ситуация была возможна во время кризиса 2008 года. Тогда помогло государство за счет средств «Фонда национального благосостояния». Деньги активно вливались в банки для реструктуризации их долгов.

Пути санации могут быть разными, однако суть одна: государство спасало банковскую систему от «эффекта домино», хотя не обязано было помогать им. Без этой помощи цепная реакция могла привести к катастрофе. Если бы один из этих банков лишился возможности расплатиться по кредиту другого банка, то, скорее всего, за ним не смог бы расплатиться и следующий банк (его кредитор), потом еще один (кредитор кредитора) и так далее.

В итоге «слегло» бы огромное количество банков. Нет уверенности в том, что в такой ситуации система страхования вкладов смогла бы помочь. Мы должны сказать спасибо Правительству РФ, которое в 2008 году приняло это мудрое и ответственное решение.

Инфляция и депозиты

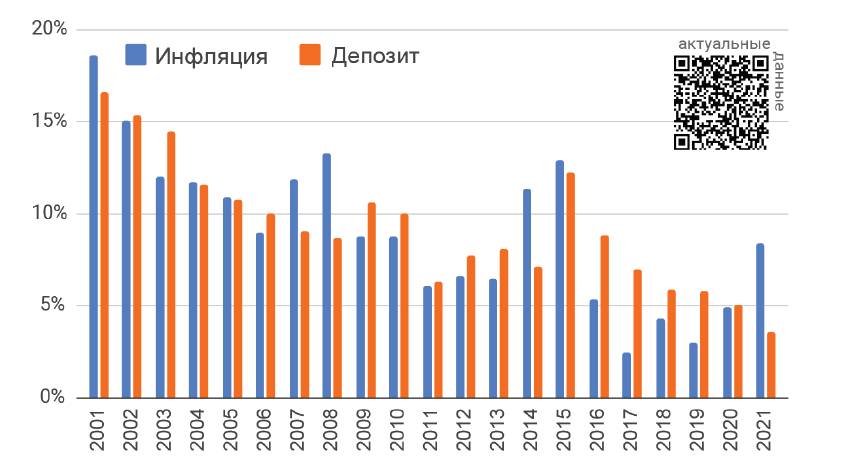

В 2009-2010 гг. банкам были нужны деньги, и они платили высокие проценты. В 2011 году средневзвешенная ставка по депозитам в рублях резко снизилась с 9,1% в начале года до 5,6% в конце. К началу 2014 года ставка по годовым депозитам была на уровне 6% годовых, но к концу года выросла до 13%. В течение 2015-2019 гг. доходность депозитов снижалась, при этом темпы инфляции снижались быстрее и, начиная с 2016 года до начала 2021 года, уровень ставок по вкладам превышал инфляцию. Однако во второй половине 2021 года произошел резкий всплеск инфляции по всему миру, включая Россию. В результате уровень инфляции по итогам 2021 года (8,4%) значительно превысил средний уровень процентных ставок (3,6%), действующих на начало года.

Инфляция и средневзвешенные ставки по депозитам в рублях (без учета вкладов «до востребования»), %

На диаграмме представлены данные о средневзвешенной процентной ставке по депозиту (срок вклада – 365 дней, без учетов вкладов «до востребования») в начале определенного года и уровень инфляции за этот год.

Наши расчеты показывают, что в долгосрочном периоде депозиты способны сохранять текущую покупательную способность, и хранить деньги на депозитах эффективнее, чем в наличной валюте. Деньги, размещенные на депозитах, банки используют для кредитования, и они работают в экономике.

Опыт состоятельных людей (mass affluent) показывает: банковские вклады не являются универсальным инструментом. Независимо от своего инвестиционного темперамента эти люди не готовы приносить свои деньги «в жертву» инфляции, поэтому в дополнение к депозитам они используют ПИФы или покупают акции самостоятельно. Статистика и здравый смысл подсказывают, что такие вложения в долгосрочной перспективе, как правило, обгоняют инфляцию и увеличивают благосостояние.

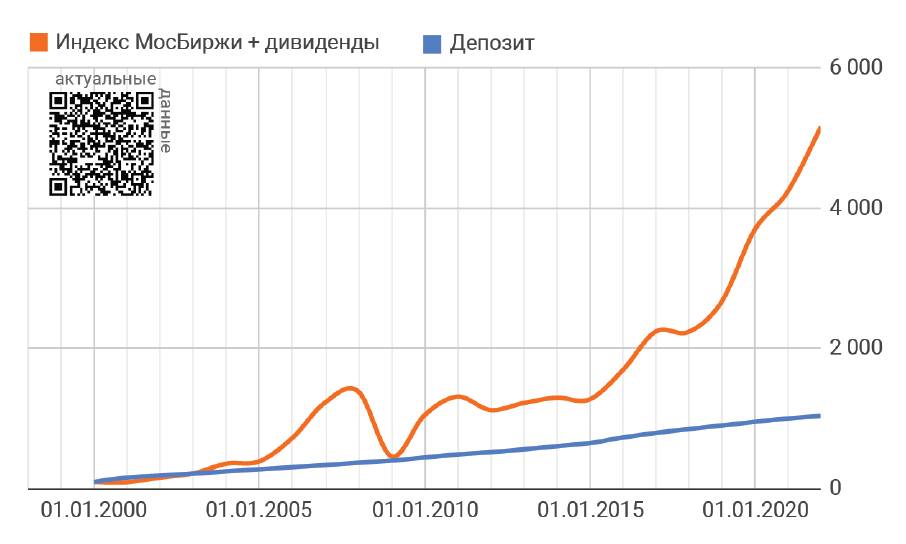

Если бы вы в начале 2000 года положили на депозит 100 ₽ и вложили 100 ₽ в российские акции (индекс МосБиржи), то в конце 2021 года депозит с ежегодной капитализацией процентов смог бы обеспечить 1 041 ₽ (процентная ставка в каждом году равна средневзвешенной процентной ставке по депозитам в начале года). Российские акции с учетом реинвестирования дивидендных выплат могли принести 5 164 ₽. Даже в 2008 году стоимость ваших вложений была бы 437 ₽ против 405 ₽ на депозитах.

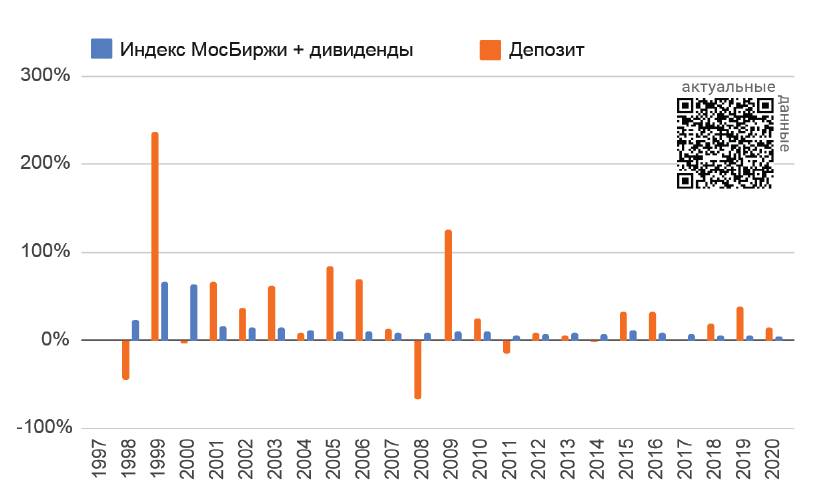

Сравнение доходностей депозитов и фондового рынка, %

Массовый потребитель готов «жертвовать» доходностью в пользу стабильности, поэтому депозиты столь популярны у населения. Стабильность депозита привлекает психологически: нет ежедневных изменений стоимости, как в ПИФах или акциях. Однако для рационального инвестора, который осуществляет регулярные инвестиции, высокая волатильность идет на пользу его благосостоянию.

Риск потери процентов по банковскому вкладу

Если деньги вам все же понадобятся во время действия договора вклада, то вы потеряете весь ваш процентный доход. Процентная ставка по вкладам «до востребования» – то, что останется у вас при досрочном расторжении вклада, обычно около 0,1%. Если деньги лежали в банке долго, то они уже подвергались «коррозии» в виде инфляции, а при лишении защиты в виде накопленных процентов их покупательная способность сократится еще больше.

Налогообложение

До 2021 года банковские депозиты имели льготный режим налогообложения по сравнению с ценными бумагами и ПИФами. Налог возникал только в случае, если процентная ставка по вкладу превышала ключевую ставку Банка России на 5%. Иначе говоря, практически все банковские вклады, размещенные на рыночных условиях, не имели налогообложения.

С 2021 года необлагаемый процентный доход по вкладам рассчитывается как произведение 1 млн ₽ и ключевой ставки Банка России, действующей на начало года. Например, в 2022 году необлагаемый процентный доход составляет 1 млн ₽ х 8,5% = 85 тыс. ₽. При этом процентные доходы по вкладам в разных банках суммируются по итогам года для целей налогообложения.

В то же время для ценных бумаг, обращающихся на бирже, а также для открытых и биржевых ПИФов с 2014 года предусмотрен инвестиционный налоговый вычет при уплате НДФЛ в случае приобретения и владения ценными бумагами в течение 3-х лет и более, что увеличивает привлекательность долгосрочного инвестирования в паи, акции и облигации. Предельный размер вычета установлен в размере суммы, равной произведению 3 млн ₽ на количество полных лет нахождения в собственности налогоплательщика проданных (погашенных) ценных бумаг. При самостоятельном владении акциями и облигациями для получения этой налоговой льготы владелец не должен продавать эти активы в течение 3-х лет. Следует помнить, что налоговый вычет не освобождает от уплаты налога на процентные доходы по облигациям и дивиденды по акциям. При владении паями открытых фондов (или паями, обращающимися на бирже), чтобы получить налоговую льготу, также необходимо владеть ими более 3-х лет. При этом в рамках фонда, паями которого владеет пайщик, процентные доходы и дивиденды не облагаются налогом, а сделки с акциями и облигациями могут проводиться в обычном порядке (когда это целесообразно с экономической точки зрения) и также не облагаются налогом.

Таким образом, для большинства российских инвесторов будет разумно сочетать вложения в депозиты и паевые инвестиционные фонды. При этом депозиты целесообразно использовать для временного горизонта до 3-х лет, на сумму, не превышающую 1-1,5 млн ₽, а паевые инвестиционные фонды (включая облигационные) для более долгосрочных вложений. При этом паи, которыми инвестор уже провладел более 3-х лет, могут также рассматриваться им как ликвидный актив с более выгодным режимом налогообложения, чем банковский вклад. Например, у инвестора с капиталом 10 млн ₽ и структурой активов 50:50 для долговых и долевых инструментов может быть вложено 5 млн ₽ в фонды акций, 3,8 млн ₽ в фонды облигаций и 1,2 млн ₽ в депозиты. При этом пусть из суммы 3,8 млн ₽, которые размещены в фондах облигаций, вложения на сумму 3 млн ₽ имеют срок владения более 3-х лет. С точки зрения налогообложения и сохранения накопленного процентного дохода для такого инвестора эти вложения в фонды облигаций на сумму 3 млн ₽ могут рассматриваться как более комфортный актив для текущего потребления, чем вложения в депозиты.

Выводы

Мы не призываем отказываться от банковских вкладов и нести все деньги в ПИФы и акции. Разумно сочетать эти варианты в комфортном для себя соотношении, как это делают состоятельные люди в развитых странах.

В отношении депозита каждому надо помнить следующее.

• Банк может разориться и не вернуть ваш вклад. Это всего лишь обязательство юридического лица возвратить деньги и проценты.

• Ставка по депозиту, скорее всего, будет близка к уровню инфляции в долгосрочной перспективе.

• Если заберете деньги досрочно, то, скорее всего, вы потеряете большую часть процентов по вкладу.

• Для вкладов объемом более 1-1,5 млн ₽ может возникать налог на процентный доход, который уменьшает итоговую доходность.

Если вы ориентированы на долгосрочное увеличение благосостояния, то рациональнее использовать акции (непосредственно или покупая ПИФы акций). Оптимальное соотношение вложений в акции и депозиты зависит от вашего возраста, стабильности доходов, текущей структуры вложений и инвестиционных целей. Зарубежные исследования показывают: пересматривать структуру своих сбережений в пользу консервативных инструментов следует лишь по мере приближения к пенсионному возрасту. В молодости, когда период, на который вы готовы инвестировать средства, достаточно велик, вы можете принять риски, которые сопровождают инвестиции в ценные бумаги. В любом случае, мы рекомендуем держать на депозите не менее половины ваших годовых расходов.

Для налогового планирования необходимо разумно сочетать вложения в депозиты и в паевые инвестиционные фонды.

Следующий материал курса «Школа»: 10.8. Инструменты сбережений

10.7. Что такое надежность инвестиционного продукта? (Курс «Университет»)

Основные варианты активов, доступные для вложения денег большинству людей, – это банковский депозит и акции. Сравнивать надежность депозитов и акций бессмысленно. Критерии для оценки надежности одних неприменимы к другим.

Акция и депозит – это как «инь» и «ян». Депозит – это стабильность, предсказуемость, определенность со сроком вложения и в большинстве случаев доходность ниже инфляции. Акции – это очень «капризный» вид вложений, сочетающий непредсказуемость колебаний стоимости, неопределенность по времени вложений, риски банкротства отдельных компаний и (!) статистически доказанную максимальную доходность в долгосрочной перспективе.

Задача человека ─ грамотно сочетать эти активы, а не выбирать что-то одно. Их соотношение зависит от ряда факторов: возраста, стабильности доходов, целей и сроков вложений. Мы помогаем всем заинтересованным лицам определиться с этим сочетанием.

Когда соотношение акций и депозитов выбрано, надо определиться со способом инвестирования. С банковским депозитом все просто: обычно люди самостоятельно выбирают банк и параметры депозита (некомфортный фактор – это потери в случае досрочного прекращения).

Инвестировать в акции можно самостоятельно и с помощью ПИФа. У каждого способа есть свои плюсы и минусы.

Если вы выбрали ПИФ как способ инвестирования в акции, то надежность будут определять два фактора:

• качество инвестиционных решений (выбор конкретных акций);

• надежность инфраструктуры, обслуживающей операции ПИФа.

Качество инвестиционных решений

Управляющая компания – это наемный интеллект, и вам необходимо выяснить, насколько эффективно он работает. Некоторые компании не дают полного описания своего подхода к выбору акций. Зачастую это общие фразы и утверждения: «управление – это особое искусство», «у нас работают высокие профессионалы» и т. д.

Лучший дружеский совет, который можно дать нашим читателям: если компания не может объяснить свои подходы и принципы, не приводит обоснований своих инвестиционных решений, не проводит анализ своих ошибок и не рассказывает о том, что делает для повышения качества работы, то лучше выбрать индексный фонд и не зависеть от управляющего.

На сегодняшний день только индексные фонды можно действительно считать инвестиционным продуктом, который отвечает трем главным критериям:

• есть информация о результатах инвестирования в прошлом;

• есть информация о текущем составе активов;

• есть четкое понимание того, как будет действовать управляющий этого фонда в будущем.

Последнее условие является самым главным, так как во всех остальных (не индексных) фондах клиент, как правило, не знает, как будет действовать управляющий фондом. А статистика такого управления показывает, что на длительных временных интервалах (5 лет и более) 80% участников рынка показывают результат хуже индексных фондов. Именно поэтому в развитых странах индексные фонды являются наиболее популярными инвестиционными продуктами. Подробнее об индексных фондах и о том, как их выбирать, читайте в материале «Индексный фонд. Выбор и смысл».

В остальных случаях пайщику остается только ВЕРИТЬ в управляющего, который показал ранее хороший результат, а также внимательно следить за тем, не уволился ли он, не заболел ли, все ли в порядке у него с личной жизнью, не случилось ли чего с его «даром» управления.

Покупая телефон или автомобиль известного бренда, нужно ли вам знать лично их разработчиков или менеджмент? Нет. Люди убедились в надежности технологий этих и многих других компаний.

Если клиент не знает технологий управляющей компании, надо обладать известным мужеством, чтобы доверить ей управление (даже если он лично знаком с сотрудниками и/или менеджментом).

Такая ситуация некомфортна для пайщика. Для компании она также некомфортна, так как бизнес находится в сильной зависимости от конкретных сотрудников, а находиться в зависимости никто не любит. Но у менеджмента порой не хватает квалификации для того, чтобы правильно выстроить процессы и технологии управления, структурировать задачи и обеспечить заменяемость персонала. Со стороны сотрудников, отвечающих за управление активами, такие идеи менеджмента, как правило, тоже не находят горячей поддержки (а порой просто саботируются): кому хочется перестать быть незаменимым?

Надежность инфраструктуры ПИФа

Законодательство о ПИФах надежно защищает инвесторов. Однако всегда можно придумать ситуацию, когда любая защита будет «взломана». Законодательство не может исключить злоупотребления, но должно сделать их экономически нецелесообразными и обеспечить их выявление на ранних стадиях.

Мы рассказывали о злоупотреблениях при доверительном управлении и способах защиты от них. Здесь мы рассмотрим принципиальные механизмы обеспечения сохранности имущества в ПИФе.

Во-первых, имущество ПИФа хранится отдельно от имущества самой управляющей компании (УК) и других ПИФов, на отдельных счетах и отдельных балансах.

Во-вторых, за сохранность имущества ПИФа отвечает независимая организация – специализированный депозитарий. Поэтому один из ключевых параметров, который должен проверить пайщик, – выяснить, какая организация является специализированным депозитарием ПИФа.

Почему это так важно? Законодательство устанавливает специальные правила проведения операций с имуществом ПИФа. В частности, деньги, которые пайщик вносит в ПИФ, могут быть направлены только на покупку активов, предусмотренных инвестиционной декларацией ПИФа. При погашении паев деньги могут быть отправлены только на счет пайщика. Специализированный депозитарий обладает правом «третьей подписи». Это значит, что без его проверки и одобрения не проводится ни одна транзакция. Кроме того, специализированный депозитарий следит за правильностью расчета стоимости пая и корректностью операций, связанных с выдачей, погашением и обменом паев.

Специализированный депозитарий несет ответственность своим имуществом и лицензией совместно с управляющей компанией, а в случае банкротства УК или отзыва у нее лицензии именно специализированный депозитарий будет отвечать за организационные мероприятия, связанные с дальнейшей деятельностью фонда. Фактически это сторож и хранитель имущества, потому так важно, чтобы он имел отличную репутацию и не зависел от УК (не был аффилирован).

Пайщику также надлежит выяснить, какие брокер, банк и регистратор обслуживают ПИФ.

Банк, пусть и на короткое время (до перечисления на брокерский счет на бирже), получает деньги пайщика. То же самое можно сказать про брокера, который получает доступ к деньгам паевого фонда до момента приобретения активов.

Регистратор ведет учет движений и остатков по лицевым счетам пайщиков и обеспечивает независимую от УК возможность для проведения операций с паями. То есть пайщик всегда может получить в независимой организации информацию о состоянии и движении по своему счету.

Выводы

• Бессмысленно сравнивать надежность акций и депозитов и выбирать между ними – надо сочетать оба вида вложения. Преимущества депозита в стабильности, акций – в долгосрочной доходности.

• Успешность вложений в ПИФ (помимо состава активов) зависит от качества инвестиционных решений (не ленитесь разобраться в этом) и надежности инфраструктуры, обслуживающей операции ПИФа (специализированный депозитарий должен иметь первоклассную репутацию и быть независимым от УК).