Полная версия:

Теоретические основы инвестиций в акции, облигации и стандартные опционы

Таким образом, два рискованных актива и порождают достижимое множество портфелей, которое в графической интерпретации располагается на дуге гиперболы , где точка является вершиной гиперболы.

Достижимое множество портфелей, содержащих три рискованных актива. Предположим, что портфель содержит три рискованных актива , и . По аналогии с соотношениями (1.15) и (1.16) получаем

где , и – относительные объёмы инвестирования в активы , и соответственно; , и – МО доходностей активов , и соответственно; , и – СКО доходностей активов , и соответственно; , и – коэффициенты корреляции между доходностями активов и , и , и соответственно.

На конкретном примере рассмотрим особенности построения достижимого множества портфелей, которые содержат три актива , и с коррелированными доходностями и параметрами, приведенными в табл. 1.2.

Таблица 1.2

Параметры активов , и

Активы

Параметры

активов

А1

А2

А3

15

10

5

0,14

0,13

0,12

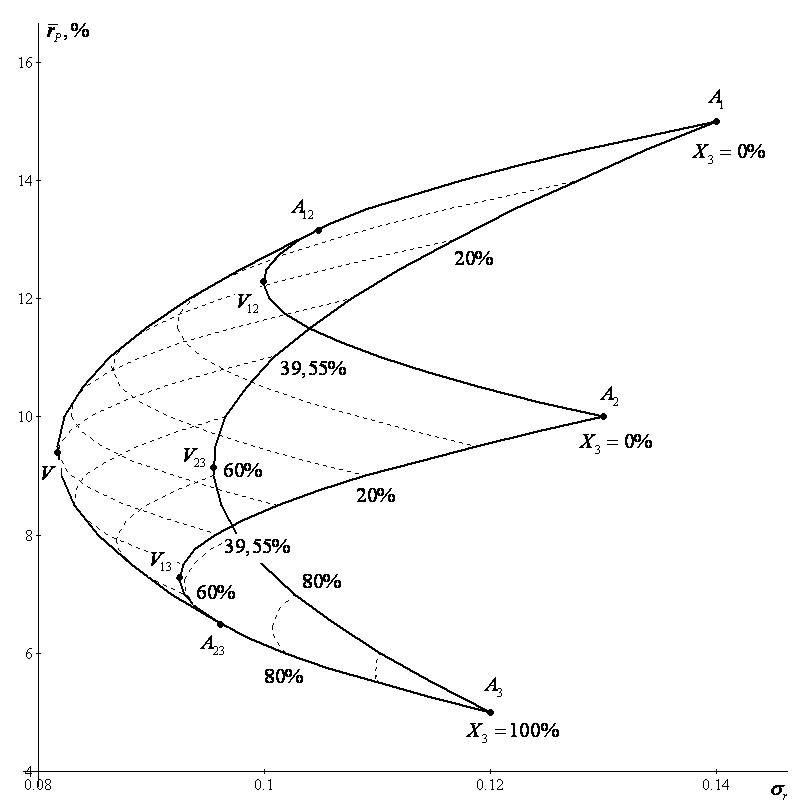

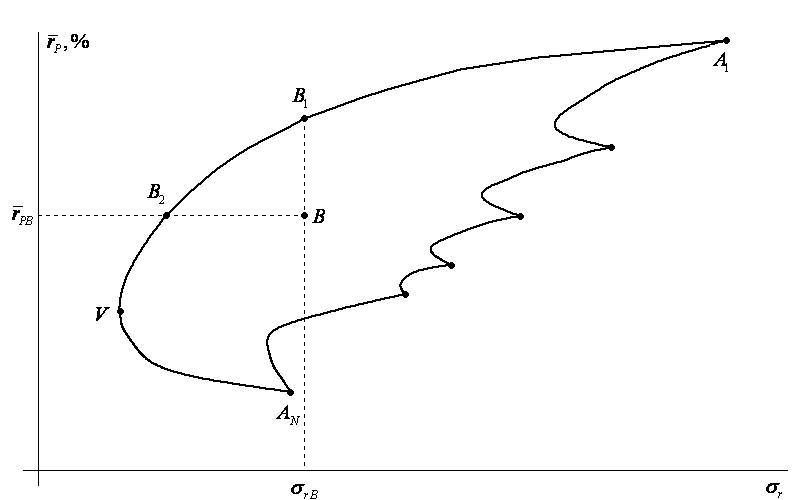

На рис. 1.4 представлено достижимое множество портфелей для всех возможных сочетаний относительных объёмов инвестирования , и в каждый актив , и . Для наглядности внутренняя область достижимого множества заполнена кривыми, которые построены при фиксированных значениях .

Рис. 1.4. Достижимое множество портфелей , которые содержат три актива , и

Анализ рис.1.4 показывает, что внешняя граница и внутренняя область достижимого множества формируется бесконечным множеством дуг гипербол, сплошь заполняющих фигуру . Закономерности заполнения данной фигуры дугами гипербол, которые показаны пунктирными линиями, наглядно демонстрируется на рис. 1.4.

Внутренняя область достижимого множества содержит точки пересечения дуг гипербол. Это означает, что портфели с одинаковыми значениями МО доходности и СКО доходности могут быть сформированы несколькими вариантами объёмов инвестирования , и .

Внешняя граница достижимого множества по форме напоминает зонт [1] и состоит из пилообразной части и выпуклой части .

Пилообразная часть внешней границы достижимого множества формируется точками (портфелями, содержащими только один актив) , и , а также дугами гипербол с вершинами , и , попарно соединяющими эти точки (портфелями, содержащими только два актива):

дугой , которая формируется при ;

дугой , которая формируется при ;

дугой , которая формируется при .

Характерной особенностью выпуклой части достижимого множества является наличие вершины (, ). Портфель, соответствующий точке , обладает минимальным значением СКО доходности из всего достижимого множества, что достигается при объёмах инвестирования в активы , , .

Следует отметить, что СКО доходности портфеля заметно отличается в меньшую сторону от СКО доходностей исходных активов , и . То есть доходность портфеля является наиболее устойчивой из всего допустимого множества портфелей (в [1] портфель называют наименее рискованным, так как СКО доходности ассоциируется с риском).

Координаты вершины выпуклой части достижимого множества и соответствующие объёмы инвестирования в активы , и можно определить не только численными методами, но методом выделения экстремума функции с использованием частных производных.

Учитывая, что преобразуем выражение для дисперсии доходности портфеля к виду

Для определения минимального значения СКО доходности портфеля, содержащего три актива, решим систему уравнений

В результате получаем соотношения для расчёта объёмов инвестирования в активы , и , при которых достигается минимум СКО доходности портфеля

где

Рассмотренный подход позволяет определить координаты и вершины достижимого множества , которая соответствует портфелю с минимальным значением СКО доходности.

Аналогичный подход может быть использован для расчёта объёмов инвестирования в активы , и , при которых достигается минимум СКО доходности портфеля для заданного значения МО доходности портфеля . Другими словами, представляется возможным вывести соотношения для расчёта границы выпуклой части достижимого множества.

Учитывая, что и , получаем

Такое представление объёмов инвестирования и позволяет преобразовать выражение для дисперсии доходности портфеля как функцию объёма инвестирования

Для определения минимального значения СКО доходности портфеля при заданном значении МО доходности портфеля необходимо решить уравнение

В результате получаем соотношения для расчёта объёмов инвестирования в активы , и

где:

Анализ полученных соотношений показывает, во–первых, объёмы инвестирования , и прямо пропорциональны МО доходности портфеля , следовательно, граница выпуклой части достижимого множества является гиперболой. Во–вторых, условия , и ограничивают данную гиперболу. Координаты точек и , которые ограничивают гиперболу, могут быть определены из условий , , На рис. 1.4 такими точками являются , , и , , , которые соответствуют портфелям с двумя активами. В–третьих, граница выпуклой части достижимого множества формируется:

на участке – дугой гиперболы , т.е. двумя активами и ;

на участке – дугой гиперболы , т.е. тремя активами , и ;

на участке – дугой гиперболы , т.е. двумя активами и .

Таким образом, три рискованных актива , и порождают достижимое множество портфелей, которое в графической интерпретации располагается на плоскости в виде сложной фигуры , где точка является вершиной достижимого множества. Граница достижимого множества формируется дугами трёх гипербол.

Достижимое множество портфелей, содержащих рискованных активов. Как следует из предыдущего примера, из–за громоздких формул уже при для определения достижимого множества целесообразно использовать исключительно численные методы.

На конкретном примере рассмотрим особенности достижимого множества портфелей, которые содержат десять активов () с коррелированными доходностями и параметрами, приведенными в табл. 1.3.

Таблица 1.3

Параметры активов

Активы

Параметры

активов

А1

А2

А3

А4

А5

А6

А7

А8

А9

А10

13,0

12,0

11,0

10,0

9,0

8,0

7,0

6,0

5,0

4,0

0,400

0,378

0,356

0,333

0,311

0,289

0,267

0,244

0,222

0,200

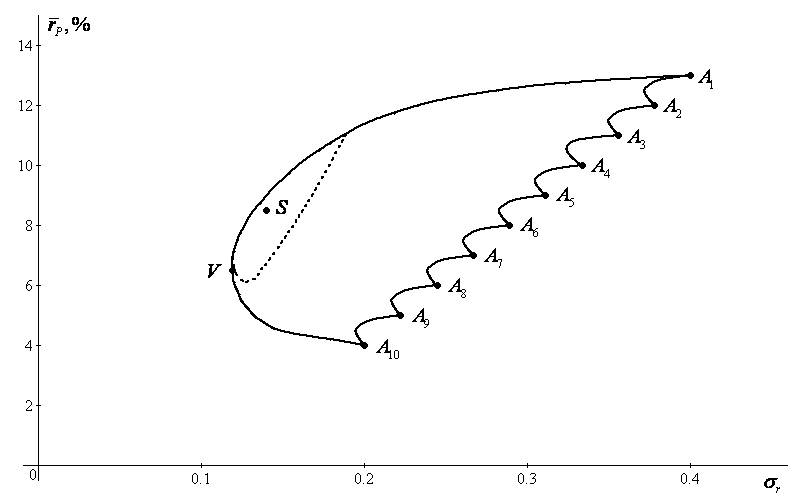

На рис. 1.5 представлено достижимое множество портфелей для всех возможных сочетаний относительных объёмов инвестирования в каждый актив. Сравнительный анализ рис. 1.4 и 1.5 показывает, что при и особенности построения, характер заполнения внутренней области и форма внешних границ достижимых множеств качественно идентичны.

Рис. 1.5. Достижимое множество портфелей , которые содержат десять активов

Следует отметить, что, во–первых, портфель, соответствующий точке , обладает минимальным значением СКО доходности из всего достижимого множества. Во–вторых, некоторые инвесторы отдают предпочтение портфелям с равномерным распределением объёмов инвестирования в каждый актив . На достижимом множестве рис. 1.5 такой вариант портфеля (т.е. при ) соответствует точке (, ). В–третьих, как правило, для снижения рисков инвестор ограничивает максимальный объём инвестирования в i–ый тип актива. Например, ограничение максимального объёма инвестирования в каждый актив до 20% приводит к сжатию достижимого множества, как это показано на рис. 1.5 в виде выделенной пунктирной линией внутренней области достижимого множества . Данная область окружает точку , которая соответствует портфелю с равномерным распределением объёмов инвестирования.

Таким образом, при рискованные активы порождают достижимое множество портфелей, которое по своим основным качественным характеристикам идентично достижимому множеству портфеля, содержащего три актива.

Достижимое множество портфелей, содержащих безрисковый и рискованных активов. Представим совокупность из рискованных активов как актив с параметрами

Учитывая соотношения (1.12), (1.13), (1.20) и (1.21), получаем

здесь .

То есть комбинацию безрискового актива с совокупностью рискованных активов с объёмами инвестирования можно представить как комбинацию безрискового актива с одним рискованным активом . Для такой комбинации активов достижимое множество портфелей находится на отрезке прямой, соединяющей точки и .

Анализ полученных соотношений показывает, что относительный объём инвестирования в i–ый рискованный актив портфеля составляет , но доли рискованных активов по стоимости актива остаются неизменными.

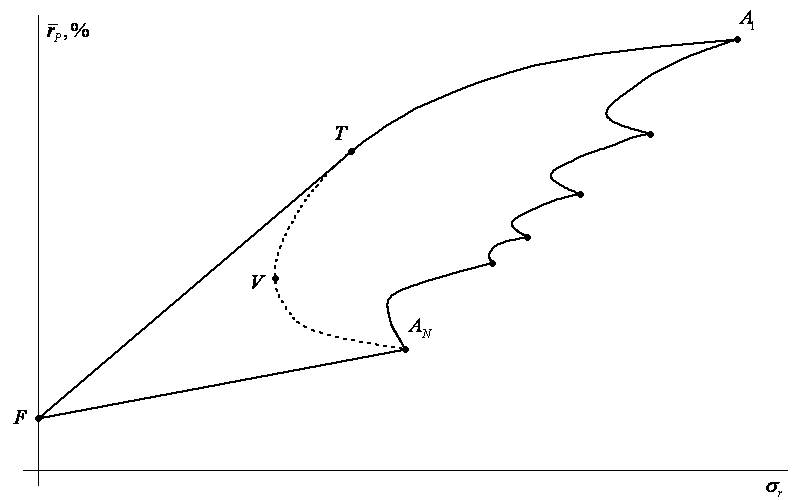

На рис. 1.6 представлено достижимое множество портфелей , которые содержат комбинацию безрискового актива и совокупность рискованных активов .

Рис. 1.6. Достижимое множество портфелей, содержащих безрисковый актив и совокупность рискованных активов

Анализ рис. 1.6 показывает, что, во–первых, участок границы достижимого множества является частью границы достижимого множества . Во–вторых, две границы достижимого множества и являются отрезками прямых, исходящих из точки, соответствующей безрисковому активу . Нижний отрезок прямой представляет портфели, являющиеся комбинациями актива и рискованного актива с наименьшим уровнем МО доходности . Отрезок прямой представляет комбинацию безрискового актива и портфеля . Эта прямая в точке является касательной к дуге гиперболы. Портфель называют «касательным портфелем» [1].

Таким образом, комбинация безрискового актива и совокупности рискованных активов порождают достижимое множество портфелей, которое в графической интерпретации включает, во–первых, достижимое множество портфелей рискованных активов и, во–вторых, часть плоскости между двумя отрезками прямых, исходящих из точки и ограниченных касательным портфелем и рискованным активом с наименьшим МО доходности .

Достижимое множество портфелей, содержащих рискованные активы и активы с фиксированной доходностью. Хорошо диверсифицированный портфель может содержать не только рискованные активы, но активы с фиксированной доходностью, к которым относятся банковские депозиты, привилегированные акции, облигации, в том числе и безрисковый актив. Так называемый «рыночный портфель» [1] содержит всю номенклатуру ценных бумаг, обращающихся на рынке.

Среднеквадратическое отклонение доходности активов с фиксированной доходностью равно нулю. Поэтому такие активы подобны безрисковому активу. Предположим, что из всей совокупности активов с фиксированной доходностью актив обладает максимальной доходностью, а безрисковый актив – минимальной.

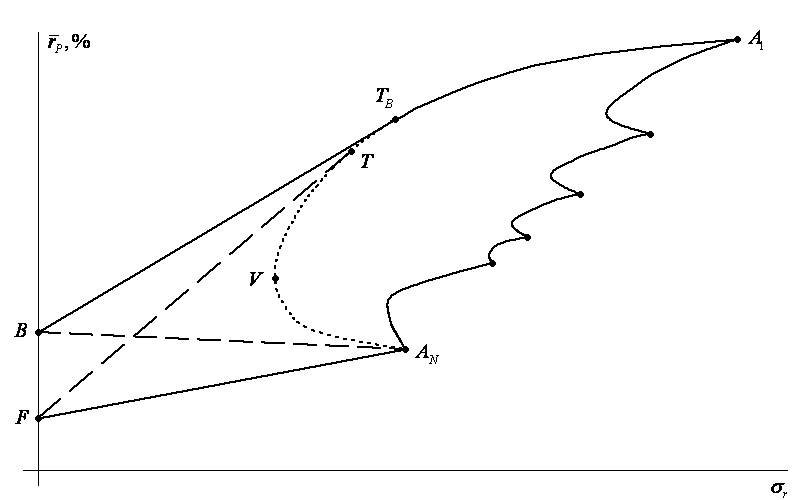

На рис. 1.7 представлено достижимое множество портфелей , которые содержат комбинацию активов с фиксированной доходностью и совокупность рискованных активов .

Рис. 1.7. Достижимое множество портфелей, содержащих активы с фиксированной доходностью и совокупность рискованных активов

Анализ рис. 1.7 показывает, что прямолинейный участок верхней границы достижимого множества формируется активом и касательным портфелем . Прямолинейный участок нижней границы достижимого множества формируется безрисковым активом и активом . Все остальные возможные портфели находятся внутри достижимого множества . Следует отметить, что касательный портфель , который занимает особое место в портфельной теории, располагается не на границе достижимого множества , а в его внутренней области.

1.6. Эффективное множество портфелей

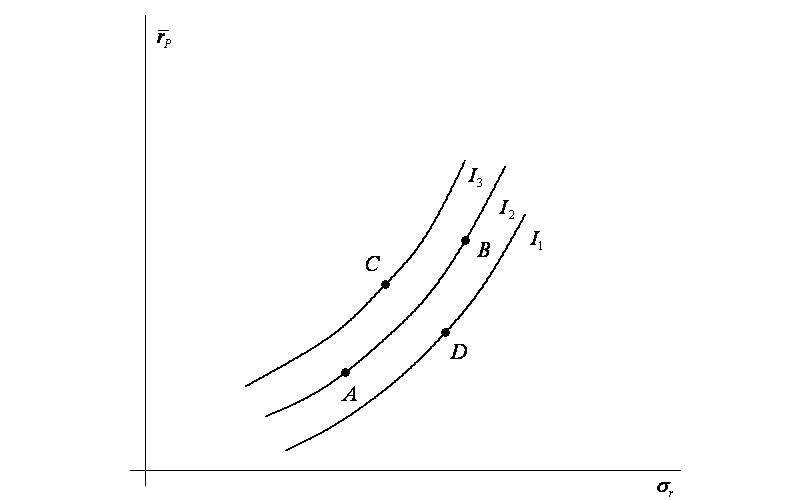

Границу достижимого множества на рис. 1.4 и 1.5 называют «эффективным множеством портфелей» [1]. Эффективным множеством портфелей, содержащих комбинацию безрискового актива и совокупность рискованных активов, является граница (рис. 1.6). На рис. 1.7 эффективным множеством портфелей является граница .

Портфель считается эффективным, если никакой другой портфель из достижимого множества не обеспечивает более высокое значение МО доходности при фиксированном уровне СКО доходности или имеет минимальный уровень СКО доходности из совокупности портфелей с одинаковым МО доходности [1]. Данное положение иллюстрируется рис. 1.8.

Рис. 1.8. Достижимое и эффективное множества портфелей

На рис. 1.8 представлено достижимое множество портфелей , во внутренней области которого расположен портфель с МО доходности и СКО доходности .

Очевидно, что совокупность портфелей из достижимого множества с равными СКО доходности равноценны по устойчивости доходности. Но портфель из данной совокупности, расположенный на границе достижимого множества , обладает наибольшим МО доходности и по этой причине является для инвестора наиболее привлекательным.

Совокупность портфелей из достижимого множества с равными МО доходностей равноценны по уровню МО доходности. Но портфель из данной совокупности, расположенный на границе достижимого множества , имеет минимальное значение СКО доходности, т.е. обладает наибольшей устойчивостью доходности и по этой причине является для инвестора наиболее привлекательным.

По этим причинам портфель , находящийся во внутренней области достижимого множества, по отношению к портфелям и неэффективен, поскольку инвестор без дополнительных затрат, исключительно путём целенаправленного распределения финансовых ресурсов может добиться более высокого МО доходности инвестиций или более высокой устойчивости доходности.

Таким образом, именно из эффективного множества инвестор будет выбирать оптимальный для себя портфель. Все остальные портфели из достижимого множества являются неэффективными, не представляющими интереса для инвестора [1].

1.7. Кривые безразличия

Эффективное множество портфелей сужает поле поиска оптимального портфеля, но все–таки не позволяет принять однозначное решение. В конце концов, инвестор должен выбрать единственный, наилучший с его точки зрения портфель.

Выбор того или иного портфеля из эффективного множества зависит от индивидуальных особенностей инвестора, в частности от степени избегания риска. В [1, с.176] предложена следующая классификация инвесторов по степени избегания риска:

Инвестор с высокой степенью избегания риска (осторожный инвестор) стремится в максимальной степени снизить инвестиционный риск независимо от имеющейся возможности получить высокий доход. Такой инвестор вероятнее всего отдаст предпочтение портфелю с наибольшей устойчивостью доходности (т.е. портфелю на рис. 1.5 с наименьшим СКО доходности). Инвестор, абсолютно не расположенный к риску, предпочтёт инвестирование исключительно в безрисковые активы.

Инвестор с низкой степенью избегания риска (агрессивный инвестор, спекулянт) принимает на себя инвестиционный риск в надежде на относительно высокий доход портфеля в будущем. Такой инвестор склонен отдать предпочтение портфелю с максимальным МО доходности, несмотря на высокую вероятность риска отрицательной доходности и высокую неустойчивость доходности (для такого инвестора портфель на рис. 1.5 является наиболее предпочтительным). Для достижения максимальной доходности актива спекулянт стремится использовать колебания курса актива с целью приобретения его по минимальной цене и продажи по максимальной цене.

Инвестор со средней степенью избегания риска (рациональный инвестор) не примет на себя неоправданно высокий инвестиционный риск портфеля и отвергнет портфель (рис. 1.5) из–за сравнительно низкого МО доходности. Такой инвестор выберет портфель из эффективного множества с учётом приемлемого баланса между риском и МО доходности портфеля.

Очевидно, что задача выбора портфеля из эффективного множества осторожным и агрессивным инвесторами не представляет собой серьёзных затруднений. Рациональный же инвестор должен обладать инструментом принятия обоснованного решения.

В [1] описан метод выбора оптимального портфеля с использованием так называемых кривых безразличия, которые отражают отношение инвестора к доходности и её устойчивости. Инвестору предлагают набор значений МО доходностей и СКО доходностей абстрактных вариантов портфелей. Из предложенных вариантов инвестор интуитивно выбирает равноценную на его взгляд совокупность портфелей. На основании полученной совокупности равноценных портфелей на графике строятся кривые безразличия (рис. 1.9).

Рис. 1.9. Графики кривых безразличия инвестора

На основе логических умозаключений в [1] сформулированы свойства кривых безразличия как совокупности взаимосвязанных постулатов (рис. 1.9):

все портфели, лежащие на одной кривой безразличия, для инвестора являются равноценными (например, портфели и на кривой равноценны);

кривые безразличия не могут пересекаться;

наклон кривой безразличия зависит от степени избегания риска инвестора, и по этой причине различные инвесторы имеют и различные графики кривых безразличия;

любой портфель на кривой, расположенной выше и левее, для инвестора более привлекателен, чем любой портфель на кривой, расположенной ниже и правее (например, портфель более привлекателен для инвестора, чем портфель , а портфель более привлекателен, чем портфель);

как бы ни были расположены на графике две кривые безразличия, всегда существует возможность построить третью кривую, лежащую между двумя кривыми (например, по кривым и можно построить кривую );

если на графике построена одна кривая безразличия, то относительно её выше или ниже может быть построена другая кривая безразличия (например, по кривой можно построить кривые и );

инвестор имеет бесконечное множество непересекающихся кривых безразличия.

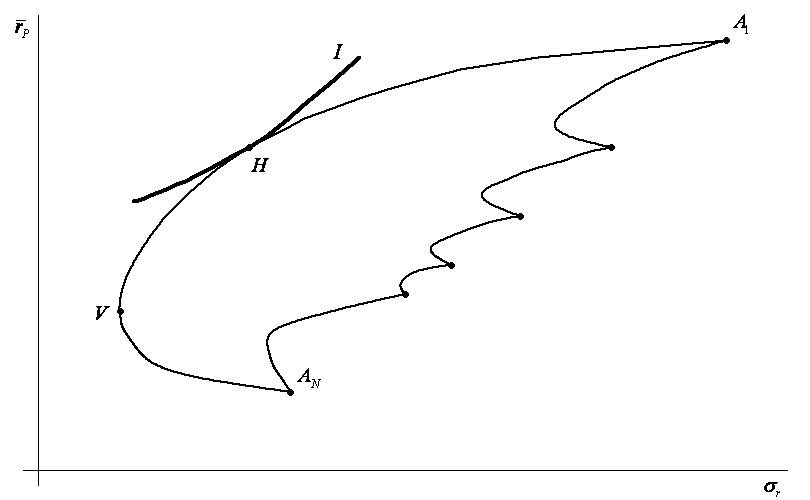

Для выбора оптимального портфеля необходимо изобразить кривую безразличия на одном графике с эффективным множеством (например, изображенном на рис. 1.5). Путём перемещения кривой безразличия левее и выше остальных находим такую кривую , которая имеет единственную точку соприкосновения с эффективным множеством (рис. 1.10).

Рис. 1.10. Выбор оптимального портфеля из эффективного множества с использованием кривой безразличия

Исходя из принятых постулатов, оптимальным считается портфель, соответствующий точке касания кривой безразличия с эффективным множеством. Как следует из рис. 1.10, для инвестора таким является портфель .

На интуитивном уровне использование кривых безразличия для выделения оптимального портфеля из эффективного множества представляется вполне рациональным приёмом. Однако детальный анализ принятых постулатов позволяет выявить по крайней мере два аспекта, которые не нашли своего рационального толкования в портфельной теории.

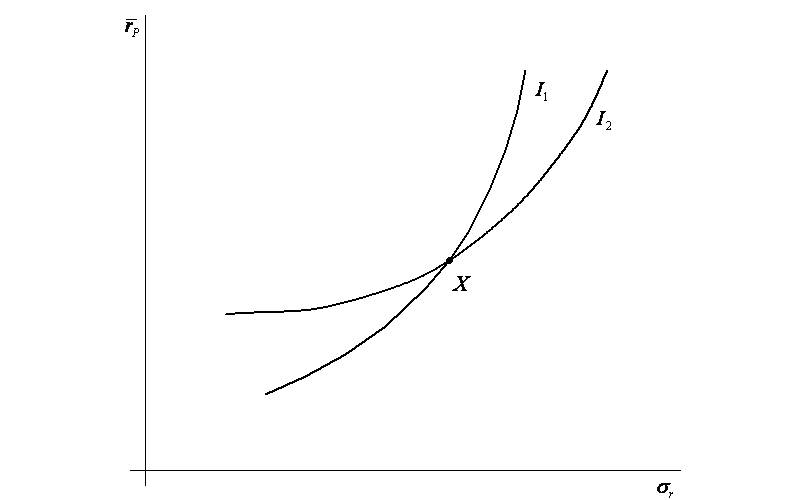

Во–первых, совокупность взаимосвязанных постулатов должна отвечать требованию непротиворечивости. Проанализируем непротиворечивость рассмотренных выше свойств кривых безразличия на примере постулата «кривые безразличия не могут пересекаться» с использованием логических построений, изложенных в портфельной теории [1, с. 172].

Предположим, что две кривые безразличия и в действительности пересекаются, как это показано на рис. 1.11).

Рис. 1.11. Пересекающиеся кривые безразличия

В точке пересечения кривых портфель является общим. Исходя из постулата равноценности, все портфели на кривой безразличия являются равноценными портфелю . По этой же причине все портфели на кривой безразличия также являются равноценными портфелю . Так как и тот и другой «инвестор имеет бесконечное множество непересекающихся кривых безразличия», которые имеют общие точки пересечения, соответствующие равноценному портфелю , то можно сформулировать вывод о равноценности всей возможной совокупности портфелей независимо от их МО доходностей и СКО доходностей . Данный вывод противоречит здравому смыслу, поэтому логично принять постулат о невозможности пересечения кривых безразличия.

Однако этот вывод вступает в противоречие с другим постулатом: «наклон кривой безразличия зависит от степени избегания риска инвестора, и по этой причине различные инвесторы имеют и различные графики кривых безразличия». Действительно, кривые безразличия и на рис. 1.11 характеризуют разных инвесторов и принципиально не могут не пересекаться.

Таким образом, свойства кривых безразличия, сформулированные на основе логических умозаключений, не отвечают требованию непротиворечивости.

Во–вторых, необходимо обратить внимание и на специфику выбора инвестором равноценной совокупности портфелей. Поскольку кривые безразличия определяются интуитивным методом, то, в конечном счёте, и оптимальный портфель также определяется на интуитивной основе.

Выбор оптимального портфеля с использованием кривых безразличия предполагает наличие способности у инвестора сравнивать инвестиционные качества любой пары портфелей. Если эта гипотеза (или постулат) верна, то в качестве альтернативного можно было бы использовать прямой метод: изначально предложить инвестору конкретные портфели (а не абстрактные) из эффективного множества (рис. 1.10) и осуществить выбор «оптимального» портфеля на интуитивной основе без применения кривых безразличия. Ни в первом, ни во втором случае об объективности выбора такого «оптимального» портфеля не может быть и речи. Кроме того, и оптимальность интуитивно выбранного портфеля не очевидна. Отмеченная специфика понятия «оптимальный портфель» в портфельной теории не обсуждается.

Следовательно, кривые безразличия не могут использоваться в качестве инструмента по выявлению оптимального портфеля.

1.8. Влияние заёмных денежных средств на параметры достижимого множества портфелей

Выше рассмотрены допустимые множества портфелей активов, которые инвестор может приобрести исключительно за собственные средства. В общем случае инвестор может использовать не только собственные, но и заёмные денежные средства (кредит). При этом инвестор через заранее оговоренный промежуток времени обязан вернуть тело кредита и выплатить кредитору некоторый процент за предоставленную услугу.

На фондовом рынке получили распространение продажи ценных бумаг «без покрытия» (или «короткие продажи»). Такие сделки осуществляются путём займа ценных бумаг с целью их продажи, а затем погашения займа такими же ценными бумагами, приобретёнными в последующей сделке. Заём в этом случае связан с ценными бумагами, а не денежными средствами. Однако займы денежных средств или ценных бумаг по сути своей являются идентичными операциями.

Рассмотрим следующий пример. Допустим, инвестор уверен, что актив, стоимость которого в данный момент времени составляет 100 долл., через год будет стоить 125 долл. Если инвестор вложит 100 долл. собственных денежных средств, то доходность инвестиции будет равна

Если же инвестор дополнительно вложит 100 долл. заёмных денежных средств, стоимость которых равна 10% годовых, то доходность инвестиции будет составлять

Таким образом, в данном примере заёмные средства обеспечивают повышение доходности инвестиции с 25 до 40%, т.е. кредит позволяет инвестору использовать так называемый «финансовый рычаг» (финансовый леверидж). Увеличивая долю заёмных средств или уменьшая долю собственных средств, теоретически возможно неограниченно поднять доходность инвестиции.

Особую привлекательность имеет операция по покупке безрисковых активов исключительно за заёмные средства. В этом случае инвестор, не рискуя собственными денежными средствами, может увеличить своё благосостояние до бесконечности. Такая возможность может быть реализована только в одном случае: если безрисковая ставка будет превышать кредитную ставку. В противном случае инвестиция в безрисковые активы за счёт заёмных денежных средств будет заведомо бесприбыльной или убыточной и не может быть привлекательной для инвестора. Однако на практике даже равенство этих ставок невозможно, поскольку на денежном рынке безрисковая ставка (в данном случае ставка по векселям казначейства) является стандартом для сравнения всех ставок, а кредитная ставка всегда превышает безрисковую ставку. Разницу между кредитной и безрисковой ставками называют спредом [1].