Полная версия

Полная версияМышление инвестора

Налоги

Инвестиционная деятельность облагается налогом. Это важно помнить и учитывать, планируя и анализируя финансы.

1. Если вы работаете с брокером своей страны, то вы действуете по законодательству вашей страны. Брокер РФ сам списывает с вас налоги и сам подает отчетность за прибыль от купли продажи или с дивидендов и купонов российских ценных бумаг. Вам отдельно ничего делать не нужно. Ваш брокер удерживает 13 %–15 % с прибыли.

2. При выводе средств с брокерского счета удерживаются предполагаемые налоги. А если вы ничего не выводите, то в конце года ваш брокер делает вам расчет, присылает полный отчет по налогам. Следите, чтобы на дату 31 декабря у вас были деньги на счете для оплаты налога. Или придется оплачивать самостоятельно.

3. Дивиденды уже поступают «очищенными» от всех налогов.

4. Если вы открываете счет у иностранного брокера, а сами являетесь налоговым резидентом России, то вы должны уведомить налоговую об этом в течение месяца и сами заполнять декларацию и платить налоги.

С каких доходов платят налоги инвесторы:

1. Доходы от купли-продажи ценных бумаг. То есть надо продать ценную бумагу, чтобы зафиксировать полученный доход. Если вы не продаете, а стоимость ценных бумаг выросла, то налог не платится.

2. Доходы в виде дивидендов и купонов.

Льготы для российских налоговых резидентов:

1. Инвестирование на ИИС типа А – налоговый инвестиционный вычет и возврат ранее уплаченного НДФЛ не более 52 тысяч руб.;

2. Инвестирование на ИИС типа Б – не облагается прибыль с продажи ценных бумаг;

3. Льгота на долгосрочное владение ценными бумагами. Владение акциями более 3 лет, купленными через российского брокера на российской бирже.

Оптимизация налогов:

1. Можно уменьшить на размер убытка текущего года;

2. Уменьшить налогооблагаемую базу за счет убытков прошлых лет.

Риски

Вы должны быть готовы к тому, что практически на каждом этапе подготовки инвестиционной стратегии к вам могут возвращаться сомнения и опасения. И самым главным будет, конечно, страх потерять вложения. Для этого и существует очередной подготовительный блок, посвященный оценке рисков.

Главные вопросы для инвестирования:

1. Какая сумма для инвестирования (сколько вы можете изначально вложить)?

2. Какой срок инвестирования (10–15–20 лет)?

3. Какое ежемесячное пополнение?

4. Какой доход вы хотите получать?

5. Какой риск вы готовы нести?

6. Какая ликвидность инструментов?

Оценка рисков – важный этап в планировании инвестиций.

Не последнее место в этом деле занимает общая экономическая ситуация в стране. В России, если мы посмотрим, какое есть количество частных инвесторов, то их уже около 13 миллионов. Очень сильно увеличилось число частных инвесторов за время пандемии.

Но это все еще очень маленький процент частных инвесторов от всего населения. В США это 30 % населения. Это все частные лица, средний класс, а не инвестиционные фонды.

Что важно понять в этих цифрах?

Чем больше процент инвесторов в стране, тем более надежное инвестирование.

Это просто логика с точки зрения экономики. Если в государстве в акции инвестирует всего 1 % населения, то даже если все рухнет и больше не будет бирж, тогда пострадает небольшая часть людей, а не весь народ. А вот в государстве, где инвестирует 52 % населения, в этом случае может произойти революция, поэтому государство будет заваливать экономику деньгами, чтобы спасти накопления своего населения. Там могут быть спады экономики, но полное банкротство недопустимо. Это вполне логичный ответ на вопрос: почему все американские акции не обвалятся в ноль. Нужно понимать, что есть страны, в которых после разорения инвесторов ничего страшного не произойдет, а есть страны, где это будет катастрофой, потому что у них очень большой процент инвесторов. Это нужно знать, чтобы понимать, как выбирать более стабильные страны.

На риски также влияют и инструменты инвестирования.

Вы помните, что фьючерсы и опционы имеют большой риск, и вам пока в это лучше вообще не ввязываться. Самый рисковый инструмент, который в вашем портфеле должен быть, – это акции. Наименее рисковый – государственные облигации. Депозиты – это инструмент, предназначенный для краткосрочного накопления / сохранения.

Сейчас нам важно сформировать риск-профиль и стратегию вашего портфеля. От вашего риск-профиля будет зависеть, какой у вас будет портфель, агрессивный или консервативный, и какая часть у вас будет сбалансированной, во что и как вы будете вкладывать.

Цель у инвестиций всегда максимизировать прибыль и при этом минимизировать риск.

Это наша основная задача – узнать не только, сколько вы можете получить, но и сколько вы можете потерять. Это архиважно.

1. Депозиты в банкахКогда мы с вами просто держим депозиты в банках, в этом есть определенный минус. Он заключается в том, что депозиты в банках никогда не покрывают инфляцию. Это обязательно потеря денег, вы даже не всегда сможете выйти в ноль. Но есть и плюс. Если вы инвестируете в нормальный банк с хорошим рейтингом, то вы можете быстро получить деньги обратно, даже если начался обвал рубля или другой валюты. Вы можете накопленный процент потерять, но тем не менее быстро получить деньги обратно в размере той суммы, которую вы вложили. Использовать этот инструмент выгодно, если вам нужно вкладывать деньги на короткий срок. В другие инструменты нет смысла вкладывать, потому что вы за 2–3 месяца нигде не заработаете, а сможете только потерять. Для того, чтобы воспользоваться таким инструментом, выбирайте банк с точки зрения его надежности, а не с точки зрения процента.

2. ОблигацииКакие минусы могут быть по облигациям? В первую очередь – это банкротство компании. Когда мы говорим про государственные и муниципальные облигации, то они, конечно, считаются более надежными и имеют как будто бы 100 % надежности, кроме ситуации дефолта самой страны, поэтому выбирайте и этот инструмент с умом. Но банкротство компании является элементом риска, если компания обанкротится, то никто вам никаких денег выплачивать не будет. Или же вы встанете в очередь должников и будете ждать, пока вам все выплатят.

• Риск роста процента ЦБ. Например, вы купили облигацию, когда процент был 5 % годовых, а через какое-то время процентная ставка стала 6 % годовых, тогда ваша облигация станет невыгодной по сравнению с другими, более выгодными предложениями, и ее будет сложно продать за ту же цену.

• Риск инфляции, которая уменьшит ваш процент.

• Риск ликвидности тоже есть в облигациях – когда вашу ценную бумагу никто не хочет покупать, потому что она не такая ликвидная, как облигации других компаний.

Плюсы облигаций:

• Фиксированный процент – вы точно знаете, какой процент вы получаете за пользование вашими деньгами. Сейчас у нас есть облигации, где процент 9–11 % в рублях.

• Также плюсом является тот факт, что стоимость погашения не меняется. Если в номинале указана 1000 рублей, то и при погашении вы точно получите 1000 рублей.

• Облигации выгодно использовать на короткий срок, когда нужно передержать деньги от 3 месяцев до года, и в кризисные времена, когда мы боимся дефляции и формируем свою консервативную часть, чтобы у нас было что-то надежное.

Можно сказать, что облигации – это всегда 100 %, но опять же в инвестировании 100 % может быть только условно.

3. НедвижимостьМинусы:

• Большая стоимость для входа. Чтобы купить недвижимость, нужны большие деньги. В любом случае, это будет больше, чем на акции.

• Риски самого объекта.

• Низкая ликвидность, потому что недвижимость очень сложно продать быстро.

• Издержки в виде налогов, ремонтов и прочих платежей.

Плюсы:

• Физическое наличие: недвижимость существует у вас в реальности.

• Постоянный доход, если вы ее сдаете, поэтому она подходит для диверсификации по странам и валютам.

Недвижимость хорошо использовать, чтобы диверсифицировать свой доход. Когда у вас мало средств, потерять их не так страшно. Если вы инвестировали в недвижимость, то она от вас никуда не сбежит, и даже, если потом будет какая-то другая валюта в той стране, где у вас находится недвижимость, она у вас все равно останется.

4. АкцииЗдесь тоже есть свои риски, и среди них банкротство компании и нестабильная цена. В акциях цена в течение года может двигаться постоянно. Здесь нет никакой гарантии, что цена будет расти.

Но по акциям всегда самая высокая доходность и очень высокая ликвидность, вы всегда можете продать ваши акции по рыночной стоимости. Акции логично использовать только на длительный период – от 3 лет.

5. Золото/сереброПлюс этого инструмента в том, что это защитный актив во время кризиса. На графиках вы увидите, что, как только кризис начинается, сразу же растут все цены золотодобывающих компаний. Но в периоды стабильности в экономике цены здесь падают, и в этом основной минус этого инструмента. Еще одним минусом можно назвать ликвидность и спред, если вы его физически покупаете. Вы можете банку продать золото на целых 20 % дешевле, то есть здесь огромный спред. Лучше покупать акции золотодобытчиков или ETF на золото. Так вы хотя бы не будете попадать на этот огромный спред.

6. ETFЭтот инструмент спасает всех, у кого небольшие суммы на инвестирование и нет возможности сразу надежно диверсифицировать свой портфель. Самый главный принцип инвестирования, кроме долгосрочности, – это диверсификация, это помогает избежать рисков. Если диверсификацию правильно проводить, то вы сможете себя застраховать от лишних рисков.

Плюсом ETF также является ликвидность, их всегда можно спокойно купить и спокойно продать.

Низкие комиссии – это тоже один из плюсов ETF.

Среди минусов можно отметить более низкую доходность, чем у отдельных прибыльных акций. Например, вы вкладываетесь в компании IT-сектора, и если бы вы сами выбирали и выбирали бы только самые успешные, то у вас было бы + 150 %, а ETF вам даст например только +80 % за три года. Зато сами фонды подбирают нужные компании, так чтобы фонд все время рос. Поэтому, с точки зрения диверсификации, это очень классный инструмент, и круто, что он сейчас есть в свободном доступе для обычных людей, а не через ПИФы.

Структура инвестиционного портфеля

Чтобы собрать свой идеальный инвестиционный портфель, важно понимать, как правильно делить инвестиции.

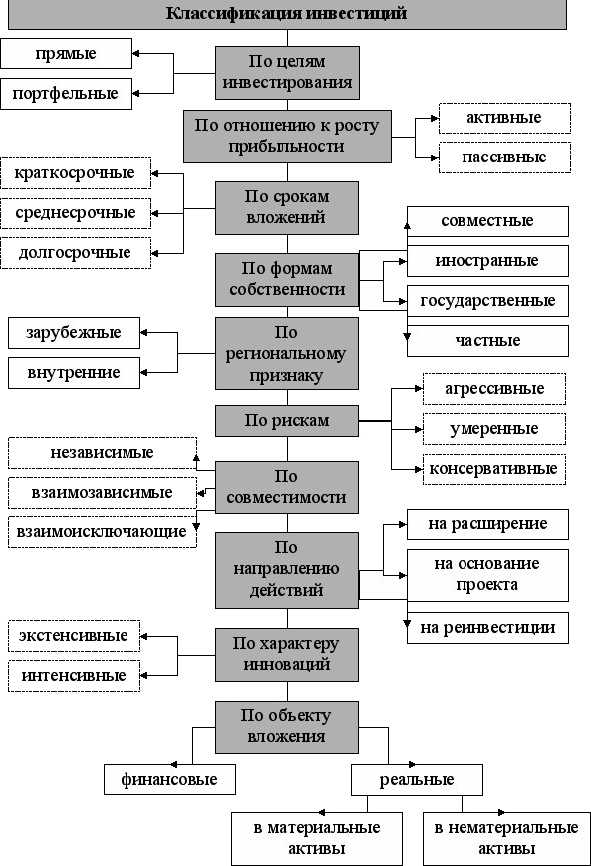

По целям инвестиции делятся на прямые и портфельные.

• Прямые инвестиции – это когда вы вкладываете в конкретный бизнес.

• Портфельные – когда вы вкладываете в акции и через них участвуете в бизнесе.

По отношению к росту и к прибыльности: активное и пассивное инвестирование.

По формам собственности: государственные, частные, иностранные инвестиции.

По рискам: агрессивные, умеренные, консервативные.

По объекту вложения: финансовые и реальные. Реальные – это инвестирование в недвижимость или конкретные ресурсы, а не в финансовые инструменты.

Инвестиции различаются:

1. По срокам: долгосрочные, среднесрочные, краткосрочные.

2. По риску: консервативный, сбалансированный, рисковый.

3. По доходности: роста, дохода.

4. По виду: консервативный, умеренный, агрессивный.

Структура устойчивого к рискам портфеля успешного инвестора1. Консервативная защитная часть

Страховка жизни и имущества

Подушка безопасности

Все имущество и жизнь застрахованы, это обязательно, потому что, если что-то произойдет с имуществом, не нужно будет вытаскивать деньги из инвестиций. То же касается и здоровья. Плюс подушка безопасности. Это само собой разумеющееся, и это является консервативной защитной частью.

2. Консервативная доходная и растущая часть, которая формируется на 10–15 лет

Недвижимость, акции роста и дивидендные акции, ETF.

3. Сбалансированная часть на 3–5 лет

Акции, ETF.

4. Рисковая часть

Акции малоизвестных и некрупных компаний, высокодоходные ETF, IPO, которые, как мы думаем, могут вырасти на 300 %, но это уже стратегия инвестирования, которая относится к более агрессивной части и не подходит для начинающих инвесторов.

5. Спекулятивный капитал

Облигации, акции, ETF – когда покупаем на 3–6 месяцев и ждем роста.

6. Краткосрочная часть

Важно понимать, что это – инвестиционный портфель уже опытного инвестора. На него можно ориентироваться, но на первых этапах разумно следовать плану постепенного развития портфеля.

В зависимости от суммы вложений структура инвестиционного портфеля будет различаться.

• Так, например, если мы инвестируем до 1000 долларов, то в составе портфеля консервативная часть будет 85 %, еще 15 % – сбалансированная часть, а рисковой части не будет вообще. В этом случае у нас будет порядка 60 % облигаций – государственные или 3–5 надежных эмитентов и 40 % акций – большая их часть в надежных зарубежных компаниях.

• Далее, если опыт инвестора нарастает, увеличиваются суммы вложений (например, до 5000 долларов), то и портфель будет видоизменяться. Тут уже консервативная часть займет 65 %, сбалансированная 35 % и еще 5 % выделим на рисковые инструменты, ведь мы уже подучились, уже многое понимаем и умеем. И тут уже 70 % у нас будет в акциях, а в облигациях только 30 %.

• И уже когда инвестируем свыше 15 000 долларов, можем позволить себе 15 % рисковой части и пополам (по 45 %) консервативной и сбалансированной.

«Правило прожитых лет»Существует такое правило, которое советуют все авторы портфельных теорий. Это правило заключается в том, что, сколько вам лет, такой должен быть процент консервативного портфеля. То есть, если вам 40 лет, то 40 %, если вам 25 лет, то 25 %. Из этого правила могут быть исключения. Может быть, человек такой консервативный, что ему нужно точно 60 %, которые никуда от него не денутся, зато оставшимися 40 % он может более серьезно рисковать. Вам нужно будет самостоятельно определяться со своей стратегией.

Что входит в консервативный портфель:

– Облигации со 100-процентной защитой и фиксированным купоном. Но вы уже знаете, что 100 % защиты не существует, это условно. Даже в недвижимости может произойти что-то непредсказуемое. И даже если вы ее застраховали, то, если случится какая-то экологическая катастрофа, а ваша недвижимость до этого момента стоила 100 000 евро, то вы и за 2 евро не сможете ее продать (пример – Чернобыль). Поэтому 100 % защиты в нашем мире не существует. Нужно принять этот факт.

– Акции «голубых фишек» с фиксированным купоном («голубые фишки» – это самые надежные компании с высокой капитализацией).

– Акции «дивидендных аристократов» США, которые имеют историю выплаты дивидендов несколько десятков лет. Например, McDonalds, которая на протяжении десятилетий увеличивает свои дивиденды несмотря на кризисы.

– Рентная недвижимость за рубежом.

Диверсификация портфеляДоходность на 88 % зависит от диверсификации. Главное не в том, что вы купите какую-то конкретную акцию с какой-то доходностью, а в том, чтобы правильно эти акции распределить. В один год одни акции будут падать, а другие будут расти, и для вас главное – правильно сделать разделение. Именно от этого, а не от того, какую ценную бумагу вы выбрали и когда вы зашли на рынок (во время кризиса или во время пика), зависит ваша доходность.

Диверсификация – это разноплановость инвестиций, когда вы не кладете все яйца в одну корзину и инвестируете в разные инструменты.

• Диверсификация может быть физической и виртуальной. Например, акции и все ценные бумаги, грубо говоря, не существуют физически, они есть только виртуально. Вы можете получить прибыль, и только когда вы их продаете – тогда вы получаете деньги.

• Диверсификацию всегда важно учитывать, особенно когда у вас большой капитал и речь идет о миллионах рублей. Важно, чтобы у вас было что-то физическое, то, что можно физически потрогать. Допустим, все данные по биржам и банкам стерлись, и вы не можете увидеть, что у вас есть, тогда у вас остается то, что у вас хранится в наличке, и ваша недвижимость.

• Диверсификация по странам и валютам. Например, для России характерно что-то хранить в долларах, что-то в рублях, а что-то в евро.

• Диверсификация по классам – это когда вы что-то вкладываете в облигации, акции, что-то в ETF, что-то в другие виды инструментов.

• По отраслям – это диверсификация в разные сферы: что-то в IT-компании, что-то в биотехнологии, что-то в пищевую промышленность, одежду, транспорт, туризм и т. д. Во время карантина туристическая отрасль замерла, и если бы вы все инвестировали только в эту сферу, то сейчас вы бы получили минус 90 %. Да, эти компании частично восстановятся, но как раз для этого и нужна диверсификация. Если вы не будете в одну отрасль инвестировать больше 5–10 %, вы не будете так рисковать.

• Еще есть диверсификация по риску, когда часть денег вы вкладываете в инструменты с минимальным риском, часть – в инструменты с большим риском и часть – в рисковые проекты.

• Диверсификация по сроку может быть долгосрочной, среднесрочной и краткосрочной. И если у вас все краткосрочное, то у вас нет средне- и долгосрочного портфеля.

В сбалансированном портфеле есть всего понемногу: диверсификация по странам, валютам, видам инвестиций и капиталу. Выглядит это примерно вот так: реальные инвестиции (недвижимость) – 30 %, виртуальные – 70 %, евро – 30 %, 10 % в рублях, 60 % в долларах.

Риск потери капитала прямо связан с количеством акций в вашем портфеле.

Точнее, риск потери капитала прямо пропорционален количеству акций. То есть если у вас 5 акций, то риск потери – 40 %. Даже если вы вложились в классные акции, все равно нельзя гарантировать, что в ближайшие 10 лет какая-то компания будет расти. Например, когда Apple вышел на рынок, многие компании просели. Точно так же и здесь. Вы вложились в IT-компании, а если появятся новые технологии, то все IT-компании могут просесть. Если у вас акции только в них, то вы можете прогореть. Поэтому больше 5 % портфеля не рекомендуется в одну компанию вкладывать. Это уже сложно для диверсификации.

Обычно оптимальное количество компаний зависит от количества вашего капитала. Если у вас маленький капитал, то вам нет смысла покупать больше 20–25 акций. Если капитал большой – то можно и больше 50.

Диверсификация – наше все. И этот факт нужно просто принять как должное.

Если вы инвестируете только в евро – это тоже большой и даже огромный риск. Да, он меньше, чем в рублях, но евро – это валюта, не на 100 % устойчивая. Хотя, конечно, из всех мировых валют доллары – самая устойчивая валюта для вложений на долгий срок. Сами компании не допустят такого глобального дефолта, только некоторые могут разориться, но не все – это точно.

Процент дохода недвижимости всегда состоит из двух частей: из стоимости, за которую вы продадите ее, и того, что вы на ней заработаете. Если сейчас невыгодно иметь коммерческую недвижимость, то вам это не надо. Сейчас сдача коммерческой недвижимости ухудшилась.

Вам нужно в своей голове создать стратегию, как вы будете диверсифицировать: как это у вас распределено по странам, как вы все распределите по портфелям, насколько вы готовы рисковать. Кстати, тут же у вас будет и простор по выбору компаний для инвестиций в контексте идеи реализации на службе жизни (вы же можете вкладываться в компании, которые служат жизни).

Тактика успешного инвестирования

Человек, который только начинает свой путь в инвестициях, всегда задается множеством вопросов. Когда входить на рынок? С какой суммой это нужно делать? Какие наиболее благоприятные обстоятельства нужны для выхода на биржу? И так далее.

На это есть лишь один ответ: просто начинайте инвестировать.

Всему можно обучиться, самое главное, понять, что инвестирование – это легко. Если вы начнете и пойдете по правильному пути, вы просто будете кайфовать. Важно просто действовать – но действовать с умом.

Стоит ли сейчас входить на рынок с большой суммой?

Вообще никогда не стоит вносить все деньги за один раз. Всегда нужно входить частями, потому что никто не знает, когда дно и когда рынок снова упадет, а когда поднимется. Спасает только регулярность платежей. Это ключевой фактор.

Зачем нужно реинвестировать?

Отчасти мы уже говорили об этом. Если вы купили акции и вам каждые полгода или каждый квартал платят проценты, то вы получаете эти проценты прямо на брокерский счет, соответственно, это ваш доход, и вы тут же его реинвестируете. И у вас начинает работать сложный процент. К тому же, если вы инвестируете на долгий срок, то у вас есть все шансы зарабатывать и 20 %, и больше. Если вы инвестируете на средний срок, то вы можете попасть на спад.

Надо ли ждать точку входа для покупки инвестиции или нужно постоянно покупать?

Если вы будете ждать какого-то лучшего входа, вы можете в принципе никогда его не дождаться. Вы будете проигрывать, потому что долгосрочные инвестиции важно делать в одно и то же время несмотря ни на что и не ожидая каких-то плюсов или минусов. Все равно с течением времени выигрывают те, кто делал это постоянно, не ожидая каких-то плюсов или минусов. Если вы сейчас думаете, как инвестировать, и у вас есть капитал, то не делайте все одной покупкой. Лучше разделить капитал на равномерные составляющие и покупать раз в месяц по 10 %, чтобы у вас была средняя цена. Для нас, долгосрочных инвесторов, самое главное – это регулярность, диверсификация и сама стратегия инвестирования, когда вы понимаете, куда и как вы инвестируете и как выбирать конкретную акцию.

Можно ли инвестировать, пока нет подушки безопасности?

Изначально, когда мы строим «колесо баланса» (расходы, доходы, процент на инвестиции), мы планируем каждый месяц откладывать 10 % на инвестирование, это не зависит от вашей подушки безопасности. Все остальные ограничения касаются больших инвестиций, потому что так бывает, что у вас есть кредит, и вы, вместо того чтобы его погасить, хотите больше денег инвестировать, потому что вам кажется, что так вы заработаете больше. Так не стоит поступать, энергия денег работает по-другому. Сначала отдавайте кредит.

В колесе баланса четко отведено 10 % на подушку безопасности, а 10 % на инвестирование, просто подушка безопасности через какое-то время у вас заполнится.

Почему так распределено? Если у вас не будет подушки безопасности, а случится какой-то кризис, тогда вы будете вынуждены продавать ваши акции. И это может произойти в момент, когда акции упадут на 50–60 %. Тогда вы будете вынуждены все накопленное продать по самой невыгодной цене, чтобы закрыть свои базовые потребности. Инвестиции – это всегда дольше трех лет. А за эти три года может произойти все что угодно. И если деньги вам понадобятся в этот короткий срок, вы можете не успеть заработать. Если у вас нет времени (три года), тогда вам лучше вообще не заниматься инвестированием, потому что тогда у вас возникнет очень большой риск, что вы прогорите. А если у вас есть подушка безопасности, вы сможете спокойно протянуть и не трогать свои инвестиции.

Возможно ли инвестировать без дополнительных вложений?

Конечно, это возможно, вы можете один раз инвестировать, просто доход у вас будет другой, я бы даже сказала, что он будет совершенно другой, чем если вы будете по чуть-чуть прибавлять. Вы же уже видели, что инвестирование под сложные проценты дает гораздо больший эффект.

Нужны ли инвестору навыки трейдерства?

Навыки в трейдинге важны и нужны, когда вы хотите спекулировать и продавать каждый день. Например, если у вас есть 100 000 рублей, то вы за месяц можете заработать как минимум 10 %, для этого специальные знания нужны. Те, кто так пытается зарабатывать без навыков, без знаний и без ничего, оказываются на нуле. И такой вид заработка отнимает очень много времени, это ежедневные действия. А наш с вами способ не подразумевает ничего такого, мы зарабатываем наши 10 % без страданий, совершенно спокойно.

Все это важно помнить, но главное не в этом.

Главное – задать нужные вопросы самому себе.

Только из ваших собственных ответов будет строиться ваша тактика инвестирования!

Вот главные вопросы инвестора к самому себе:

1. Какая сумма начального капитала для инвестирования?