Полная версия

Полная версияКредитные истории

Банк и заемщик настолько же равны, насколько равны профессиональный боксер и новичок на ринге. Да, де-юре у них обоих есть две руки, две ноги, голова и перчатки на руках. Но де-факто новичок со стопроцентным результатом окажется в нокауте со сломанным носом и синяком под глазом. Банкиры умеют считать деньги, знают нюансы правовых норм и дадут фору даже опытному юристу, что уж говорить о простых людях.

Кроме того, не нужно забывать и о психологии. Поставьте себя на место потенциального заемщика. Вот он приходит в банк в надежде получить кредит. Он заранее собрал все необходимые справки, на всякий случай принес документы на собственность, но все равно волнуется, опасаясь, что кредит не дадут. На самом деле, оказавшись в банке в качестве заемщика, человек ощущает себя просителем, зависящим от решения банка. Подсознательно человек чувствует, что он ниже, меньше, незначительней, чем огромная федеральная организацией с сотнями офисов. Это важный психологический момент, который нельзя не учитывать.

Вот его придирчиво оценивает менеджер, задает вопросы, спрашивает, куда ему понадобились деньги, разглядывает справки. Потом говорит, что заявка отправлена, просит подождать, и у клиента начинается период ожидания. Он ходит по кругу, читает банковские рекламки, сидит, стоит, снова сидит, листает телефон. Хочет сходить покурить, но менеджер просит никуда не отлучаться. Вот заемщик начинает немного переживать, он устает от ожидания, грызет себе ногти и в десятый раз перечитывает рекламные буклеты. И, когда надежда во взгляде сменяется отчаянием – все, клиент дозрел! Кредит одобрен!

Теперь он будет подписывать все, что скажут. Заемщик будет радоваться, что добрый «дядя Банк» дал ему деньги и уже мысленно их тратит. Он будет счастлив, что мучение закончилось и наконец-то можно выйти на свежий воздух. И, если в таком состоянии человек увидит в договоре какую-то новую, ранее не обговоренную услугу, то с огромной вероятностью он на нее согласится. Проведите эксперимент – скажите ребенку, что купите ему шоколадку, а чуть позже скажите, что, к сожалению, купить не получится. Ребенок расстроится, но не сильно. А теперь дайте ему в руки шоколадку, распечатайте ее, расскажите, какая она вкусная и… попробуйте отобрать. Чувствуете разницу? Так вот, мы с вами в этом плане ушли недалеко от детей.

«В этом нет никакой мистики», – сообщает нам область науки, которая называется поведенческая экономика. Один из ее постулатов говорит о том, что мы относимся к нашему будущему более легкомысленно, чем к настоящему. Поэтому человек не может бросить курить – рак легких когда-нибудь потом не так страшен, как остаться без пачки сигарет на работе сегодня. Чем скорее мы получим наслаждение, и чем дальше расплата за это наслаждение, тем проще человек на это соглашается. Кредит на неопределенный срок за две тысячи рублей в месяц является идеальным примером этого постулата. А в жизни он превращается в миллионы банковских карт по почте – кредитов, которые заемщики погашают по семь лет и остаются должны еще больше, чем брали. Но об этом я расскажу дальше.

Продолжим. Человек, который дождался одобрения кредита и уже почти получил деньги на руки, согласится даже на такие условия, на которые при внимательном изучении он ни за что не дал добро. Например, раньше среди банков была распространена комиссия, которая позволяла им снимать деньги за «услугу» по выдаче кредита. Причем я лично сталкивался со случаями, когда такая комиссия составляла 18% от суммы кредита. Условно, если человек оформлял кредит на 100 тысяч, то на руки он получал всего 82 тысячи (хотя проценты платил со ста). Помнится, я тогда еще спросил в банке, в чем конкретно заключается услуга по выдаче кредита? В том, что кассир достает деньги из кассы? А если не оплачивать такую услугу, то банк оформит кредит и не выдаст деньги? Или, может быть, телепортирует их?

Вот, на примере выше, заемщик заплатил банку за то, что менеджер нажала несколько клавиш и щелкнула мышкой, чтобы перевести деньги с одного счета на другой. Причем, нужно понимать, что деньги со счета на счет не перевозят инкассаторы в бронеавтомобилях. Просто меняются электронные цифры на экране монитора. То есть то, что на счете заемщика появились циферки, будет стоить ему 5990 рублей. Если заемщик поставит подпись под договором, то, значит, он сам на это согласился. Осталось лишь убедить его это сделать, что, как мы уже выяснили выше, не так уж и сложно.

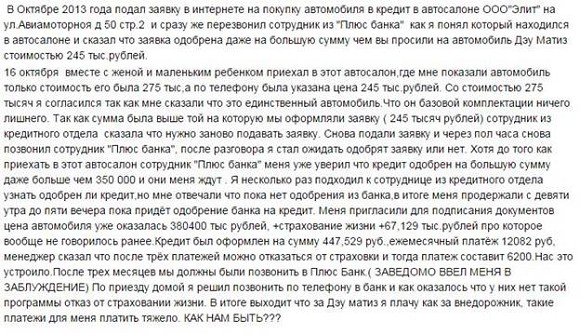

А если у заемщика все же начнут возникать какие-то вопросы, например: «Что это за страховка указана?», то компетентный обаятельный менеджер с улыбкой успокоит, сказав, что это простая формальность. Он скажет, что страховка просто увеличивает шанс получения кредита, и от нее можно отказаться в любой момент, написав соответствующее заявление. И человек подпишет, обязательно подпишет договор, потому что так мы устроены. Отказаться от денег, когда они так близки, мы, чаще всего, не в состоянии. Конечно, вышеописанное происходит не во всех банках и не всегда, но вот такие вопросы мы получаем почти каждый день:

Да что там говорить о людях, далеких от юриспруденции? Я сам попадался на уловки банка, уже имея за плечами значительный опыт руководства компанией «Кредитный советник». А история была такова.

Мы зашли в гипермаркет, чтобы купить продуктов. На втором этаже магазина размещалась меховая ярмарка, и жена предложила подняться туда на пару минут и просто посмотреть, что там продается. После нескольких примерок она наткнулась на дубленку и решительно заявила, что именно ее-то она и искала всю свою жизнь. Консультант отреагировала мгновенно, предложив пятипроцентную скидку и все было тут же решено. Вот, правда, столько денег с собой не было, но нам сразу предложили кредит на шесть месяцев с минимальной переплатой. Паспорт оказался с собой.

Ну, хорошо, начали оформлять документы. Август. Жара. Трехлетняя дочь ползает по коленям и хочет играть в прятки. Кредитный эксперт медленно заполняет документы. Я говорю ей, чтобы не включала в заявку страховку. Кредитный эксперт кривится в улыбке и говорит, что посмотрит, что можно сделать. Я повторяю, что ничего смотреть не нужно, страховка нам не нужна. Эксперт неуверенно соглашается и отправляет заявку.

Проходит полчаса. Август все не кончается, жара усиливается, кондиционеры отсутствуют. Трехлетний ребенок идет вразнос от духоты и ожидания. Я за руку с ней уже в который раз обхожу весь магазин, играя в прятки и успевая поглядывать на кредитного эксперта. А ответ из банка все не приходит.

Проходит еще полчаса. Кредитный эксперт, с сочувствием поглядывая на меня, предлагает нам с дочкой выйти на улицу, подышать свежим воздухом. В ее глазах столько участия и женской доброты, что я соглашаюсь выйти на несколько минут. Когда я возвращаюсь назад, моя жена уже подписывает кредитный договор с включенной в него страховкой. Кредитный эксперт смотрит на меня жестким взглядом и говорит: «Все уже, документы подписаны, вам ничего там больше смотреть не нужно, если что-то не устраивает, напишите в банк заявление и деньги обратно вернут».

Я понимаю, что меня, руководителя компании, специализирующейся на кредитных правоотношениях, только что обманули. Я знаю, что никакую страховку мне обратно не вернут и слова эксперта – это ложь. Я смотрю на уставшую жену, она смотрит на меня. И я понимаю, что этот раунд борьбы с банками я проиграл.

Страховка по кредиту.

Раз уж я начал рассказывать о страховке, то, пожалуй, эту тему и продолжу. Комиссия за подключение к программе страхования, страхование жизни и здоровья заемщика, страховка от риска потери работы – каких только названий у нее нет. Но везде и всегда она означает одно и то же – дополнительные траты заемщика на приобретение того, что ему не нужно.

Если вы подумали, что страховка по кредиту специально предназначена для того, чтобы помочь заемщику в сложной ситуации, то спешу вас огорчить – вы очень сильно ошибаетесь. На самом деле страховка пришла на смену комиссии за ведение кредита. Скорее всего, однажды один из президентов банка собрал своих самых креативных сотрудников и сказал следующее: «Парни, мне нужно, чтобы вы придумали такую услугу, которая бы нам снова принесла миллиарды. И не облажайтесь, как в прошлый раз с комиссией за ведение счета. Нужно, чтобы с точки зрения закона ни один юрист ни до чего не докопался. В общем, ставлю задачу – придумайте, как сделать так, чтобы у нас все было, но нам ничего за это не было». И толковые ребята придумали страховку, которая оформляется при оформлении кредита. У нее есть масса преимуществ перед комиссией за ведение счета – смотрите сами.

Во-первых, страховка назад не возвращается. Да, иногда договоры Сбербанка, например, предусматривают возможность отказа от страховки, но обычно ситуация складывается с точностью до наоборот. Все дело в том, что статья 958 Гражданского кодекса ясно указывает, что «при досрочном отказе страхователя (выгодоприобретателя) от договора страхования уплаченная страховщику страховая премия не подлежит возврату, если договором не предусмотрено иное». И, конечно же, договором иное не предусмотрено, наоборот, черным по белому дополнительно указывается, что «при досрочном прекращении договора страхования, уплаченная страховая премия возврату не подлежит». Поэтому, если улыбчивый кредитный эксперт в банке говорит, что от страховки потом можно отказаться и получить деньги обратно, то знайте, что он бесцеремонно и нагло лжет.

Во-вторых, если вы обратитесь в страховую компанию напрямую, то убедитесь, что те же услуги по страхованию жизни и здоровья там стоят во много раз дешевле. Это происходит потому, что банк, оказывая посреднические услуги, берет за эти услуги, скажем так, некоторую сумму. Некоторые банки эту сумму пишут в договорах, не стесняясь.

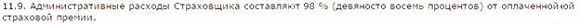

Давайте поясню, что написано выше: из тех денег, что заемщик заплатил за оформление страховки, банк (или аффилированная страховая компания) оставляет себе 98% в качестве платы за услугу! Для примера, если бы по этой схеме человек покупал пакет молока стоимостью тридцать рублей, то при покупке через банк он стоил бы полторы тысячи. Вот такая арифметика.

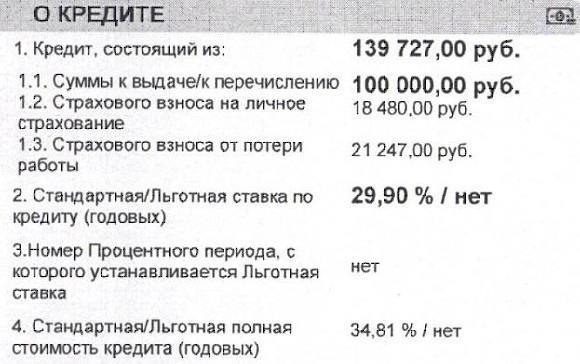

Представьте, приходит человек в банк, чтобы взять кредит. Допустим, ему нужна вполне разумная сумма 100 000 рублей. В офисе кредитной организации консультант оформляет заявку. Потом сообщает обрадованному заемщику, что банк одобрил кредит, но только со страховкой. Ну, вдруг человека уволят или с ним что-то случится и он не сможет платить кредит – в этом случае страховка поможет. Раздосадованный заемщик спросит, можно ли отказаться от страховки? Клерк отрицательно покачает головой, мол, тогда нужно будет второй раз отправлять заявку, а это уже сто процентов отказ.

А человек-то уже настроился на кредит, более того, он уже обрадовался, что ему одобрили, и тут такая фрустрация, форс-мажор, облом, одним словом. И, немного поколебавшись, он соглашается. В итоге он получает не сто тысяч, а почти сто сорок тысяч. И проценты будет платить не со ста тысяч, а со ста сорока, ведь страховку банк дает тоже в кредит.

А теперь давайте посчитаем и сравним:

Вариант заемщика

Вариант банка

Кредит 100 000,00 рублей

Кредит 140 000,00 руб.

Размер ежемесячного платежа: 3 600,60 руб.

Размер ежемесячного платежа: 5 040,84 руб.

Общая сумма выплат: 172 828,77 руб.

Общая сумма выплат: 241 960,28 руб.

При условии, что и в первом и во втором случае на руки заемщик получил одни и те-же сто тысяч рублей, разница в сумме выплат составила 69131,51 рублей. Почти семьдесят тысяч – именно столько стоят слова кредитного эксперта о том, что без страховки кредит уже не получить. Но ведь это незаконно, скажет грамотный человек – страховку нельзя так навязывать! И будет совершенно прав.

Однако умные доктора юридических наук, составляющие кредитные договоры, все это предусмотрели, конечно. Поэтому договоры содержат пункты, в которых прописано, что заключение договора страхования не является обязательным, что заемщик сам добровольно попросил заключить с ним этот договор, что получение кредита не зависит от оформления страховки и тому подобные фразы, после которых любые жалобы и обращения в суд являются бесполезными.

Именно поэтому кредитный эксперт в банке может наговорить всего, что угодно. Может сказать, что без заключения договора страхования кредиты не получить. Или, что если подключить страховку, то шансы на получение кредита повысятся. А может и вообще ничего не говорить, просто показать, где ставить подписи. Он может наврать с три короба, ведь в случае судебного разбирательства банк в любом случае будет прав. А кредитному эксперту ничего не будет, кроме, быть может, премии от работодателя.

Один раз я брал потребительский кредит. В договоре, помимо суммы и процентов стояла цифра 900,84 рубля – страхование жизни и 900,84 рубля – страхование здоровья. Так вот, когда я сказал, что мне страховка не нужна, то девушка менеджер начала рассказывать, что это вовсе не страховка. Просто банк как бы предлагает мне застраховаться, а потом сам эту страховку и погашает, поэтому и суммы одинаковые – 900,84. Да, да, именно так – банк сам меня страхует и сам погашает за меня страховку! На мои вопросы, что это за схема такая сложная и зачем она нужна, девушка ответила уклончиво набором несвязанных между собой терминов: «аннуитетный платеж, транзакция, скорринг и т.д.». Не знаю, как в банках, но в простонародье это называется «ездить по ушам». Я от такой страховки отказался и ничего – кредит выдали.

Кстати, не стоит сердиться на менеджеров, которые навязывают ненужные услуги, они правда не при чем. У них план по страховке, а за невыполнение плана их штрафуют. Могут и уволить, если не выполнят нормативы. Ведь по плану нужно застраховать 70%, 80% или 95% выданных кредитов, это уже зависит от жадности конкретного банка. Поэтому им ничего другого не остается, кроме как ненавязчиво навязывать страховку. Это их работа.

«Пусть навязали, зато, когда произойдёт страховой случай, то не будет никаких проблем, все само собой погасится», – думает заемщик и ошибается. Если кто-нибудь когда-нибудь пытался получить выплату со страховой компании, тот со мной согласится.

Во-первых, не факт что вы сможете хоть что-то получить. Например, что может случиться, если заемщик при оформлении кредита заключает договор страхования на 36 месяцев, но погашает кредит досрочно, например за 5 месяцев? В этом случае происходит вот что. Первоначально в договоре страховая сумма устанавливается банком в 110% от задолженности. Это значит, что если кредит погашается досрочно (0 рублей задолженности), то путем нехитрых математических вычислений можно прикинуть, что страховая сумма будет равна нулю. Потому что 110% от размера задолженности (от 0 рублей) получается 0 рублей. Именно такую сумму получит человек, застраховавший свою жизнь при получении кредита. Если бы заемщик страховался без посредничества банка, то страховая сумма не уменьшалась бы в зависимости от размера задолженности, а оставалась неизменной на весь срок.

Кстати, нужно знать, что очень часто выгодоприобретателем по кредиту является банк. Это значит, что деньги страховщик будет возвращать не заемщику, который оплатил страховку, а банку. Идеальная схема.

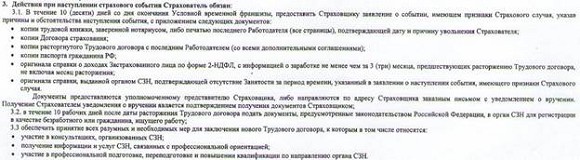

Во-вторых, чтобы получить деньги при наступлении страхового случая нужно выполнить все требования банка. Например, если человек страховался от потери работы, то он должен сделать то, что написано ниже. Простите за мелкий шрифт, но именно так выглядит договор с банком:

То есть в течение 10 дней с момента увольнения заемщику нужно предоставить нотариальную копию трудовой, договор страхования, копию трудового, оригинал справки 2-НДФЛ, оригинал справки из СЗН и встать на учет в центре занятости. Но это имеет смысл только в том случае, если заемщика уволили по инициативе работодателя в связи с ликвидацией предприятия или сокращением численности работников. Если попросили по собственному желанию, или по соглашению сторон или еще по десятку других причин, прописанных в Трудовом кодексе, то, увы, никакой компенсации ему не грозит. Хотя есть и хорошие новости – не нужно собирать уйму справок, указанных выше.

Но даже если должника уволили так, как указано в договоре, если он собрал за десять дней все справки и выслал их, то это еще не значит, что кредит будет погашаться за счет страховки. Письмо может затеряться, может не дойти, его могут выбросить в ведро. А в этом случае сроки подачи пройдут.

Даже если письмо дойдет, и примут положительное решение, то деньги не обязательно перечислят вовремя. Даже не так – деньги вообще черт его знает, когда перечислят. А за это время и служба безопасности банка активизируется, и неустойка начнет расти, да и долг вполне могут коллекторам продать. А им любые заверения о том, что кредит был застрахован, что называется «до фонаря».

Давайте еще раз обобщим сведения о страховке вот на этом примере:

Итак, клиент обязуется (!) оплатить банку страховку со ссылкой на некие Условия и Тарифы (о них будет написано чуть позже). Страховку банк как-бы предоставляет клиенту в кредит. Почему «как-бы»? Потому что эти деньги заемщику не выдаются, они поступают ему на счет и в эту же секунду банк забирает их назад. Кроме того, банк сам себя назначает выгодоприобретателем, то есть получателем компенсации при наступлении страхового случая. А клиент, конечно, полностью со всем согласен и обязуется неукоснительно исполнять, иначе не видать ему кредита, как своих ушей.

Поэтому я говорю, что страховка при оформлении кредита это зло, избежать которое можно лишь одним способом – нужно ко всему подходить с умом, в том числе и к подписанию договоров. Давайте обобщим рекомендации:

1. Когда идете оформлять кредит в банке, то рассчитывайте, что этот процесс займет у вас определенное, быть может, даже весьма продолжительное время. Будьте готовы к ожиданию.

2. Идите в банк один или с юристом. Эмоциональных родственников и детей лучше оставить дома.

3. Будьте готовы к тому, что вас будут обманывать. Помните, что вы обращаетесь не в благотворительное учреждение, а в очень жесткую организацию, цель которой – заработать на вас как можно больше денег. Постарайтесь не дайте себя обмануть.

4. Дайте себе слово, что не будете подписывать все подряд, а сначала внимательно прочитаете условия договора. Затратьте на это не одну минуту, а пять-десять-полчаса. Если кредитный эксперт недовольно на вас косится или выражает свое неодобрение, то мысленно пошлите его к черту и продолжайте изучать договор. Лучше один раз прочитать и понять договор, чем потом сто раз корить себя за необдуманный поступок.

5. Когда пойдете оформлять кредит, то возьмите с собой штангенциркуль. Поясню, зачем.

Вот представьте, что вы приходите в салон с намерением приобрести в кредит новый телефон. Продавец консультант подбирает нужную модель, и бережно передает вас на попечение кредитному эксперту. Тот рассказывает о кредите и предлагает подписать договор-заявку на одном-двух листах, состоящий из нескольких десятков пунктов. Но нужно знать, что подписывая эту заявку, вы соглашаетесь с нижеследующим:

Поясню – подписывая заявку на телефон, вы даете согласие, что ознакомились и согласны еще с шестью документами. Причем, Условия Договора, например – это такая объемная бумага, состоящая из нескольких сотен пунктов, прочитать которые можно часа за два, не меньше. Поэтому, ради эксперимента, перед подписанием попросите у кредитного эксперта ознакомить вас с Условиями договора, Тарифами, Памяткой, Договором страхования и прочими документами, указанными в заявке. И потом достаньте заранее припасенный штангенциркуль и измерьте диаметр расширившихся глаз кредитного менеджера. Вполне возможно, что о половине этих документов он и слышать не слыхивал.

Но, т.к. под договором стоит ваша подпись, то это означает, что, приобретая какой-нибудь телефон в кредит, вы спокойно прочитали двадцать-тридцать страниц текста мелким шрифтом и приняли соответствующее решение. Я не один раз вдумчиво изучал подобные документы и могу уверенно сказать, что на это нужно потратить несколько часов и еще больше чашек кофе, чтобы не заснуть от хитросплетения формулировок.

Хорошо, что у нас трансплантация органов запрещена. А то в противном случае каждый, кто оформлял бы подобный кредит, рисковал бы своей почкой. Подписываешь кредитный договор на телефон, а там ссылка на некий документ, в котором, оказывается, есть пункт 666, согласно которому банк имеет право на продажу вашей почки. И все! Подписал – значит, был ознакомлен и согласен.

Крапленые кредитные карты

Возьмем еще один пример банковской продуманности. Было время, когда нас захлестнул шквал жалоб граждан, которые получили кредитные карты по почте и активировали их. Когда мы начали разбираться, то открылась еще одна интересная схема. Она ориентирована на определенную целевую аудиторию и реализуется в несколько этапов. Сначала человек оформляет в каком-нибудь магазине небольшой кредит, например на приобретение ноутбука. При приобретении товара он подписывает договор. Вроде бы ничего необычного. Однако нужно знать, что при подписании этого договора он ставит подпись не под одним, а под двумя договорами! Один на ноутбук, а второй – заявление на выдачу кредитной карты. Причем условия первого договора на потребительский кредит выделены крупным шрифтом, а вот в заявке на кредитную карту информации практически нет. Документ лишь ссылается на Условия и Тарифы, с которыми якобы заемщик ознакомился, согласился и поставил свою подпись. То есть применяется схема, описанная выше.

Конечно, ни один человек не подозревает о том, что он только что, по сути, одной подписью заключил две абсолютно разных сделки. В первой сделке все абсолютно честно и прозрачно: платежи расписаны в графике, процентная ставка минимальная, переплата небольшая. Создается впечатление, что это не банк, а благотворительная организация.

После того, как человек выплачивает этот небольшой необременительный кредит, ему приходит по почте кредитная карта. В буклете, который прилагается к карте, красиво расписывается, какой же заемщик замечательный клиент и как банку приятно с ним работать. Поэтому он предлагает воспользоваться прикрепленной к буклету кредитной картой, с лимитом в 50 000 и минимальным ежемесячным платежом всего в 2 000 рублей. Для активации карты нужно лишь позвонить в банк по указанному телефону и сверить с менеджером контактные данные. И деньги ваши! Ни графика платежей, ни тарифов в письме, конечно нет. Но, несмотря на это, люди все равно рисковали и активировали карты.

Я прошу прощения, но сейчас будет немного суровой правды. Банк, предоставляя кредит на таких условиях, ориентируется на соответствующую целевую аудиторию. Если человек снимает деньги с карты, не вникая в стоимость кредита, то это значит, что он плохо разбирается в кредитных отношениях в частности и в гражданском праве в целом. Если заемщик согласен платить минимальный платеж, значит у него не все в порядке со знанием бухгалтерии в частности и математикой в целом. Если кто-то берет в долг пятьдесят тысяч на долгий срок, значит у этого человека не все в порядке с деньгами. То есть, такими «кредитками по почте» будут пользоваться люди небогатые и неподкованные в юридических и финансовых вопросах. Прошу прощения, но их можно назвать «юридическими дураками», их полстраны и они доверчивы. Это значит, что им можно легко «впарить» те условия, которые выгодны банку. Понятно, что много денег у этих людей нет. Поэтому такая целевая аудитория будет платить понемногу, но долго. Очень долго. Очень, очень долго.