Полная версия:

Рынки капитала. Перезагрузка

Антон Мальков

Рынки капитала: Перезагрузка

Знак информационной продукции (Федеральный закон № 436-ФЗ от 29.12.2010 г.)

Руководитель проекта: Анна Красова

Арт-директор: Татевик Саркисян

Корректоры: Елена Сербина, Наташа Казакова

Верстка: Ирина Гревцова

Все права защищены. Данная электронная книга предназначена исключительно для частного использования в личных (некоммерческих) целях. Электронная книга, ее части, фрагменты и элементы, включая текст, изображения и иное, не подлежат копированию и любому другому использованию без разрешения правообладателя. В частности, запрещено такое использование, в результате которого электронная книга, ее часть, фрагмент или элемент станут доступными ограниченному или неопределенному кругу лиц, в том числе посредством сети интернет, независимо от того, будет предоставляться доступ за плату или безвозмездно.

Копирование, воспроизведение и иное использование электронной книги, ее частей, фрагментов и элементов, выходящее за пределы частного использования в личных (некоммерческих) целях, без согласия правообладателя является незаконным и влечет уголовную, административную и гражданскую ответственность.

© Мальков А. В., 2025

© Оформление. ООО «Альпина ПРО, 2025

* * *

Предисловие

Дорогой читатель!

Накануне событий февраля 2022 года было почти готово к отправке в издательство четвертое издание моего труда по структурированию и ценообразованию первичных и вторичных размещений акций.

И оно в итоге вышло, но (а) по прошествии двух лет, (б) после еще более глубокой переработки и (в) почти «потеряв» структурирование[1].

А тем временем шла работа над совсем другой книгой, начавшейся с записи событий в марте 2022 года.

Изначальный план состоял в том, чтобы выпустить ее до конца 2022 года как практическое руководство по решению проблем с квазииностранными инструментами[2], возникших у эмитентов, инвесторов и профучастников. Однако же события развивались столь стремительно, что рукопись постоянно приходилось дописывать и переписывать, а сами события растянулись на несколько лет.

Воспользовавшись случаем, я продолжил повествование четвертого издания:

• добавил сделки за 2024 год (только с полными статистическими рядами; аналогичный подход применен к сделкам за 2023 год);

• по сделкам 2022–2024 годов представил детализированные таблицы по (а) спросу и аллокациям, а также (б) динамике торгов (включая обновление горизонтов динамики котировок);

• расширил факторы ценообразования.

Я бы хотел выразить благодарность за ценные вводные Евгению Дорофееву, Анне Красовой, Анне Кузнецовой и Андрею Осадчеву, а последнему – еще и за помощь со статистикой.

Введение

21 февраля 2022 года (день проведения Совета Безопасности) индекс MOEX упал на 10,5 %, индекс РТС – на 13,2 %.

24 февраля (начало боевых действий) падение рынка составило 33,3 % и 39,4 % соответственно.

С понедельника 28 февраля торги на отечественных и американских площадках были остановлены. Лондонская фондовая биржа проявила нерасторопность, в результате чего российские активы еще несколько дней продавались по рекордно низким ценам.

Указом Президента № 81 от 1 марта большинство иностранцев были отрезаны от торгов на отечественных биржах, а их активы оказались на счетах С.

Указ Президента № 95 от 5 марта установил порядок исполнения обязательств перед иностранными кредиторами, в том числе по еврооблигациям.

5 марта 2022 года ключевая ставка была поднята до 20 %.

Видимо, не до конца осознав, что произошло, розничный инвестор по лекалам предшествующих кризисов побежал в доллар, разогнав его в течение торговой сессии 14 марта до ₽117, и впоследствии с ужасом наблюдал за ослаблением доллара до почти ₽50 на фоне отсутствия у экспортеров обязательств по продаже валютной выручки.

Уже 24 февраля 2022 года на СПБ Бирже не прошли расчеты по сделкам с еврооблигациями, а в начале марта держателям еврооблигаций в российских депозитариях из Евроклира (ЕК) / Клирстрима (КС) перестали приходить суммы купонов и погашений. На тот момент не было понимания, во что выльется казавшийся временным сбой инфраструктуры (о последнем см. «Разбор завалов на рынке еврооблигаций»).

Не было понимания и масштабов предстоящего демонтажа зарубежных структур эмитентами акций (см. подробнее «Разбор завалов на рынке акций»).

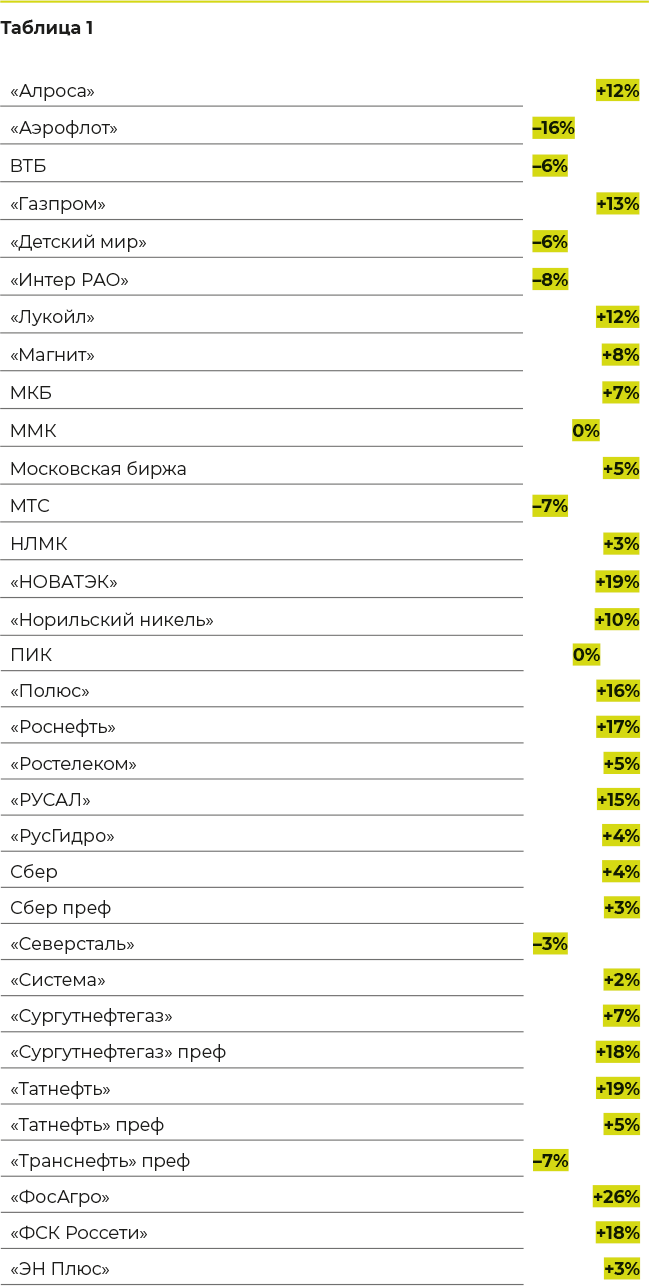

Возобновление торгов акциями началось 24 марта с 33 ПАО из индекса Московской биржи (см. таблицу 1 в сравнении с уровнем закрытия 25 февраля).

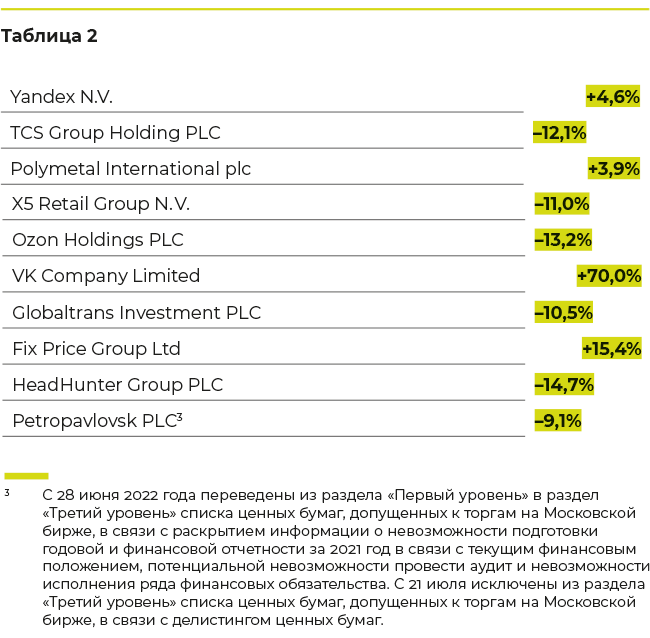

А 29 марта возобновились торги инструментами 10 иностранных холдинговых компаний (ИХК) из индекса MOEX (см. таблицу 2 в сравнении с уровнем закрытия 25 февраля).

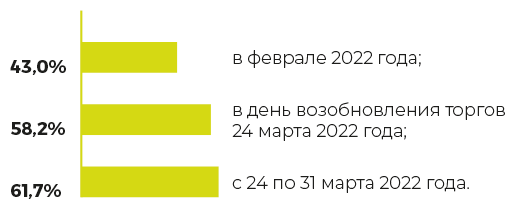

С уходом иностранных инвесторов объемы торгов акциями значительно сократились[3], а доля розничных инвесторов в них существенно выросла:

После нескольких месяцев переговоров российской стороны с ЕК и КС 3 июня 2022 года европейцы наложили на НРД санкции (видимо, для легитимизации действий своих клиринговых систем).

Опасаясь аналогичных действий в отношении НКЦ и желая избавиться от непокрытой валютной позиции, банки в июне ввели комиссии за хранение недружественных валют.

Это ускорило рост клиентских остатков в юанях, стабильно наблюдавшийся с марта. Со второй половины лета 2022 года эти остатки нашли применение в облигациях в юанях (см. «Заключительные замечания и поиск альтернативы рынку еврооблигаций»).

Тем временем на рынке акций во второй половине лета наблюдалось оживление: ключевая ставка упала до 8 %, доля розничных инвесторов в торгах достигла 76–78 %. Но из-за объявления частичной мобилизации в сентябре 2022 года первые сделки на рынке акций маркетировались в крайне неблагоприятных условиях (см. «IPO и SPO нового рынка»).

Параллельно продолжался разбор завалов по квазииностранным инструментам, где основной аккорд по еврооблигациям пришелся на 2022–2023 годы, а по акциям – на 2023–2024 годы.

1. Разбор завалов на рынке еврооблигаций

На конец 2021 года объем обращающихся на рынке еврооблигаций, из которых на иностранцев приходилось порядка 60 %, составлял около $150 млрд (~ ₽11,1 трлн).

Рассмотрим эту цифру в контексте двух других сегментов долгового рынка на конец 2021 года:

• объем ОФЗ в обращении составил ₽15,5 трлн, из которых доля иностранного владения равнялась 19,9 %;

• объем рынка корпоративных облигаций, где доля иностранцев стремилась к нулю, составил ₽17,6 трлн.

Подавляющее большинство еврооблигаций выпускалось либо дочерней компанией заемщика, который гарантировал исполнение ею обязательств, либо компанией специального назначения, которая предоставляла средства заемщику. В обоих случаях эмитенты еврооблигаций были инкорпорированы в т. н. недружественных странах.

Особняком стояли еврооблигации, выпущенные непосредственно ИХК («Борец», Домодедово, VEON).

Во всех случаях основное место хранения еврооблигаций – зарубежные депозитарии (внешний контур).

Основные объемы еврооблигаций российских держателей хранились во внутреннем контуре (НРД и сестринские депозитарии).

Напомню, что буквально через неделю после 24 февраля 2022 года до держателей еврооблигаций во внутреннем контуре из ЕК/КС перестали доходить средства, перечисляемые в соответствии с эмиссионной документацией.

Несанкционные эмитенты[4]

Какое-то время несанкционные заемщики продолжили перечислять средства в соответствии с эмиссионной документацией, но с 8 апреля 2022 года Правительственная комиссия по контролю за осуществлением иностранных инвестиций (далее ПравКом) прекратила выдачу разрешений на выплаты в порядке, установленном эмиссионной документацией (протокол № 28). А 5 июля 2022 года вышел Указ Президента № 430, обязавший заемщиков либо перечислять денежные средства через российские депозитарии, либо выпустить замещающие облигации (ЗО)[5].

Ближе к концу весны 2022 года российские заемщики столкнулись с еще одной проблемой – отказом доверительных управляющих еврооблигаций (trustee) и корпоративных администраторов эмитентов еврооблигаций от выполнения своих обязательств со ссылкой на Council Regulation 2022/576 от 8 апреля 2022 года.

Обе проблемы начиная с лета 2022 года заемщики взялись решать путем голосования по изменению условий еврооблигаций (consent solicitation).

Причем голосование через ЕК/КС тоже «сломалось», и процесс проводился через безальтернативного провайдера – британскую компанию i2 Capital Markets, которая и стала доверительным управляющим всех несанкционных эмитентов.

Другая характерная черта процессов голосования – низкая активность иностранных владельцев еврооблигаций, в основном руководствующихся логикой «как бы чего не нарушить». В связи с этим было важно обеспечить максимальное количество голосов российских держателей. Особо сложным этот процесс был на уровне брокеров, клиенты которых владели малыми лотами (тысячи, а в некоторых случаях десятки тысяч человек). В контексте смены доверительных управляющих сложилась практика голосования брокером за клиентов, поскольку это не ущемляло права последних. Впоследствии она была применена и к замещающим облигациям.

Конец ознакомительного фрагмента.

Текст предоставлен ООО «Литрес».

Прочитайте эту книгу целиком, купив полную легальную версию на Литрес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Notes

1

Мальков А. В. Ценообразование IPO и SPO. На пути от старого рынка к новому. – М.: Альпина PRO, 2024.

2

Впервые встречающиеся в тексте слова, выделенные жирным, расшифрованы в соответствующем разделе в конце издания.

3

Среднемесячные объемы торгов акциями в марте 2022 года составили ₽445 млрд (сравните со средним значением ₽2,5 трлн за 2021 год).

4

Некоторые из рассматриваемых здесь компаний впоследствии были внесены в санкционные списки (например, «Полюс» и «Тинькофф Банк»).

5

Для реализации этого решения в законодательство был внесен ряд изменений: возможность оплачивать облигации еврооблигациями, а не деньгами; отмена минимального лота 10 млн рублей для замещающих субординированных облигаций (с учетом наличия у многих выпусков дробных лотов по $1000).

Вы ознакомились с фрагментом книги.

Для бесплатного чтения открыта только часть текста.

Приобретайте полный текст книги у нашего партнера:

Полная версия книги

Всего 9 форматов